我国是全球鸡蛋第一大生产国和消费国,自 1980 年代开始鸡蛋产量就始终居世界首位。庞大的下游鸡蛋消 费市场带来了蛋鸡行业广阔的市场空间。我们认为,蛋鸡行业需要从短期和长期两个角度整体把握。短期以 周期性为主,长期需要更多关注行业的成长性。

1. 短期:蛋鸡行业波动明显,22 年补栏周期有望持续回暖

我们认为,蛋鸡行业周期波动较为明显,短期受供给端种鸡养殖规模和需求端下游鸡蛋消费市场带动的养殖 户补栏需求影响显著。我们判断,考虑到全国在产父母代蛋种鸡存栏 21 年下半年快速增长,商品代雏鸡短 期供给端较为充足。但需求端当前在产蛋鸡存栏处于历史地位,有望为鸡蛋价格提供持续支撑,养殖户雏鸡 补栏需求有望持续好转,22 年蛋鸡补栏周期有望持续回暖。

1.1 蛋鸡生长繁育周期较长,周期性波动明显

作为家禽产业的重要组成部分,蛋鸡产业与肉鸡产业相似,也遵循从原种鸡、曾祖代鸡、祖代鸡、父母代鸡、 商品代鸡的代际繁育流程。产业链的最上游是育种公司,而最下游则是鸡蛋、副产品消费市场及相关加工产 业。从行业供需角度看,由于蛋鸡金字塔式的育种特点,因此行业整体供给能力主要由祖代鸡养殖规模决定,一套祖代蛋种鸡一般能够提供约 4800 羽商品代蛋鸡。而行业整体需求水平则主要由鸡蛋消费市场及加工产 业需求决定,其中鸡蛋价格的变化对蛋鸡养殖利润的影响十分明显,进而影响行业供需格局变化。

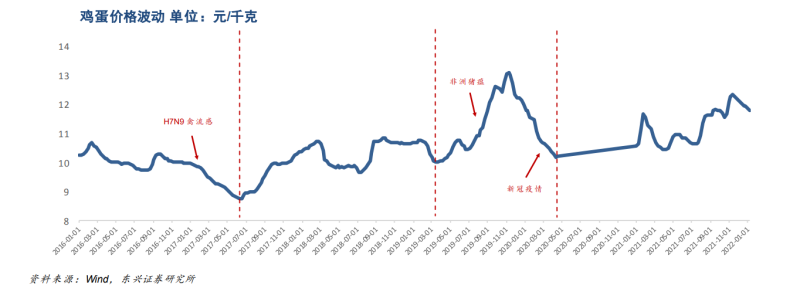

此外,蛋鸡的生长繁育周期较长,一般来说,从祖代鸡育雏开始,到商品蛋鸡进入产蛋期,最早需要 75 周 左右(约一半年)。因此,与其他农牧养殖行业一样,蛋鸡行业也存在比较明显的周期性。我国蛋鸡行业跟 随鸡蛋价格波动,波动周期大致为 2-3 年一轮,但受禽流感、非洲猪瘟等各种突发事件影响,近年来波动周 期并不稳定。

图:鸡蛋价格波动

1.2 在产蛋鸡存栏低位,22 年补栏周期有望持续回暖

祖代产能逐步恢复,父母代存栏 21 年下半年快速增长。祖代蛋种鸡存栏量是蛋鸡行业供给端的“总开关”。 根据禽业协会数据,2021 全国在产祖代蛋种鸡平均存栏 61.73 万套,同比增长 5.81%。在经历 19、20 连续 两年的产能去化后祖代鸡产能开始逐步恢复。而父母代蛋种鸡存栏量是蛋鸡行业的另一个重要的先导性指标, 其反映了短期商品代蛋雏鸡的供给能力。根据协会数据,2021 年全国在产父母代蛋种鸡平均存栏 1500.37 万套,同比减少-5.48%。但 2021 下半年受父母代蛋雏鸡供应增加以及商品代盈利影响,父母代蛋种鸡在产 存栏快速上升,至 2021 年末已达到 1793.54 万套。商品代雏鸡短期供给端较为充足。

在产商品蛋鸡存栏低位,22 年补栏周期有望持续回暖。根据卓创资讯监测数据,2022 年 1 月全国在产商品 代蛋鸡存栏约 11.40 亿只,同比下降 4.81%,在产蛋鸡产能延续了自 2020 年开始的持续去化,存栏量处于 近年来最低水平。从前期商品代雏鸡补栏情况看,虽然 21 年开始鸡蛋价格持续回升,但受饲料成本高企影 响,养殖户并没有积极补栏,而是采取了延迟淘汰的策略。因此,短期内新鸡开产量不足,叠加年前老鸡集 中淘汰,在产蛋鸡存栏仍将处于相对低位。根据卓创资讯监测数据,2022 年 1 月份蛋鸡养殖户空栏率达到 12.58%,同比增长 2.83%,创近年新高。鸡蛋供给端短期增长较为有限,而需求端仍将以传统季节性需求 驱动为主。因此我们判断,2022 年鸡蛋价格有望保持高位震荡,季节性因素仍会影响全年蛋价的运行节奏。 当前在产蛋鸡存栏处于历史地位,有望为鸡蛋价格提供持续支撑,养殖户雏鸡补栏需求有望持续好转,22 年蛋鸡补栏周期有望持续回暖。

2. 长期:商品蛋鸡行业集中度持续提升,头部蛋种鸡企业有望充分受益

我们认为,长期看来,蛋鸡行业成长性明显。从需求端来看,目前我国蛋鸡行业市场空间已达百亿规模,未 来有望随着国民健康饮食理念逐步深入发展和与城镇化持续推进带动鸡蛋消费增长和蛋鸡行业空间整体扩容。特别是蛋品深加工和品牌化发展有望为鸡蛋消费带来进一步增长空间,而更为重要的是,头部蛋企有望 实现快速扩张,持续提升商品蛋鸡市场占有率。商品蛋鸡行业集中度有望持续提升。

从供给端来看,蛋鸡产业链上下游专业化分工是目前行业的主流模式。下游商品代蛋鸡养殖环节集中度较低, 呈现出“大群体、小规模”的格局;而上游蛋鸡制种环节集中度较高,头部企业竞争优势明显。我们认为, 随着商品代蛋鸡养殖规模化趋势持续推进,上游蛋鸡制种企业的客户群体有望快速发展,从而带动企业持续 扩张。而对于下游规模化蛋企而言,在规模持续扩张和产能全国化布局持续进行的背景下,能够获得高品质、 稳定的鸡苗产品供给是十分重要的。因此,在上游蛋种鸡企业中,具备全国化覆盖布局的头部企业有望凭借 自身在生产和销售端的双重竞争优势充分受益。

此外,随着我国蛋鸡产业链专业化分工进程持续演进,专业化商品育成鸡也逐渐发展成一种独立业态,未来 有望为企业带来进一步发展空间。

2.1 需求端:蛋鸡市场长期有望扩容,蛋品深加工带来商品蛋鸡行业集中度持续提升

蛋鸡需求端与下游鸡蛋消费市场紧密关联。根据禽业协会数据,目前我国年均鸡蛋产量约为 1900 万吨。我 们以一枚鸡蛋 50g 和蛋鸡产蛋率 1:300 来换算,在不考虑淘汰日龄变化的情况下,我国每年约需商品代蛋雏 鸡 12.67 亿羽,市场空间接近 40 亿元。再叠加父母代雏鸡、商品代育成鸡以及淘汰鸡市场,我们认为,目 前我国蛋鸡行业总市场空间已经达到百亿规模。

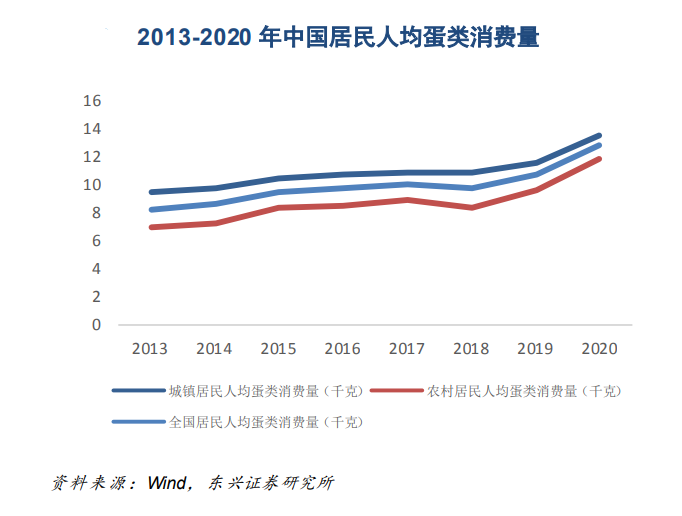

禽蛋产量稳步增长,健康饮食与城镇化推进带动蛋类消费持续提升。根据国家统计局数据,2021 年全国禽 蛋产量达到 3409 万吨,2000-2021 年 CAGR 为 2.15%。除受疫情扰动的部分年份外,我国禽蛋产量持续稳 步增长。从人均消费来看,2020 年全国居民人均蛋类消费 12.8 千克,已经处于全球较高水平,但仍没有达 到“每天一个蛋”的膳食推荐标准。此外,从结构看,我国蛋类消费还存在较为明显的城乡差异。近几年我 国城镇居民人均蛋类消费普遍比农村地区多 2kg 左右。我们认为,随着我国国民生活水平持续提升,健康饮 食的理念逐步深入发展。再叠加城镇化持续推进,农村居民收入持续提升,农村地区蛋类消费差距有望补齐, 蛋类消费长期有望持续增长,从而带来蛋鸡市场空间整体扩容。根据农业农村部发布的《“十四五”全国畜 牧兽医行业发展规划》,到 2025 年,禽蛋产量将稳定在 3500 万吨左右。

图:2013-2020 年中国居民人均蛋类消费量

蛋品深加工和品牌化发展带来商品蛋鸡行业集中度持续提升。从消费结构看,鸡蛋消费可分为家庭、机构和 深加工三大主要部分。受传统消费习惯影响,我国鸡蛋消费形式仍以家庭和机构“壳蛋”消费为主,加工所 占比例不足 5%,与海外发达国家有较大差距。并且蛋制品的加工形式还相对较为简单,有 80%是传统再制 蛋,如皮蛋、咸蛋、糟蛋等,仅不到 20%用于液蛋和蛋粉等深加工。各鸡蛋生产企业的蛋制品差异并不明显。 蛋品的加工化、品牌化水平仍较低。

我们观察到,近年来,随着西式餐饮、烘焙等行业在我国快速发展,液蛋、蛋粉等蛋品加工产品受到越来越 多企业的青睐;同时,随着消费群体年轻化和消费升级趋势持续演进,各种即拆即食的便捷蛋制品和具备创 新性的休闲蛋制品也逐渐受到消费者的喜爱。蛋品加工业有望实现快速发展。根据中国畜产品加工研究会的 数据,自 2008 年以来,我国液蛋产业发展年均增速达到 10%—15%,个别年份的增速甚至超过 20%。而在 品牌化方面,随着黄天鹅等新兴蛋企的品牌化发展路线逐步收获成效,市场对高品质鸡蛋的需求市场逐步被 发掘,蛋品品牌化发展有望持续推进。我们认为,我国蛋品深加工和品牌化发展前景广阔,未来蛋品深加工 将在餐饮、烘焙、家庭消费、生物医药、美容保健等多个行业得到广泛应用,有望为鸡蛋消费带来进一步增 长空间。而更为重要的是,头部蛋企有望实现快速扩张,持续提升商品蛋鸡市场占有率。商品蛋鸡行业集中 度有望持续提升。

2.2 供给端:商品代养殖规模化趋势持续演进,头部蛋种鸡企业有望充分受益

蛋鸡产业链较长,目前专业化分工模式是主流。依据蛋鸡的代际繁育规律,蛋鸡行业产业链可划分为上游蛋 鸡制种和下游商品代蛋鸡养殖两大部分。产业链各环节间分工协作并相互关联影响。根据企业所覆盖的产业 链范围,蛋鸡行业中存在专业化分工的单一业务环节经营模式和蛋种鸡与商品代蛋鸡全产业链覆盖的纵向一 体化经营模式两种模式。目前在我国商品代蛋鸡养殖集中度较低的现状下,专业化分工模式是主流。此外, 随着我国蛋鸡产业链专业化分工进程持续演进,部分蛋鸡制种企业除销售商品代雏鸡外,还增加了雏鸡育成 环节,专业化的商品代育成鸡养殖逐渐发展成了一种独立业态,规模不断壮大。

下游:商品代蛋鸡养殖模式持续变迁,规模化趋势持续演进。从下游商品代蛋鸡养殖环节看,自 1980 年代起,我国商品代蛋鸡的养殖模式历经了从传统农户散养到一体化生产基地、“公司+农户”与专门化 养殖场户并存的逐步发展变迁。目前我国商品代蛋鸡养殖主体仍以中小规模养殖场户为主,总体呈现出 “大群体、小规模”的行业格局。根据《中国畜牧兽医年鉴(2018 年)》数据,全国 10 万只以上的大 规模养殖场户仅占全部规模场的 0.6%。但近年来随着国家环保要求逐步趋严、鸡蛋安全生产要求不断 提升、以及持续推进养殖规模化和现代化的政策导向,商品代蛋鸡养殖规模化趋势持续演进,大量的小 规模蛋鸡养殖场户陆续关闭,同时也新增了一批如正大集团、北京德青源等大规模现代化蛋鸡生产一体 化企业,商品代蛋鸡养殖集中度有望持续提升。

上游:种鸡行业集中度较高,头部企业竞争优势明显。从上游蛋鸡制种环节看,近年来,我国蛋种鸡行 业整体发展水平提升较快,行业集中度较高。根据中国畜牧业协会数据,2020 年国内从事祖代蛋种鸡养 殖的企业共有 13 家,其中前四家企业合计占 2020 年全国祖代鸡更新量的 67.59%。而单一父母代养殖 企业目前约有 700 家左右,数量逐年减少。就竞争格局而言,国内蛋鸡制种企业可分为全国市场覆盖型、 区域化市场覆盖型以及本地化企业户三种类型,目前实现全国市场覆盖的企业仅有北京峪口、晓鸣股份 和华裕农科三家。全国化覆盖的企业拥有众多的养殖和孵化生产基地,同时建立了遍布全国的销售网络, 在行业中影响力巨大,竞争优势明显。

我们认为,随着商品代蛋鸡养殖规模化趋势持续推进,上游蛋鸡制种企业的下游客户群体有望快速发展,从 而带动企业持续扩张。而对于下游规模化蛋企而言,在规模持续扩张和产能全国化布局持续进行的背景下,能够获得高品质、稳定的鸡苗产品供给是十分重要的。因此,在上游蛋种鸡企业中,具备全国化覆盖布局的 头部企业有望凭借自身在生产和销售端的双重竞争优势充分受益。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)