1、医疗器械行业全景图:下游需求旺盛 但国产高端医疗器械供给不足

医疗器械是指直接或者间接用于人体的仪器、设备、器具、体外诊断试剂及校准物、材料以及其他类似或者相关的物品,包括所需要的计算机软件。其使用旨在达到对疾病的预防、诊断、治疗、监护、缓解;对损伤或者残疾的诊断、治疗、监护、缓解、补偿;对解剖或者生理过程的研究、替代、调节、控制等目的。

从医疗器械产业链全景图来看,医疗器械产业链主要包括了上游器械零组件制造、中游医疗器械研发、制造、销售和服务以及下游医疗卫生行业和家庭用户三个环节,产业链看似简单,但是其下游涉及领域覆盖面非常广,包括各类医疗卫生机构、各级体检中心以及家庭个人用户等。

医疗器械行业下游应用领域为医疗卫生行业,主要包括各类医院、体检中心、社区医疗中心、家庭客户等。自2017年以来,我国各类医疗卫生机构数量飞速增长。截至2020年底我国各类医疗卫生机构数量达到102.3万个,较2019年增加了1.54万个,同比增长1.5%。各类医疗卫生机构数量的增长推动了对医疗器械的需求,极大地促进医疗器械行业的发展速度。

国家卫生健康委员会 2014-2020年中国各类医疗卫生机构数量统计情况

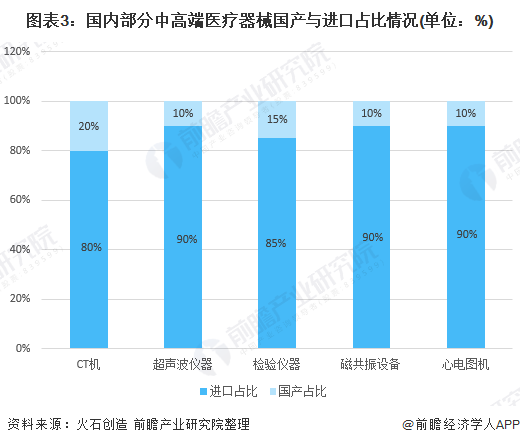

但由于相关基础学科和制造工艺的落后,我国医疗器械仍集中在中低端品种,高端医疗器械主要依赖进口。国外企业由于其技术优势以及“设备+试剂”的封闭系统策略,依然占据着国内大部分医疗器械的中高端市场。

2、政策红利推动 国产医疗器械逐渐提高竞争力

近年政府不断发布政策指导医疗器械产业发展。2016年以来政策推出的进度显著加快,进一步规范市场、鼓励投资和科技创新。在推动医疗器械国产化方面,政府推出了一系列切实有效的政策和措施,为鼓励医疗器械产业创新发展发挥了积极作用,为医疗器械产业的发展提供了指导方向。

除相关政策指导之外,2014年5月,国家卫生计生委也已启动了优秀国产医疗设备产品遴选工作。首批优秀国产医疗设备主要遴选了数字化X线机、彩色多普勒超声波诊断仪和全自动生化分析仪3个品目。截至2020年底,已经开展了六批。

综合来看,国家各层面政策对国产器械和创新器械的引导扶持,使得国产医疗器械已经具备两大产业逻辑支撑行业快速增长:第一是部分高端国产医疗器械,已经具备进口替代的资质;第二是政策加快了加快创新医疗器械的审评审批,有望从审批环节加快国内企业上市创新医疗器械,鼓励国内企业进行医疗器械创新研发投入。

可以说,多方面的行业政策的红利,为国产企业奋起直追创造了良好环境,国产器械正逐步提高自身竞争力,相应的器械细分行业龙头迎来发展良机。

3、2020年中国医疗器械市场规模将达8500亿元 市场存在巨大成长空间

随着全球人口自然增长,人口老龄化程度提高,以及发展中国家经济增长,全球范围内医疗器械市场持续增长。2019年全球医疗器械销售规模为4529亿美元,较2018年增长6.6%。受新冠肺炎疫情影响,2020年医疗器械市场需求急剧增加,预计2020年全球医疗器械市场规模将超5000亿美元。

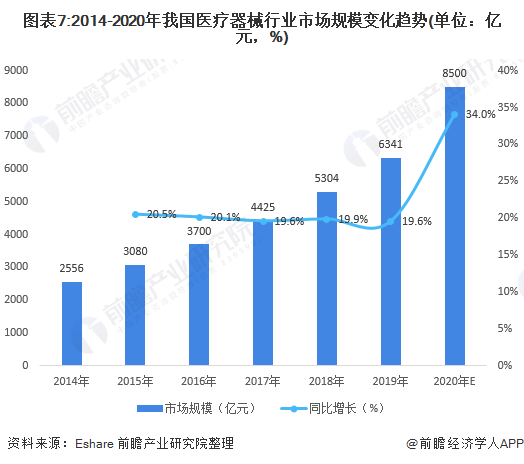

随着我国经济的不断发展以及生活水平的不断提高,人们对医疗保健的意识逐渐增强,因此对于医疗器械产品的需求也在不断地攀升,再加上我国正逐步进入老龄化社会和政策对于医疗器械这个行业的支持,使得我国医疗器械市场规模不断增长。

2019年,我国医疗器械行业市场规模达到6341亿元,较2018年增长约19.6%。2020年,受新冠疫情影响,我国医疗器械行业市场迅速增长,预计其市场规模将超过8500亿元。

从细分市场来看,医疗设备仍占据了我国医疗器械市场的大量市场份额(57%),其次则是以血管介入市场(8%)和骨科植入市场(5%)为代表的高值医用耗材市场(20%),低值医用耗材市场规模和体外诊断市场规模分别占我国医疗设备市场规模的12%和11%。

4、中国医疗器械生产企业数量不断增长 广东江苏为优秀聚集地

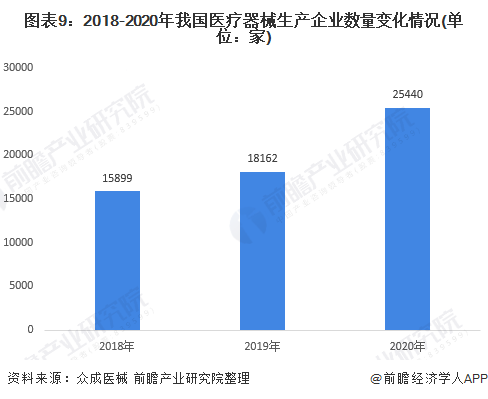

近年来,我国医疗器械行业生产企业数量不断增长,据众成医械披露,2018-2020年,在医疗器械市场需求飞速增长的助推下,我国医疗器械生产企业实现了从1.6万家到2.5万家的飞跃。

截至2020年底,我国医疗器械生产企业数量达25440家,同比增长近40%。其中,可生产Ⅰ类产品企业15924家,可生产Ⅱ类产品13813家,可生产Ⅲ类产品2202家。

从区域分布来看,截至2020年底,广东省共有医疗器械生产企业4553家,占据了全国各省市自治区最高的市场份额(17.9%),江苏省(11.9%)、山东省(9.9%)、浙江省(8.2%)紧随其后,在这几个医疗器械生产大省,已经逐渐形成了产业集聚优势。

我国的医疗器械行业目前尚未改变中小企业林立的局面,但在医疗器械市场规模迅速增长、高端医疗设备国产化替代形式严峻的情况下,行业中涌现出了一批优秀的企业,以迈瑞生物、宏达高科、万东医疗等领先企业为代表,它们在高端医疗器械的研发方面投入了大量的人力物力,在向创造高附加值发展的同时也逐渐地奠定了自身在中国医疗器械行业的地位。

5、中国医疗器械行业仍处于高速增长期 发展前景较好

结合行业的政策环境、发展现状、需求情况和竞争格局等因素综合来看,我国医疗行业仍处在高速增长期,由于基层医疗机构医疗器械较低的配备水平以及较低的人均医疗器械费用,使得我国医疗器械行业有着巨大的增长潜力。

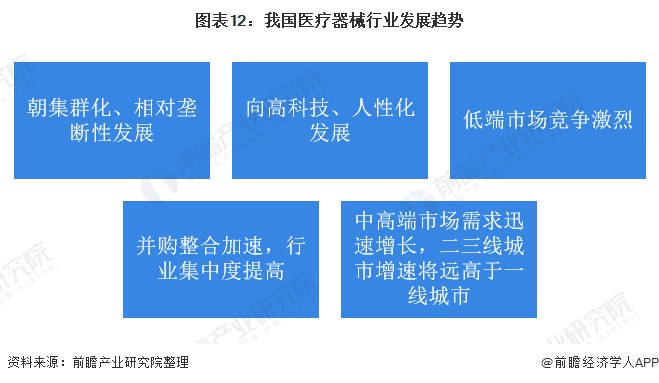

我国医疗器械行业的发展前景较好,未来将继续向集群化、高科技及人性化的方向发展。

更多本行业研究分析详见前瞻产业研究院《中国医疗器械行业市场需求预测与投资战略规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资、IPO募投可研等解决方案。