先打击一下大家的预期:

分析一家上市公司,本来是很复杂的,因为年报本身都有 100 多页,想想工作量就是很大的。

我想这也是很多人希望「快速看懂上市公司年报」的动因。

「是不是有某种秘籍,让我们 10 分钟?1 小时?2 小时?看懂呢?」

10 分钟的高手我没见过,但是我这个前券商分析师可以做到 1 个小时完成最终的 5 页纸年报点评——对年报点评这种级别的报告,如果你是第 3 名以后给到买方的,基本只会给你的邮件拖进垃圾箱。除非是行业大佬,那他们第二天给报告都有人等着看。

今天分享的方法,根本不是什么秘籍,只是一个训练手册。

甚至对于专业选手来说,只是一个训练大纲,把每一个 Step 按照你覆盖的行业和公司进行详细展开,都可以按照至少 1:3 的篇幅进行拓展。

每个行业都有自己的「窍门」,工作关系可能我只是熟悉券商、SAAS、线下零售几类公司的分析。更详细的手法都是吃饭的家伙,大家都不会轻易泄露——到现在我都不知道有色、芯片、医疗应该怎么看。

然后给大家写点鼓励:

100 多页的公司年报,很多部分对投资者来说是没有用的;

如果我们熟悉一个行业,熟悉这家公司,又可以剔除很多不重要的文字讨论与数据;

熟能生巧的过程最终就是让你看到一个年报,你可以准确地在目录里的第几个条目下的第几点寻找你需要的内容;

当你积累好自己的分析模型,自己的打分体系,积累好自己的写作模板,输出也都不是难事。

如果你不是老板,那么第一步先做到:

1 年时间足矣。

如果你已经成为了中级分析人员,提高的目标就是——在熟练的基础上,尽量准确、尽量合理。

快速看动上市公司年报,不是一项无法完成的任务,这和减肥、健身是一样的,存在明确的路径。

看你愿不愿意,沉下心提升自己的核心能力了。

以下是正文:

看年报,最主要的目的,是了解一个公司是怎么赚钱的;最主要的作用,是评估公司股票未来价值是否提升。

本文 12000 多字,可能需要半小时,请大家耐心阅读。或者先收藏着,用到时回来备查。

你可能觉得这并不是一个快速阅读的方法,相信我这是一个阅读框架,当掌握了这种模板化的阅读方法后,剩下只是时间上的磨炼问题,熟能生巧。

如果是第一次覆盖一家公司,可以完整地按照以下步骤完成;如果很熟悉了,可以把你已经形成的要点做一次重新梳理。

Step0 我们看年报是为了什么?

解释一下。

作为投资者,如果你希望通过研究一家上市公司的年报,寻找投资机会。意味着你认可价格会围绕价值波动,需要通过上市公司年报去计算公司价值。

分析公司历史,与猜测公司未来。

业务端,和财务端。

作为投资人,公司年报就是他们的体检报告,财务报表是体检的重要数据,业务讨论(业务概况、经营讨论、重要事项)的表述就是诊断的总结与评估。

分析历史(财务、业务)→评估财务数据及业务讨论→去伪存真→得出评价结论

阅读年报后,有以下几种用途:

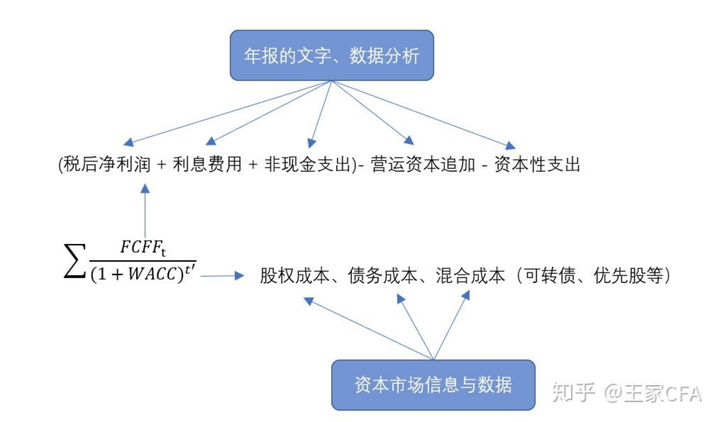

对于我来说,所有关于年报的分析都会做进 DCF 模型中,不至于让我的分析变成简单的观点和数据堆砌,示意一下:

对于写作报告的人来说,你也可以制作自己的模板,哪些指标或分析放在哪些段落。

本次介绍就不进行更深入的如何制作模型、如何写作报告、如何做新闻的部分了。

Step1 了解行业

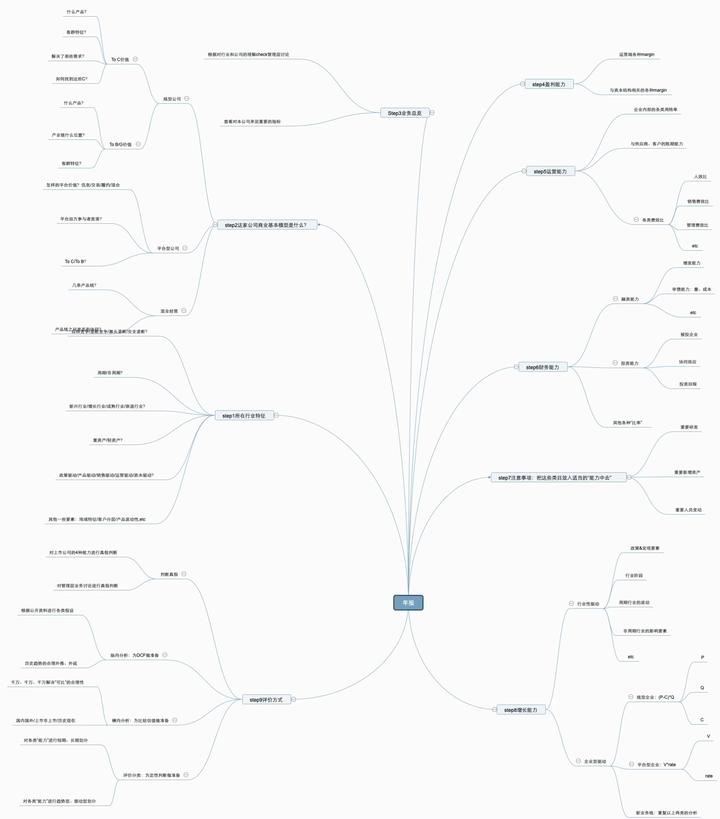

下面我们要开始纯干的部分了,先给大家上一个图,我自己习惯的一个分析框架:

上面的图,最多只到 4 级菜单。

不同行业、不同公司都需要添加不一样的第 5 级或者第 6 级菜单,仍然有很大的拓展空间,这里就写到我觉得合适的级别位置。大家可以根据自己的目的,适当补充。

如果年报里有相关内容,主要工作就是阅读和判断真实性;如果年报里没有相关内容,留个记号,自己通过找人、上网、亲自调研寻找。

在开始阅读一家公司的年报之前,一定要做一些准备工作,就是对上市公司所在行业有一个了解。

有的人在对行业很陌生的时候,直接开始阅读年报,会有几个问题:

所以在阅读年报以前,务必先了解行业。

有些上市公司的年报非常温馨,他会把行业的盈利模式介绍一遍,这种情况在美股更常见,A 股上市公司就不愿意这么费劲——科普这件事情并不要求强制披露。

有以下几个要点我认为必须提前阅读:

只有预先储备了行业知识,你阅读上市公司的年报才能更高效。

Step2 弄明白一个上市公司的基本商业模式

商业模式决定了我们在后续阅读业务分析+财报的时候,关注那些段落和财务指标。

即使同一个行业,不同公司的商业模式也是不同的,一般来说上市公司的年报都会稍微提一句自己的商业模式。同样,这多见于美股公司。

一般来说,最粗放的分类方法包括线型公司、平台型公司。

如果不能区分公司的类型,我们很多分析都是错误的。

举个例子:都是给别人授权品牌,很多品牌仅仅是给授权使用并不参与任何生产过程,这是典型的平台型企业;有些品牌深入参与设计、品控、销售,这就很类似线性公司。

(如果你有自己的一套划分商业模式的手法,只要能够更准确地帮助识别商业模式,都是可以的。)

线型公司——公司为客户直接提供价值,直接从中获益,以此向下可以进行更细致的划分。

我们首先可以划分为 To C 和 To B 型公司。

1)To C——终端产品与服务直接卖给个人

我们需要在年报中找到以下个关键要素:

什么产品?

客群什么特征?

我们可以继续细分,举例:

解决了消费者怎样的需求?

我们可以继续细分,举例:

如何实现销售的?

我们可以继续细分,举例:

2)To B

我们需要在年报中找到以下个关键要素:

什么产品?

我们可以继续细分,举例:

产业链什么位置?

我们可以继续细分,举例:

客群特征?

我们可以继续细分,举例:

平台型公司

公司为买卖双方或者多方提供各类交易的场所,从撮合中获益,以此向下可以进行更细致的划分。

我们需要在年报中找到以下个关键要素:

怎样的平台价值?

平台参与方都是谁?

对 To C 和 To B 平台有不同的分析方法,大家可以自己去补充。

混业经营公司

上市公司普遍存在混业经营现象,除了上面对不同板块一一进行分析以外,还要研究不同板块间的协同作用(Synergy,包括业务上、财务上协同)。

Step3 业务总览

年报最开始的部分一定是公司管理层对集团业务、战略、市场和重点数据的解读。

如果对行业有了解,对公司商业模式有了解以后,我们对业务总览部分要进行以下两个方面的阅读:

1)根据对行业和公司的理解 check 管理层讨论

实操过程中可以做个表格,画✅画❎