不少类型的商务服务,并非服务于企业中的单一角色或者单一部门,这就导致商务服务的交付难度远高于ToC服务,也正因此,企业越来越喜欢选择在自己所在行业有多个案例的(也即懂行的)供应商。

(四)一旦选型失败损失惨重

正因为以上所述商务服务的复杂性,致使企业在选择商务服务时,一旦选型失败损失较大。如果该服务关联企业大量的经营数据,选型失败时,损失更是不可估量。

综上,企业在选择商务服务时,应该综合考察供应商的综合实力(成立时间、公司规模、投资者,等等)和服务本身的性价比及口碑。

四、商务服务拓客

拓客,一直是困扰商务服务公司的难题。而商务服务和个人服务的拓客,具有诸多不同:

(一)总体看客户对商务服务的尝试和付费意愿比较低

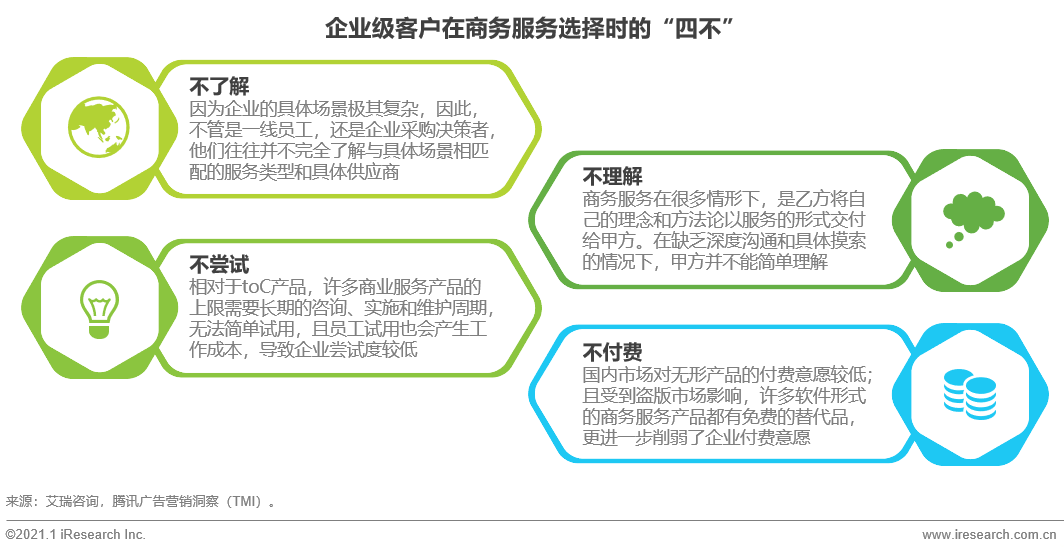

企业级客户对商务服务的接受度可以简单总结为:不了解、不理解、不尝试、不付费。

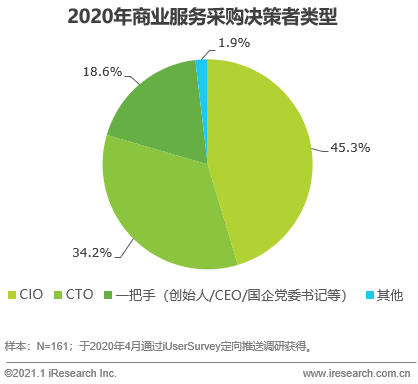

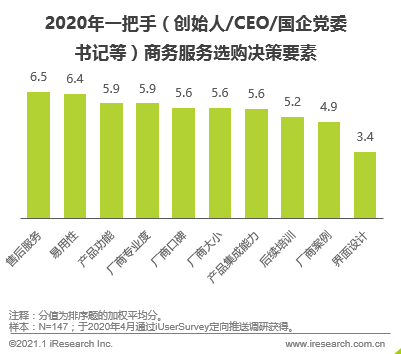

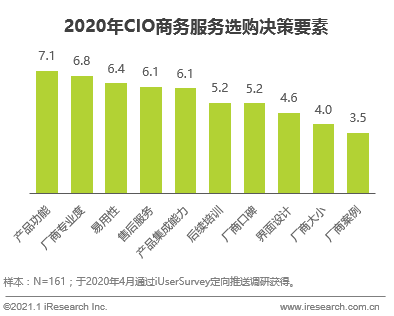

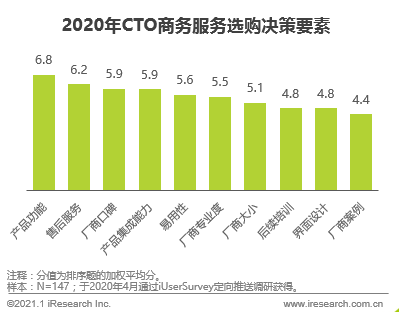

(二)不同客户及客户中不同类型采购决策者考虑的要素均不相同

从企业属性上看,国企和私企客户的考量因素有显著差异,国企更加看重厂商的综合实力和背景,而私企更看重产品的功能特点。从企业规模角度分析,大型企业更看重服务的标准化程度、可扩展性,而小企业更看重服务的性价比。而在同一个企业内部,一把手、CIO以及CTO对商务服务的关注点也有显著的差异,通过横向比较可以看出,管理属性最重的一把手相对更看重厂商的资质、成功案例等较为宏观的因素,而偏向执行层面的CIO则最为看重产品功能等实用层面的因素。

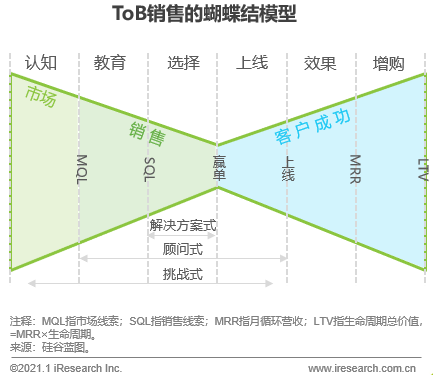

(三)客户是否能够留存和复购,对企业影响更大

大多类型的ToC拓客一般遵循AIDCA漏斗模型(“注意-兴趣-相信-消费欲望-行动”模型,常用来定义消费者在消费前的不同阶段),而ToB为蝴蝶结模型(左半部分为客户首次签单前,客户数量从触达数量到签单数量逐渐减少,呈现漏斗形态;右半部分为客户首次签单后,不断续约、扩需,贡献营收逐渐增加,呈现倒漏斗形态),也即“营收蓝海”在初次签单之后的续约和扩需。因此,商务服务中,企业应该更加关注客户成功,因为客户的首次付费远非客户生命周期的终点。

(四)客户采购的决策者和产品的使用者对拓客都至关重要

不同于ToC企业面临的使用者和决策者统一的市场,ToB企业面对的决策者和使用者往往分离,这使得ToB企业在打磨产品本身质量的同时(针对使用者),需要在产品宣传、市场战略和营销模式方面加强投入(针对决策者)。

五、商务服务细分场景

(一)营销拓客

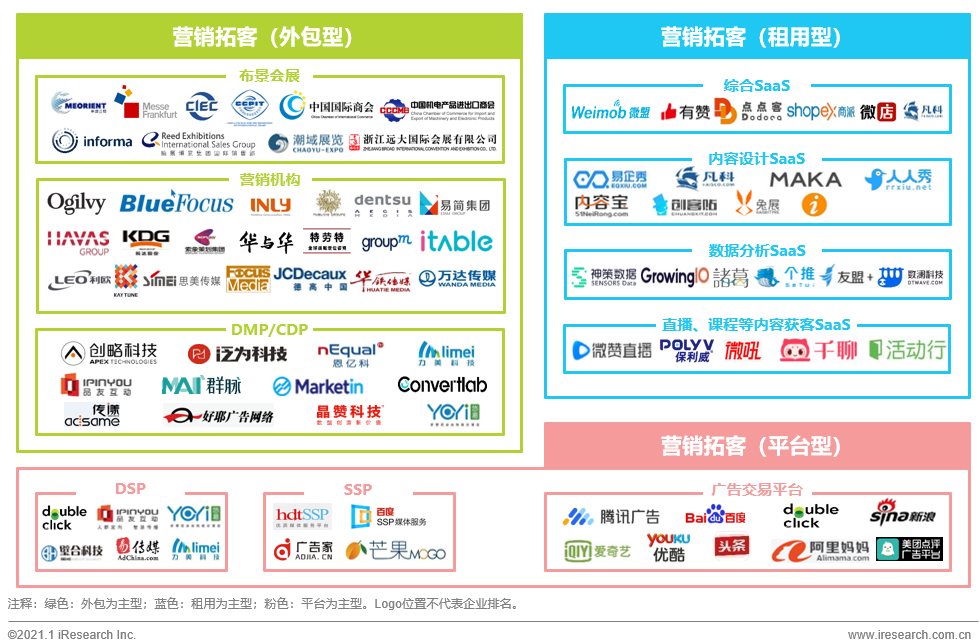

营销拓客商务服务中,营销和销售呈现融合趋势,链条缩短,环节前移,社交与内容的作用不断放大。

从数据分析角度来说:技术的发展使得广告效果的监测日趋成熟,广告主越来越希望从展现到成单,进而到复购和转介绍的全链条漏斗分析。

从拓客自身的角度来说:品牌和效果的界线已逐渐模糊;营销拓客对社交和内容的依赖越来越重,进而使得会议、课程、直播等与营销拓客的关系越来越近,甚至成为营销标配;广告主不仅重视单用户的购买力,还注重其扩散力,CRM的链接作用增强,和SCRM界线模糊。

营销拓客商务服务企业图谱

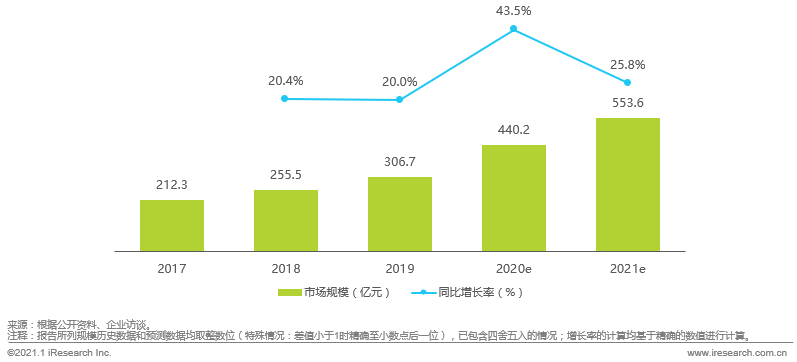

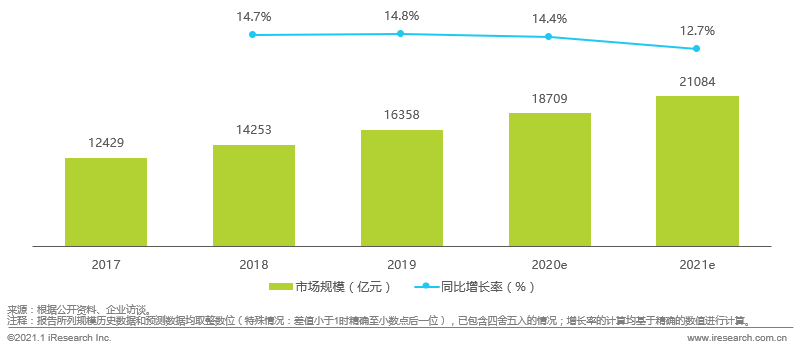

2017-2021年中国营销拓客商务服务市场规模

(二)人力资源

人力资源型商务服务是企业刚需,且相对容易标准化,但我国的人力资源商务服务处在发展的初期阶段,存在结构性问题,即人力资源外包占据主导地位,其他服务模式的成熟度较低。过去企业的临时用工需求多以劳务派遣的形式满足,但在《劳务派遣暂行规定》和社保入税的压力下,新型合规的灵活用工模式逐渐在企业的用工筹划中发挥重要作用,同时新冠疫情的爆发也为灵活用工带来新的机遇。此外,SaaS租用模式的兴起弥补了外包型人力资源服务在腰部及长尾市场的空缺,经历了早期的混战格局,HR SaaS厂商的市场定位愈发清晰,主要细分市场均有头部玩家跑出,行业集中度逐步提高。领先厂商在多元化、一体化的策略之上,引入人工智能,将能够帮助企业解决人力资源各系统间的信息孤岛问题,并提升自身产品的附加价值,避免陷入同质化竞争。

人力资源商务服务企业图谱

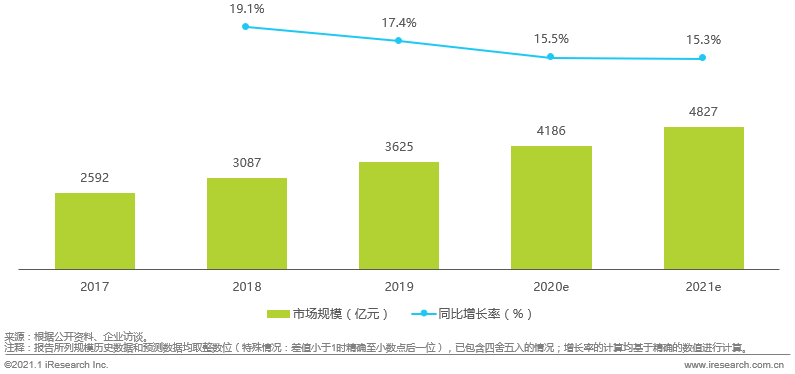

2017-2021年中国人力资源商务服务市场规模

(三)财税工法

庞大的市场主体数量是财税工法商务服务的基石,2019年中国实有企业数量3858.3万户,个体工商户8251.0万户,市场主体数量同比增长12.0%。财税服务方面,随着减税降费政策密集出台,中小微企业财税管理升级的需求成为推动代理记账细分领域发展的核心动力。法律服务方面,我国互联网司法体系不断完善,与之配套的“互联网+”法律服务对于促进高效便民服务、优化营商环境作用明显。与此同时,中小微企业对一站式服务的需求让财税工法服务提供商之间的界限趋于模糊,代理记账、工商注册、法律电商等赛道的厂商开始相互渗透,拓展业务范畴,向一站式综合服务平台演进。

财税工法商务服务图谱

2017-2021年中国财税工法伤商务服务市场规模

(四)云基础资源

云基础资源服务包括数据中心、裸金属、虚机/弹性计算、高性能计算HPC、云存储、CDN与加速、负载均衡SLB、专有网络VPC、超融合、容器云、云数据库、MSP等各服务板块,通过外包(专有云/私有云、容器云、MSP等)或者租用(公有云、IDC等)的服务模式为企业提供云基础资源服务。

云服务因低成本、弹性等优势成为企业构建IT能力的大势所趋,但是在技术、甲乙方对接和实施方面仍存在许多痛点。新的软硬件、架构层出不穷,甲方学习选择适合的新技术需要花费大量的精力;乙方缺乏对甲方具体感知,增加了传统企业上云的困难;混合云架构管理困难,大量业务、数据的平滑迁移成为难题,定制化产生了大量的费用。因此,各云基础资源服务商也在通过发展MSP、ISV伙伴,办学办证等方式不断加强自己的服务能力。

云基础资源图谱

2017-2021年中国云基础资源市场规模

(五)协同办公

随着移动办公对传统PC端办公形成有效补充,愈发强调融合与连接,SaaS成为最佳载体,传统协同办公软件厂商纷纷转型走向云化。互联网巨头亦纷纷进军协同领域,但其商业逻辑与原有协同办公软件厂商不同,希望以协同办公为入口打造商务服务的超级平台。

协同办公作为典型的B2B2C型服务,应当注重C端体验与效率的提升,这是持久化良性发展的基础。当前存在的现象是,尽管协同是企业刚需,中国大量的中小微企业仍缺少为效率付费的习惯。因此中国的云协同工具逐渐走上了与国外截然不同的道路:以IM为核心,客户数量和用户数量巨大,但整体市场规模却不大。在此情况下,不少SaaS产品均意在复制To C的流量逻辑,在产品层面过分注重即时沟通(IM、音视频),而基于时间管理、任务管理、项目管理和工作流设计的协同办公(清单、看板、知识库、表单、低代码、Git)相对来说始终为小众需求。这就导致机动灵活有余,而深度工作空间不够,协同最终只是起到链接的作用,并不能完全发挥其提效赋能的作用。长此以往,员工心力交瘁,形成对不少协同类产品“老板喜欢,员工讨厌”的局面。

未来协同办公领域,多模态将成为新的趋势,Notion、RoamResearch或将在国内迎来新的模仿者。各细分领域分界将逐渐模糊,呈现文档协同走向网盘和项目管理,网盘走向文档协同等趋势。协同领域与其他领域的分界也将逐渐模糊,与ERP、CRM、BPM、低代码表单等都有着千丝万缕的联系。企业内外的协同界线同样变得模糊,国人的IM依赖得到了无缝的迁移与融合。

协同办公商务服务企业图谱

2017-2021年中国协同办公商务服务市场规模