DTP药房主要经营的是高端新特药,集中在抗肿瘤、丙肝、艾滋病、自身免疫疾病、罕见病等疾病领域的用药,其中又以抗肿瘤药为大,占据了DTP药房超过60%的市场。对于DTP药房经营企业来说,核心策略之一就是获得更多工业企业的更多肿瘤品种授权。

对于绝大多数DTP药房经营企业来说,DTP品种是“韩信点兵,多多益善”,多一个品种就多一份收入。不过,仔细盘点品种,从对收入的贡献看,经营者把精力多放在优质品种上,药房的投入产出效果无疑更好。

那么,什么是DTP的优质品种?简单来说,就是那些在零售市场销售额过亿乃至过十亿的重磅品种。

肿瘤药

大品种、创新药、进医保

肿瘤药零售年销售额超100亿

观察历年的零售药店品种销售排行数据可知,肿瘤药占据的比重越来越大。以2020年为例,零售市场销售额排行TOP20的福可维、泰瑞沙、艾瑞卡、可瑞达、赫赛汀5个肿瘤药品种加起来销售额达到72.21亿元,在TOP20品种中占比近40%,且单品种的年销售额都超过了10亿元。对于DTP药房来说,手握这样的大品种,推动销量增长的底气也会更足。

此外,艾越、欧狄沃、安圣莎、艾瑞妮、捷恪卫、爱必妥等抗肿瘤药品种均在零售渠道有不错的业绩表现:艾越的年销售额超过了10亿元,其他品种在零售渠道的年销售额也都超过亿元。所有抗肿瘤药品种零售市场的年销售额汇总在一起超过100亿元,对于190亿元左右规模(弗沙利文数据,2020年市场规模)的DTP市场来说,肿瘤药的重要性可见一斑。

大品种“武器”:大癌种、多个适应症

从这些销售额排行靠前的抗肿瘤药品种,我们可以看到优质品种的一些共通特质。首先,这些品种要么是针对大癌种、要么是适应症针对的癌种较多的品种。

根据国家癌症中心最新发布的数据,我国发病前10位的癌种对于男性来说分别是肺癌、胃癌、肝癌、结直肠癌、食管癌、前列腺癌、膀胱癌、胰腺癌、淋巴瘤和脑瘤,女性则分别是乳腺癌、肺癌、结直肠癌、甲状腺癌、胃癌、宫颈癌、肝癌、子宫癌、食管癌和脑瘤。从患者数量来看,肺癌每年的新发病人数高达78.7万人、胃癌达40.3万人、结直肠癌达38.3万人、肝癌达37万人、乳腺癌30.4万人……

2020年零售市场抗肿瘤药排名第一的正大天晴的福可维就同时具有这两个特征。福可维目前已有非小细胞肺癌、小细胞肺癌和软组织肉瘤三大适应症获批,前两者针对的是肺癌这个大癌种(非小细胞肺癌占据肺癌约80%),此外还有不可切除肝细胞癌、复发转移性鼻咽癌、骨原发恶性肿瘤、晚期胃肠胰神经内分泌肿瘤、恶性黑色素瘤、食管鳞癌、晚期胃癌、胃食管结合部胰癌等10多项新适应症正在临床试验中。2018年6月才上市的福可维,2020年销售额大概在50亿元左右,单零售市场的销售额就达18.13亿元,与其大癌种、多适应症开发的策略是分不开的。

排名第二的阿斯利康公司的泰瑞沙同样针对的是大癌种——肺癌。泰瑞沙和福可维差不多同一时间上市,泰瑞沙最早的适应症针对的是EGFR突变阳性的晚期肺癌患者TKI治疗时或治疗后出现疾病进展,并且检查确认EGFR T790M突变阳性的局部晚期或转移性非小细胞肺癌成人患者,近期又获批早期EGFR基因突变的肺癌患者辅助治疗。2020年,泰瑞沙全国销售额应接近70亿元,零售市场的销售额也达14.76亿元。

此外,恒瑞制药的艾瑞卡2019年上市时获批的适应症是淋巴瘤,随后2020年又获批肝癌、肺癌和食管癌,同时还有鼻咽癌、鳞状非小细胞肺癌、食管癌以及阿帕替尼联合肝癌治疗等正在临床试验中。2020年艾瑞卡在零售市场销售额高达14.37亿元。

默沙东的可瑞达最早在中国获批的是经一线治疗失败的不可切除或转移性黑色素瘤的治疗,不过随后又获批了非小细胞肺癌、淋巴瘤等5个适应症。可瑞达在全球创造了临床试验之最,同时有700多项临床试验,覆盖数十种肿瘤的治疗。2020年可瑞达在中国零售市场的销售额高达13.1亿元。

创新药考量:靶向治疗药、免疫治疗药

优质抗肿瘤药品种的第二个特点是靶向治疗药和免疫治疗药占主导。

众所周知,肿瘤药早期以化学药为主,近年来已逐步转向分子靶向药物和PD-1/PD-L1免疫治疗为主。市面上看到的通用名为“某某替尼”的一般就是靶向药物,如奥希替尼(泰瑞沙)、阿美替尼(阿美乐)等。免疫治疗药PD-1、PD-L1的通用名通常为“某某单抗”,如知名的K药可瑞达通用名是帕博丽珠单抗,O药欧狄沃通用名是纳武利尤单抗。不过,也有不少大分子靶向药通用名以“某某单抗”来命名,如赫赛汀(曲妥珠单抗)、美罗华(利妥昔单抗)等。

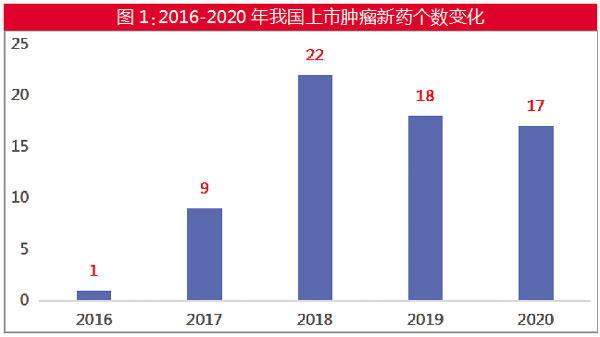

根据NextPharma数据库和PharmaGO数据库,如图1所示,我国2016-2018年共上市67个新品种。这67个新品种中,60个是靶向治疗药,7个是免疫治疗药。DTP肿瘤药的优质品种主要来源于靶向治疗药物和免疫治疗药物也是比较自然的结果。

进医保上量效应多大?释放出巨大需求!

优质抗肿瘤药品种的第三个特点是创新药,尤其是进入了国家医保的创新药逐渐成为主导。2020年零售渠道排行前五的销售额过10亿元的几个抗肿瘤药品种中,除了赫赛汀之外都是创新药。如果放大到排名前十的抗肿瘤药,也仅有赫赛汀和艾越两个产品是非创新药。过专利保护期的非创新药品种,潜力的减少肉眼可见。

以赫赛汀为例,目前国内就有10几家企业正在研发赫赛汀的生物类似药,其中速度比较靠前的复宏汉霖已经上市了汉曲优(注射用曲妥珠单抗),未来随着更多的生物类似药上市,曲妥珠单抗进入带量采购只是时间问题,带量品种留给DTP药房的利润空间将非常有限。

同时,随着国家医保谈判机制的不断完善,基本所有的创新药在上市当年就能够进入国家医保目录,极大加快了创新药品上量的速度,再伴随各地“双通道”试点以及近期国家医保局和国家卫健委联合正式发布了《关于建立完善国家医保谈判药品“双通道”管理机制的指导意见》,医保准入对于抗肿瘤药品种在零售渠道的放量带来了很重要的拉动作用。像福可维、泰瑞沙这样上市三年不到年销售额就达到近50亿元或近70亿元的重磅品种的诞生完全离不开医保政策的支持与加速。

即便赫赛汀、艾越这样的非创新药也受益于国家医保准入带量的上量效应。还是以赫赛汀为例,2017年赫赛汀纳入医保,价格从24,500元/瓶降到7,200元/瓶,立马释放了巨大的需求,一度还卖到断货。根据罗氏制药公布的数据看,进入医保后2018年销售额上涨超过60%,医院和零售两大市场都快速增长。

肝炎药

瞄准大厂丙肝品种

为何不选巨大患者群的乙肝药?

肝炎用药同样是一个较大的细分市场,我国有约9,000万乙肝患者以及约1,000万丙肝患者,其中丙肝已经有可以治愈的用药方案,乙肝则需要长期慢性用药。不过,2019年乙肝主要用药恩替卡韦带量采购,在厂家把价格降到0.18元/片之后,DTP药房基本与乙肝用药绝缘。

丙肝药机会在哪?空间多大?

与乙肝相比,丙肝用药仍然有较大空间。以吉利德“吉三代”丙通沙为例,丙通沙一个疗程12周下来大约需要6.9万元。目前我国除了1,000多万既有患者外,每年有20万丙肝新发患者。这几个数字结合一起来看,丙肝用药市场规模无论存量还是增量,都存在很大的市场机会。对于DTP市场来说,丙肝药的机会相应也比较大。

与相对复杂的肿瘤药市场相比,丙肝用药市场简单得多。龙头企业就是吉利德公司,接下来还有默沙东公司的择必达,艾伯维公司的维建乐联合易奇瑞用药,艾伯维公司的艾诺全,BMS公司的百立泽联合速维普,吉利德公司的索华迪联合BMS公司的百立泽,以及歌礼的戈诺卫等,其中丙通沙、择必达、索华迪都进了医保。对于DTP药房来说,能获得这些企业的品种授权,尤其是进了医保的几款品种的授权,无疑就获得了销量的保障。

结语