华孚时尚:领先的纱线供应商

全球色纺产业领导者,逐步打造全产业链业务

华孚时尚股份有限公司是全球色纺产业领导品牌、全球最大的色纺纱供应商和制造商之一。

公司创始于2000年,主营中高档色纺纱线,配套提供高档新型的坯纱线、染色纱线,同时提供流行趋势、原料与产品认证、吊牌、技术咨询等增值服务。

2017-2020年公司收入分别为

125.97/143.07/158.87/142.32亿元。2021前三季度公司订单量价双升,录得收入127.15亿元,同比增长46.84%。

公司目前已形成220万锭的总产能,在中国东部、新疆和海外拥有产业基地,产能和规模优势明显。

色纺纱下游主要运用在包括运动类、休闲类、内衣类和婴幼儿用品类等在内的纺织服装行业,终端客户包括 H&M、ZARA、POLORL、GAP、UNIQLO 等国际品牌以及森马、李宁、七匹狼等国内品牌。

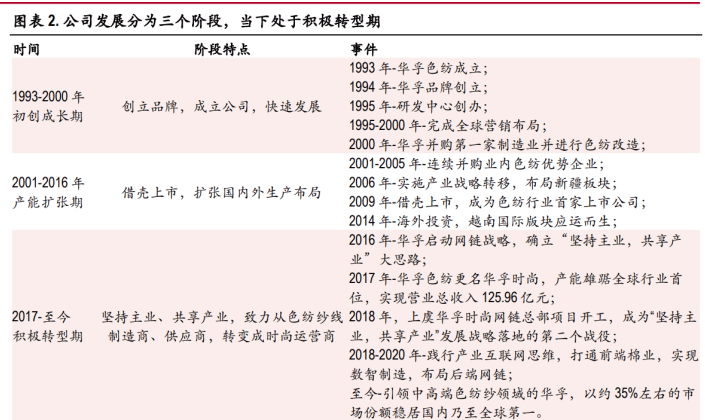

公司发展可分为三个阶段,当下处于积极转型期,坚定以纱线贯穿纺织服装产业,依托产业互联网与柔性供应链实现产业转型,从而实现“原材料-纺纱-面料-成衣”全产业链覆盖,从“时尚制造商”转型为“时尚运营商”。

目前公司处于积极转型期间,未来有望实现较好恢复。

1)第一阶段(1993-2000)为初创成长期。

公司在1993年创立品牌,2000年成立公司。

创立初期,“华孚牌”色纺纱通过色彩、材质、工艺技术的集成创新,成为色纺行业国际品牌。

1995年,公司创设研发中心,目前共申报国家专利共计 117 项,已获得国家专利授权79项,其中发明专利 43 个,实用新型专利 36 个。

1995-2000年,公司完成全球营销布局,主导产品远销欧美、日韩、港澳、东南亚等几十个国家和地区。

2)第二阶段(2001-2016)为产能扩张期。

2001年起,公司通过并购和新建,拥有中国东部、新疆和海外生产板块,规模优势日益明显。

2006年,基于新疆得天独厚的棉花、能源优势,公司开始投资新疆,逐步形成了从棉花种植加工,到染色、纺纱一条龙的色纺一体化产业链。

2009年,公司将华孚控股旗下的色纺纱业务植入飞亚股份,实现了色纺纱业务整体上市的目标。

2013年,公司在越南设立子公司,现已形成 28 万锭纺纱产能,2 万吨染色产能,逐步将越南华孚打造成公司在东南亚的全能型快速反应生产基地。

3)第三阶段(2017-至今)为积极转型期。

依托产业互联网和柔性供应链的发展,公司制定了“坚持主业,共享产业”的长期战略,未来致力于成为全球纺织服装产业的时尚运营商。

除了经营纱线业务以外,公司业务延伸至网链业务,取得较好增长。

主业发展较稳健,发力前后端网链业务

公司主营业务分为色纺纱业务和网链业务。色纺纱适用于制作运动类、旅行类、休闲装、商务装、内衣服饰产品,以及床上用品等家居产品。

目前,公司拥有时尚外观系列、纯棉高支高档色纺系列、健康环保色纺系列、功能产品色纺系列等 8 大系列、2000多个品种的产品系列,在市场竞争中凸显龙头企业的产品优势。

多年深耕新疆地区,前端网链顺利布局。

公司在塔里木河沿岸的阿瓦提拥有 8 万亩优质棉田,从源头开始紧抓棉花质量。

2016年,华孚网链与新疆棉花产业集团合资成立新疆天孚棉花供应链股份有限公司,合作之后,公司通过控股新疆天孚,对当地轧花厂(棉花粗加工的必要环节)、储运站以及交易市场进行整合,在通过棉花交易赚取利润的同时,更深度地掌握控制了新疆当地的棉花资源。

公司色纺纱业务收入维持稳定的增速,2018年营收规模达到 72.22 亿元,2019-2020年规模有所下降,2021年上半年公司色纺纱业务收入 34.25 亿元,占比 40.04%。

公司多年来持续扩展网链业务,营收规模稳定且不断上升,2021年上半年公司网链业务收入 49.59亿元,占比 57.97%。

股权集中,管理层经验丰富

公司实际控制人为孙伟挺家族,公司股权集中。

公司董事长孙伟挺先生自 20 世纪 80 年代进入纺织行业,对行业情况了解充分,2008年至今任公司董事长,积累了丰富的经营和管理经验。

公司副董事长陈玲芬女士自1993年与董事长长创办华孚至今,与董事长合作良好,对公司以及行业具有充分了解,股权集中稳定。

公司其他董事均接受良好教育,具备相应领域的充分经验。

色纺纱行业需求扩大,寡头垄断收益凸显

色纺纱技术优势凸显,具备市场潜力

色纺纱产品较传统产品具有优势,市场占有率尚未释放。

色纺纱是先将棉纤维染色,然后将多种不同色泽和不同性能的纤维混纺得到的具有独特混色效果的纱线,其主要具有质感优秀、颜色准确、节能节水、附加值高等显著优点。

通过多种功能纤维配合纺织,可以实现传统纱线无法实现的效果。

因此色纺纱随着针织服装潮流趋势的影响,需求量持续上升,下游厂商的订单数量未来将持续增长,市场占有率将不断提高,是未来纱线公司新的利润增长点。

国内色纺纱市场呈现集中度高,龙头企业市场优势明显

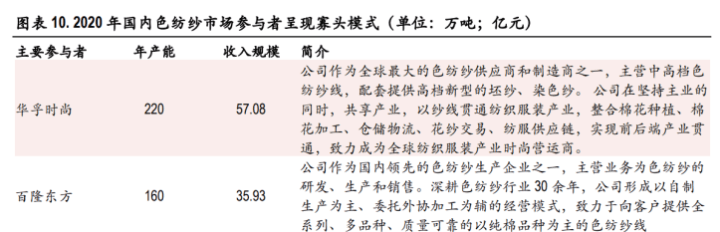

色纺纱行业龙头企业集中度高,呈现双龙头竞争格局。

从国内市场来看,截至2020年,国内色纺纱两大龙头企业华孚时尚和百隆东方各生产约220 万/160万锭,合计约占国内色纺纱总产量40%左右,国内其余产能主要聚集在江苏和浙江地区,色纺纱市场呈现双龙头市场格局。

未来色纺纱龙头凭借技术优势市场集中度有望持续提升。

从世界市场来看,目前全球纺纱主要的产能集中在中国,中国在世界市场上具有绝对垄断地位。在中高端色纺纱行业,寡头垄断效应十分突出。

由于色纺纱行业在技术以及现金流等方面存在技术壁垒,预计在高技术集中度的龙头企业技术更新的不断推进下,龙头企业的优势会逐渐扩大。

棉价上行带动利润增长,利好纱线公司业绩

全球棉花供给仍未恢复,需求回升,供需关系逐步转变

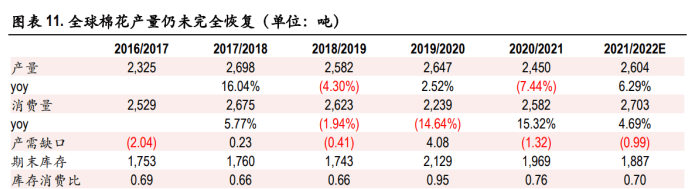

多个产棉大国减产,全球产量仍低于疫情前水平。根据美国农业部预测,由于降雨、虫害、疫情等原因,几个国家的产量下调。

虽然21/22年全球总体产量预计上调16.35万吨至2603.8万吨,但仍低于疫情前近2700万吨的产量水平。

同时,疫情导致劳动力短缺,成本增加,叠加竞争作物价格上涨,使种植转向生长期短、劳动强度低的其他作物,进一步导致产量恢复较慢。

棉花需求创新高,供不应求,有望支撑棉价。由于疫情影响,19/20年全球棉花消费量降低384万吨至2239万吨。

但疫情后随着下游服装行业需求复苏,带动棉花需求大幅回升,20/21年度预期全球棉花消费量将突破2700万吨的高点。USDA预期全球棉花供应紧张,有望支撑棉花价格。

中国棉花长期存在供需缺口,棉价具有支撑

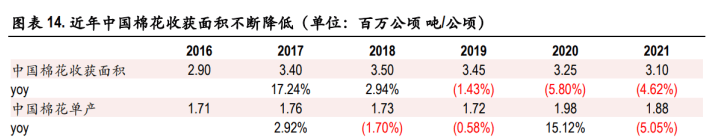

中国棉花长期供不应求,奠定棉价上涨的基础。2014年以来,中国棉花产量迅速萎缩,为了满足国内棉花市场需求,我国每年需要进口约 200 万吨棉花。

根据 USDA,20/21年度预期中国棉花产量同比下降 9.49%、消费量同比上升 2.41%,将进一步加大供需缺口。同时,经过疫情期间的库存消化,目前棉花库存处于历史低位。

因此,我国棉花供需结构及低库存共同带动棉价强势。随着疫情缓解后周期消费的复苏,棉花消费有望上升,目前我国棉花存在约 100 万吨的供需缺口,短期看棉价有望提升。

棉花种植面积降低、种植成本上升,叠加轧花厂产能扩张,将进一步推高棉价。

节水、退耕还林等政策要求,叠加其他经济作物挤压,棉花种植面积同比下降4.62%,冻灾、风灾等天气灾害导致棉花单产同比下降5.05%。

随着土地、水资源、劳动力等供应不断趋紧,伴随各种高度自动化机械投入使用,在种植规模无法较大幅度扩张的情况下,单位种植成本增长较快。

棉价上涨利好纱线龙头利润率

棉价上涨势头强劲,纱线龙头有望享受低成本、高售价红利。

棉花是纱线公司主要的原材料,约占成本的60%-70%。

纱线龙头一般会囤积较多的棉花库存。华孚时尚2019/2020年原材料库存27.03/34.77亿元,百隆东方2019/2020年原材料库存22.07/22.03亿元。

2011年,棉价处于较高水平,华孚的毛利率也处于历史较高水平,为18.43%。

2017-2018年棉价处于较高水平,华孚和百隆的纱线业务毛利率也处于较高水平,分别为15.01%/15.69%和17.51%/20.00%。

2020年,由于疫情影响,纱线业务规模收缩,产品毛利率下降。

近期棉花价格上涨带动产品价格上涨,而库存棉花的采购成本处于较低位,从而提高了公司的产品利润率。

因此,受益于前期棉价低位时充分备货、议价能力强、产品价格调整顺利,纱线龙头有望在未来提升利润率。

新疆优质棉花产地具有资源优势,海外产能不断扩张

国内拥有四大生产基地,新疆地区资源优势显著,产能稳定扩张效率提升

新疆棉绒好、产量高,保障华孚高品质供给。

2014-2019年,新疆棉花播种面积占农作物播种总面积分别为

40.39%/37.11%/34.66%/36.58%/41.08%/41.18%,播种面积占比高且稳定。

此外,棉花单位面积产量处于新疆各类农作物产量前列,受益于优异的自然环境优异,新疆棉花纤维长度长,强度高,柔软度、光泽度都超过普通棉花,为华孚供应链提供了高品质供给保障。公司在生产基地分布广泛,未来产能有望逐步释放。

公司除了在新疆拥有生产基地以外,在国内还拥有三个生产基地,分别是浙江生产基地、黄淮生产基地和长江生产基地。

多生产基地通过公司产业链协同合作,统筹市场订单,分区域生产,有效提升公司成本竞争力。同时,随着未来产能逐步投放,多基地协同生产支撑公司市场份额进一步扩张。

IOT+MES助力工业物联网落地,全流程数字化企业指日可待。

公司目前已有 30 万锭产能加入产业互联网平台,在阿克苏的试点工厂中,约有 500 台企业将 IOT+MES 系统接入各工序生产设备和辅助设备,使平均锭速提升达到15%-20%。

2021 年,公司计划完成阿克苏华孚剩余 9 个工厂的上线推广,以支持 100 万锭规模的工厂运营。

国产品牌全方位提优,市场占有率持续提升,利好新疆棉需求。

国内品牌随着国内设计师实力逐渐增强,产品设计研发水平不断提高,此外,国内服装品牌在供应链方面普遍与核心供应商加深合作,在设计、下单模式等方面协同创新,并通过物流系统和门店终端的数字化改革,提升物流灵活性,降低存货压力。

供应链快反能力不断提升,产品市场反应力强,消费者对国产品牌认可度持续改善,国产品牌市场占有率不断提升。

特步国际/李宁/森马服饰/安踏体育的营业收入在过去五年间复合增速处于较高水平,2021H1 收入同比增长

12.39%/64.97%/13.65%/55.51%,利润同比增16.12%/86.42%/2980.24%/72.78%。

国产服装品牌厂商对上游棉花原材料的需求随着市场占有率增长持续增长。国内棉花供给以新疆棉为主,因此国内品牌未来持续增长为新疆棉需求端快速增长奠定基础,助力公司内地产能持续释放。

越南产能持续布局,有效打开成长天花板

凭借税收、人力成本等优势,纱线产能向东南亚转移,公司作为先发布局者,优势明显。

越南劳动力、土地、原材料等成本均低于国内水平,且具有出口退税、所得税减免等税收优惠政策,推动纱线产业向越南转移。

但是,2016年开始,越南对外资项目的审批趋严,叠加土地价格增加,使得产能转移难度加大。

公司从2013年紧跟纺织产业向东南亚转移的潮流,开始进行全球产业布局,因此具有明显先发优势。

越南产能陆续释放,公司成长空间逐步打开。

目前公司在越南有 30 万锭左右产能,2021年 10 月完成定增项目 15 亿元用于建设越南50 万锭纱线产能逐渐落地有望进一步打开空间。

同时随着疫情影响消除,伴随公司海外产能利用率由2020年提高15pct至2021H1的96%,公司有望打开成长天花板。

越南产地客户集中,形成产业集群,助力公司毛利率提升。

越南市场资源充足,叠加国际贸易环境,公司越南产地附近目前已形成产业集群,包括公司的终端下游 Adidas、Nike 在内的国际知名品牌均在越南设厂。

2020年公司境外销售毛利率达8.54%,仍维持在较高水平。

越南将逐步成为公司在东南亚的全能型生产基地,满足东南亚地区的客户群体需求,助力公司总体毛利率提高。

网链业务享受资源优势快速发展,未来持续向好

介入棉花供应市场,推动成品电商建设,形成完整产业链分布。

随着消费个性、多样、随意化,订单的不确定性增强,对供应链的协同快速响应提出了更高的要求。

2016年,公司确定了“坚持主业,共享产业”的长期发展战略并启动网链业务。

在上游介入前端棉花市场供应环节,开展棉花物流贸易业务,在下游推动成品布衣电商平台建设。

搭建从原材料到交易平台的柔性供应链,形成棉花种植到加工到仓储到最后交易的一整套供应链服务业务。网链业务从原材料到纱线再向成衣、品牌端延伸,串起后端网链,实现从时尚制造商向时尚运营商的转型。

网链业务贡献过半营收,加速产能布局扩张。

2021年公司业务逐渐恢复,网链业务收入为 49.59 亿元,同比增长 60.60%,贡献了公司近六成的总营收。

通过五年的努力,公司已经整合棉花种植、加工、仓储、物流于一体的网链业务,2020年营收相比2015年翻了 5 倍,为产能扩张做好了充足准备。

依托前端供应链的整合和产能布局完善协同运作,公司正朝柔性生产、快速交货的目标加速推进。

财务分析:营收毛利复苏强劲,数字化带来新增长

营业收入复苏强劲,毛利率保持稳定公司营业收入复苏强劲,呈现较强成长性。公司得益于自身产能与资源优势积累,营业收入不断扩大。

2017-2020年公司营业收入从125.97亿元增长到142.32亿元,复合增速达4.51%,2018-2020年增速分别为13.58%/11.04%/-10.42%。

在疫情的影响下,2020年公司营业收入增速略有波动。

21年Q1-Q3公司营收达到127.15亿,同比增长46.84%,与2019年同期相比,增长14.95%。

公司营业收入保持稳定增长,疫情之后恢复较快,具有较强的成长性。

疫情之后,公司归母净利润回弹强势。

2017-2020年公司归母净利润分别为6.77/7.52/4.02/-4.44亿元,2018-2020年公司归母净利润增速分别为10.98%/-46.14%/-210.42%。

2021年 Q1-Q3 公司净利润达 4.64 亿,同比增长282.74%%,与2019年同期相比,增长率为 12.46%。

疫情过后,公司归母净利润恢复势头强劲,有望在2021年底逐步恢复至2019年的正常水平。

在公司数字化、智能化的持续推进下,未来数字化工厂有望打通公司内部信息壁垒,带动生产、经营效率的整体提升,因此公司归母净利润增长势头强劲。

受疫情影响,公司毛利率略有波动。

2017-2020年,公司毛利率为10.07%/10.30%/7.55%/1.23%。

分业务看,纱线业务毛利率始终较高,2019年由于棉价原因纱线业务毛利率下降。

2020年虽略有波动,预计未来随公司产能利用率逐步回升到疫情前水平,纱线业务毛利率将稳步回升。

研发费用逐年提升,产业链数字化升级下期间费用率基本稳定。

2017-2020年公司期间费用率为7.35%/7.28%/7.19%/6.39%,始终稳定在低水平。

其中,研发费用率上升约1pct,主要用于研发各类新产品、新技术、新工艺以及环保项目支出,以增强公司核心竞争优势。

自公司实行网链战略起,产业协同效应的逐步显现,未来成长空间较大。

受疫情影响,公司净利率水平略有波动。

公司在严格控制期间费用的情况下,2017年和2018年,净利率分别为5.58%/5.27%,基本保持稳定。

随着公司网链业务的推进、智化纺纱工厂的建设和时尚总部的建设与运营,净利率有望在未来回升至疫情前水平。

存货管理稳定健康,前后端整合优化资源配置

公司现阶段库存管理健康,未来数字化供应链有助于存货管理能力进一步提高。

2017-2020年,公司存货周转天数为120/145/135/137天,存货管理水平稳定健康。

网链业务下,公司通过前后端整合统筹市场及订单信息,制定“点(产地)对点(客户)”的供应链计划,根据订单价值配置公司资源,分区域、分工厂、分生产线进行规模化定制,未来存货管理能力有望进一步提升。

盈利预测与估值

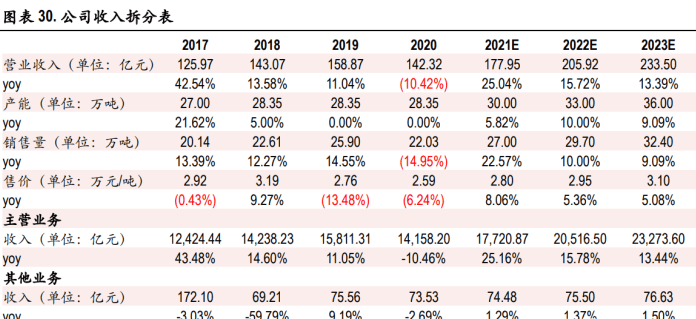

收入拆分:产能扩张促进收入高增。

我们预计2021-2023年纱线产能分别为200/220/240万锭,同比增长5.82%/10.00%/9.09%。

综合来看,2021-2023年纱线产量分别为22.80/25.74/28.80万吨,同比增长19.29%/12.89%/11.89%。

在公司下游订单质量稳定且不断提升的背景下,我们预计,公司2021-2023年纱线产品的销售单价分别为每吨2.80/2.95/3.10万元,同比增长8.06%/5.36%/5.08%。

若公司在其他产品销售收入保持稳中有进态势,则综合来看可预计公司2021-2023年营收分别为177.95/205.92/233.50亿元,同比增长25.04%/15.72%/13.39%。

预计2021年公司净利润为5.38亿元,当前市值对应2021年 PE 为 14 倍。考虑到公司产能持续释放,上游棉花价格优势继续保持,预计收入成长性较高。

风险提示

1. 疫情后消费复苏不及预期:

公司终端客户包括国内外知名品牌。目前海外疫情依然严峻,对消费者的购买意愿与消费能力产生了抑制作用,如果未来海外疫情恶化,公司的海外订单将受到影响。

2. 越南疫情管控不及预期:

公司在越南设立子公司,存在一定的疫情风险,可能影响公司产能投放。

3. 汇率波动风险:

公司出口业务较多,如果人民币大幅升值,将对公司盈利情况产生负面影响。