近年来,随着行业环境的变化,越来越多的银行持续推进零售转型,进入了线上化、智能化、开放化、综合化的大零售发展新阶段。 区域性银行的业务痛点之一在于睡眠用户较多,用户活跃度与忠诚度存在提升空间,而 信用卡业务作为零售业务转型升级的有利抓手,在助力获客活客、培育客户粘性与忠诚度等方面均能发挥重要作用。本文基于部分银行的业务实践进行了专题研究,以期为业界人士提供参考。

PART1 客户获取

01 信用卡可贡献超半数零售客户

对不同类型的银行来说,信用卡业务对零售业务客户贡献度具有明显差异。我们对部分银行在年报中披露的数据进行了统计,国有大行 经营时间长、零售客户基础较好,因此信用卡客户占零售客户的比例低于股份制银行, 工商银行与农业银行该项指标分别为20%和13%;对于股份制银行来说,信用卡业务是零售业务获客的首要手段, 招商银行、中信银行与光大银行的信用卡客户占零售用户的比例均超50%,中信银行甚至达到了70%;区域性银行的信用卡用户占零售用户的比例较低,部分银行该项指标低于10%。

表1:2021年6月末部分银行零售与信用卡用户数量

(点击可查看大图,下同)

区域性银行零售客群基础相对较弱,其零售业务的发展路径可更多参考股份制银行,类比股份制银行信用卡业务贡献了50%以上的零售客户的情况, 区域性银行信用卡业务在助力零售获客方面仍有较大发展空间。

02 获取年轻客群的重要手段

信用卡业务一个典型的特点是年轻客户占比较高。截至2021年6月末,信用卡用户中18-34岁客群的占比约为41%,而2019年末我国人口中18-34岁的占比约为24%,信用卡用户中年轻群体占比显著高于其在整体人口中的占比。

中国人民银行金融消费权益保护局发布的《消费者金融素养调查分析报告(2021)》相关内容同样体现了信用卡用户偏年轻化的特征,调查结果显示,越年轻的群体中,近两年办理或使用信用卡的比例越高,在18-30岁的受访者中,44.64%表示最近两年有过办理或使用信用卡的行为,而在30-40岁、40-50岁、50-60岁、60-70岁的受访者中,该比例依次为44.58%、31.91%、23.28%和11.29%。

从全周期的客户经营角度来看, 年轻群体具备更大的财富增长潜力和生活状态变化可能,其在不同年龄段、不同生活状态下会产生各种各样的金融需求,如借记卡、小额消费贷、房贷车贷、经营性贷款以及存款理财等金融业务需求。

信用卡相较其他零售产品,在获取年轻客群方面具有显著优势。主要表现在四个方面:

03 高端卡客群资质普遍较好

可为其他业务提供良好资源

如中原银行信用卡用户中,28-35岁的客户占比约40%,有房、有车的优质资产客户的占比约20%,明显高于行内整体水平,该部分客群的风险表现优异,大多处于生命周期中“成熟期”客户,不仅为信用卡业务提供了稳定的收入,也为银行其他业务的交叉销售提供了优质客户资源。

PART2 客户培育

01 信用卡用户黏性好

卡均交易笔数与金额高于借记卡

从跨行交易数据来看,在卡均交易笔数方面,2020年,广东地区借记卡跨行卡均交易笔数超8笔,位居全国首位,而同期上海、广西、青海、宁夏等地区信用卡跨行卡均交易笔数均在20笔以上;在交易金额方面,2020年,浙江地区借记卡跨行卡均交易金额超4万元,超过全国其他地区,而广东、浙江、宁夏等20个地区信用卡跨行卡均交易金额在4万元以上。

通过部分上市银行2021半年报中的数据,也可以看出信用卡卡均消费额显著高于借记卡。2021年上半年,交通银行信用卡卡均消费额高出借记卡约1.5倍,盛京银行信用卡卡均消费额高出借记卡约5.4倍。

02 信用卡业务可带动低频业务

对于互联网金融公司来说,由于缺少实体的物理介质,其与客户最直接、最高频的连接媒介即APP,而对于银行来说, 与客户最紧密的连接媒介则是账户的物理实体,即银行卡,其中又以集支付、结算、信贷为一体的 信用卡为首。

从互联网金融APP更新迭代的进程可以发现,各APP升级变化的本质在于 提高用户使用频次和时长,核心业务逻辑即为通过不断增加使用场景,提升用户使用频次和时长,实现流量扩充,将业务变现方式从产品变现升级为“产品+流量”变现。

信用卡作为银行最高频的业务,是银行各项业务中最需要规模经济、也是最适合借鉴互联网金融发展逻辑的业务。

图1:互联网金融APP变化特征与业务逻辑

信用卡与支付紧密相关,具有“信用支付”的业务本质,支付连通用户与消费场景的商业逻辑已被市场验证可行。

以蚂蚁集团为例,其通过支付业务实现金融属性的流量积累,通过理财业务培养用户对支付宝“账户”的认知,通过提供包含理财、微贷在内的多种服务打造“线上个人金融服务平台”。该业务逻辑凭借高频到低频的导流逻辑、低频业务构建支付场景、低频业务推动APP的被打开频次等因素实现逻辑上的可行性。 对照信用卡业务来说,银行可以凭借信用卡高频的特征,带动客户向低频业务转化,最终实现挖掘、满足客户多重金融需求的目的。

PART3 客户转化

对其他业务具有转化作用

多维度实现用户价值提升

信用卡不仅可以汇集众多持卡用户、实现C端用户的流量积累,且因为使用信用卡需要消费场景而使得银行通过信用卡可以与大量的商户连接起来,信用卡业务不仅可以从持卡用户端获取利息收入(包括利息、分期手续费等),还可以从商户端获取商户回佣,并通过不断增设场景、实现B端商户用户的不断积累。

信用卡业务积累到的C端用户和B端商户,成为了银行发展其他各类业务的重要潜在用户。

C端业务

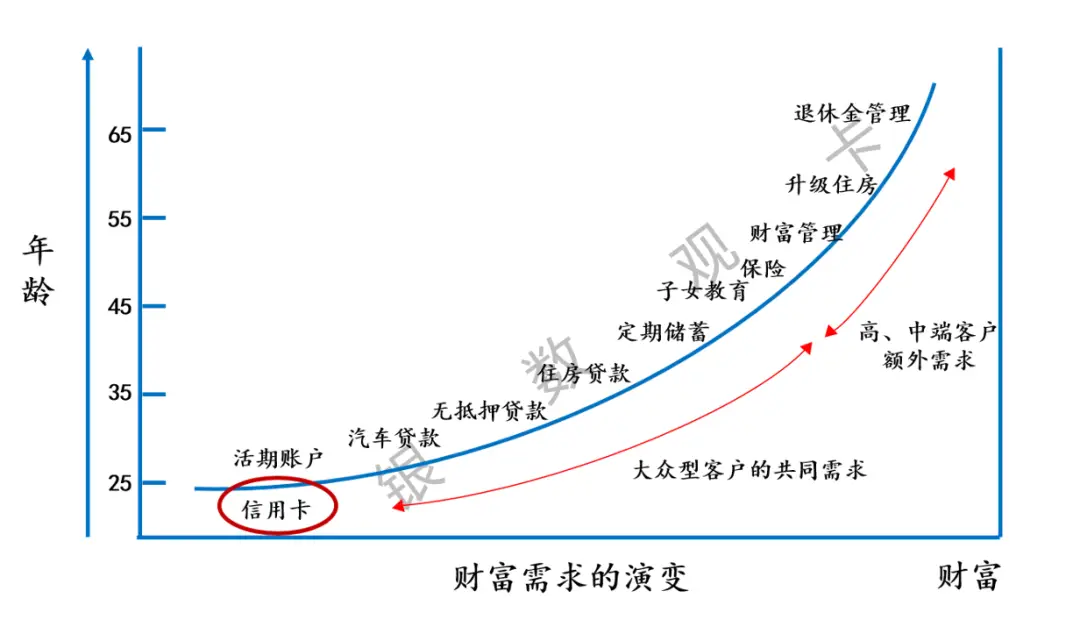

在客户引入后,银行可以结合用户财富需求的演变,进一步挖掘其他金融服务需求、延长客户生命周期,从而摊薄单个客户的运营成本、提升边际收益。

如下图所示,随着年龄与财富的增长,用户金融需求在不断的发生着变化,金融服务贯穿用户一生。

图2:个人用户随财富与年龄变化发生的金融需求演变

一方面,可将信用卡持卡用户转化为信用卡、借记卡双持卡用户。于用户而言,信用卡主要具备透支功能,但部分金融活动仍然依赖于借记卡的使用,因此引导信用卡用户开办本行借记卡成为重要发展目标,双持卡率也成为很多银行重要考核指标。如某股份制银行通过信用卡业务与借记卡业务的相互输血,有效提高了双持卡率,2020年信用卡用户的双持卡率达到70%,高端客群的双持卡率甚至达到了90%。

另一方面,也可将信用卡用户转化为其他贷款用户,如消费贷、房贷、车贷等。具备信用卡使用习惯的用户相比其他用户,对于借贷行为的认知度与接受度都相对更高,且信用卡持卡用户中以新白领等年轻人为主要群体,这些人在财富力方面尚不足,但消费力和财富增长的潜力较强,是较优质的消费贷款用户。

随着年龄的增长和财富力的上升,信用卡用户又可以转化为银行存款用户或理财业务用户,为银行带来更多的收入与资产增长。经验表明,在财富力方面具备明显优势的高净值人群的消费力也非常强,他们不仅可以为银行带来大量的存款增长,在信用卡年费收入方面的贡献也非常高,某银行80%以上的信用卡年费收入来自于这些高净值人群的贡献。

高黏性用户更加容易进行高价值转化,零售客户使用银行金融产品的多寡,直接决定客户对这家银行的忠诚度。经验表明,若客户使用某银行一个产品,其忠诚度只有3%左右,而若使用这家银行4个或以上产品,其忠诚度将达到95%以上,用户的迁移成本随之呈几何倍数放大。

由信用卡业务带动其他业务的转化,不仅可以满足客户多维度的金融需求,让其享受到一站式的便捷、优质服务,同时也可以提升银行零售业务的整体规模与收入。

以 中原银行为例,其通过大数据交叉销售、借贷同函、打通手机银行微信公众号等行内线上平台业务渠道等方式,实现了信用卡业务向其他业务用户的转化,信用卡借记卡双卡客户占比已接近50%,与同业相比,信用卡交叉获客覆盖度较高,信用卡客户的手机银行绑定率也达到了70%以上。截止2021年6月底,中原银行信用卡累计为行内转化零售客户147.33万户,为零售贡献AUM30亿元,零售贷款余额80亿元。

吉林银行在公私联动及全民营销等方面亦优于省内同业机构,为信用卡交叉联动营销获客提供了一定的客户基础保障。目前,吉林银行在个人贷款交叉销售成效明显,交叉销售率超过80%,且已在信用卡存量获客方面进行数据挖掘,希望通过存量客户转化带动信用卡业务快速发展。

B端业务

从长期历史数据来看,虽然基于银行卡、信用卡支付的收单业务仍在总交易规模中占有绝对优势,虽然条码收单的收益率低于刷卡收单,但依据 “薄利多销”原则,交易量的提升也能为银行带来可观的 回佣收入。

在场景的拓展中,收单商户数量 形成一定规模后,又将成为银行新一类极富潜力的用户, 可在商户经营性贷款、商户存款等方面都将为银行带来贡献,其中最主要的就是基于支付流水信息为这些中小微商户提供融资贷款服务。

随着行业发展步入成熟期,信用卡市场正在从流量的竞争转向经营能力的竞争,区域性银行需把握时机,以信用卡业务作为零售转型的抓手,提升获客能力、优化客群结构、培育客户粘性、挖掘金融需求,为客户提供更加优质、便捷、高效的金融服务。