研究背景

伴随着经济全球化和市场多元化发展的趋势,市场竞争变得越来越激烈,企业获得新客户需要在销售、市场、广告和人员工资上花费很多费用,且大多数新客户产生的利润不如老客户。据统计,赢得一个新客户所花费的成本是保留一个老客户的5到6倍。因此,保留住老客户、提前预测出潜在的流失客户是各个企业关心的核心问题。

在我国,商业银行处于激烈的市场竞争环境中,面临着国内银行和国外银行的双重竞争压力。在这样的情况下,商业银行发展自身潜力、吸引优质顾客、防止顾客流失就显得格外重要。客户是企业最重要的资产,通过完善的客户服务和深入的客户分析来满足客户的个性化需求,提高客户的满意度和忠诚度,才能保证银行利润增长的实现。

目前国内大多数商业银行对客户流失的问题关注度很高,但研究相对较少。今天为大家带来的精品案例就让我们一起关注银行的客户流失问题。我们希望通过研究客户的历史行为来捕捉流失客户的特点,分析客户流失的原因,从而在客户真正流失之前作出相应的营销干预,对客户进行挽留。

流失客户定义

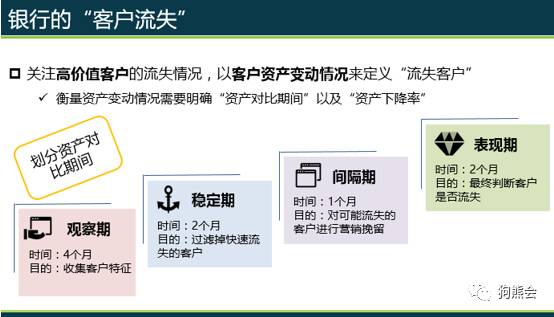

传统意义上对流失客户的定义是指,客户不再继续参与原业务、不再重复购买或者终止原先使用的服务。不同银行对客户流失的关注角度不同,本案例主要关注高价值客户的流失问题,以客户的资产变动情况来定义客户是否流失。在考察客户的资产变动情况时,需要首先定义资产下降对比区间和具体的资产下降率。

在确定资产下降对比区间时,我们将整体建模周期划分为观察期、稳定期、间隔期和表现期四个阶段。

其中,观察期4个月,用来收集客户特征,得到客户在未流失之前的具体表现;稳定期2个月,用来过滤急速流失的客户,这类客户往往随机性较强,很难通过营销手段挽留;间隔期1个月,让银行对可能流失的客户进行营销挽留;表现期2个月,用来最终判断客户是否流失。

给定资产对比期间后,需要进一步定义具体的资产下降率。在本案例中,一个“流失”客户需满足以下几个条件:

数据介绍

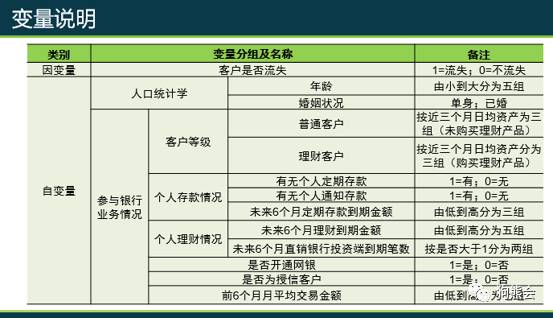

我们根据某商业银行的具体客户流失情况,模拟产生了10,000条数据。因变量即为客户是否流失,自变量包括客户的年龄、婚姻情况等人口学特征,以及客户等级、个人存款、个人理财等能反映客户参与银行业务情况的变量。

描述分析

在全部10,000条样本中,流失客户比例为22%。这些流失客户有哪些特征呢?下面,我们以客户等级和个人存款情况为例进行展示。

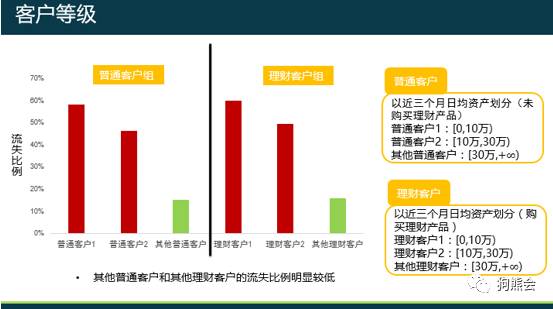

对于客户等级,首先按照是否购买过该银行的理财产品将客户划分为普通客户和理财客户。对每种客户,又按照日均资产递增的顺序划分为三个等级:一级、二级和其他。

上图为客户等级划分的标准和不同等级下的客户流失率情况。从中可以看出,普通客户和理财客户总体来说不存在太大差异,但在两种客户内部,“其他普通客户”或“其他理财客户”的流失率显著低于其他两种等级的客户。这表明,客户在银行的资产越多,与银行的联系越紧密,就越不容易流失。

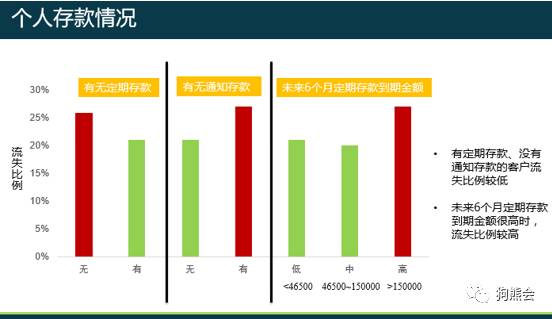

再来看个人存款情况。个人存款情况包含定期存款、通知存款和未来6个月定期存款到期金额三个变量。通知存款是指客户存款时不必约定存期,但支取时需提前通知银行,约定支取存款日期和金额方能支取的一种存款品种。与定期存款相比,通知存款的存期灵活,支取方便,适用于大额、存取较频繁的存款。

通过上图分析发现,有定期存款的客户相比没有定期存款的客户,流失率更低;而有通知存款的客户相比于没有通知存款的客户,流失率更高。这是因为通知存款支取方便,因此对客户的约束性就更小。未来6个月定期存款到期金额越多流失比例越高。这是因为,存款到期时,客户往往面临是否要继续参与银行业务的选择,因此有流失意向的客户便会有意识地撤离。

建立流失模型

采用逻辑回归建立客户流失模型,模型的因变量即为客户是否流失,自变量即为客户的年龄、婚姻状况、客户等级、存款理财情况等11个分类型变量。建模前将数据按照2:1划分为训练集和测试集,然后使用训练集建立模型,并在测试集上检验模型效果。

首先,关注各个变量的回归系数和显著性。在11个自变量中,有8个自变量是显著的,其中有3个二分类变量,分别为“是否有个人定期存款”,“是否有个人通知存款”和“未来6个月直销银行投资端到期笔数”,具体结果见下图。

我们发现,个人定期存款是负显著的,个人通知存款是正显著的,这说明有定期存款的客户流失率更低,而有个人通知存款的客户流失率更高,这与描述分析的结果相一致。直销银行是互联网时代应运而生的一种新型银行运作模式,客户主要通过电脑、电子邮件、手机、电话等远程渠道获取银行产品和服务。未来6个月直销银行投资端到期笔数越少,客户流失概率越高。这说明推广直销银行投资,让客户更多的参与到投资理财业务中来是有助于留住客户的。

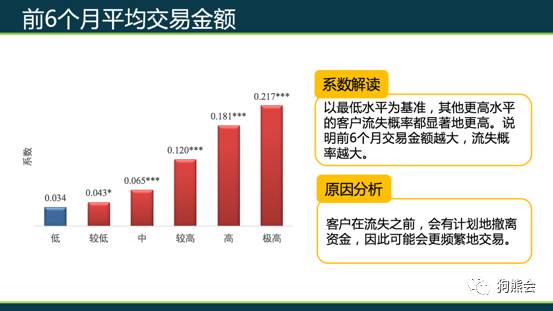

对于剩下的5个显著的多分类变量,我们通过柱状图来展示其不同类别取值的系数和显著性。这里以“前6个月平均交易金额”为例进行说明。我们发现,以交易金额的最低水平为基准,从“较低”到“极高”的5个水平的系数都显著为正,且绝对值逐渐增大,这说明随着交易金额的增加,客户流失率会明显升高,因此银行应对频繁交易提高警惕。

模型预测

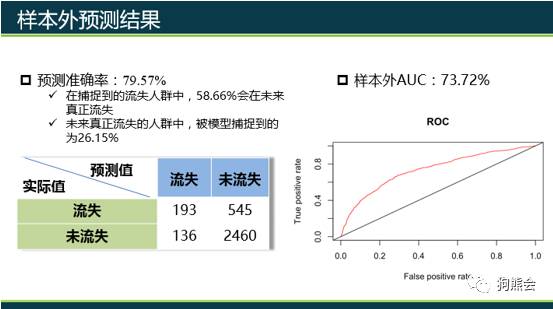

我们在测试集上测试模型效果。采用样本外AUC和客户是否流失的预测准确率衡量。可以看出,预测准确率接近80%,样本外AUC也达到了73%。这说明我们构建的逻辑回归模型有较好的预测能力,可以根据新客户的特征较好的预测其后期流失的可能性。

模型应用

根据上述建立的客户流失模型,我们可以给出流失客户画像,见下图。

我们认为,一个会在未来流失的客户最有可能有如下特征:目前处于中青年阶段,客户等级较低,最近半年有大额交易,有个人通知存款,没有个人定期存款,或者即将有大额定期存款到期,此外,客户对银行的理财项目参与的较少。

最后,除了流失客户画像外,我们还可以根据模型给出预防客户流失的具体措施。例如:我们发现,参与理财、投资业务的客户明显更不容易流失。因此,银行应吸引客户更多的参与到投资理财业务中来,从而增加客户与银行之间的联系,预防客户流失。

公司简介

百分点集团成立于2009年,是中国领先的大数据技术与应用服务商。百分点数据科学团队汇集来自于国内外一流学府的博士、硕士,擅长文本分析、数据分析和数据建模等。

目前,百分点已为近2,000家互联网及实体企业提供大数据技术平台搭建和大数据驱动的SaaS应用。客户涵盖制造、金融、汽车、零售、快消、电商、媒体、政府等行业的龙头企业,如华为、TCL、长虹、建设银行、华夏银行、王府井百货、汤臣倍健、1号店、第一财经和中关村在线等。同时已经与微软、华为、惠普等国际IT巨头开展战略合作,并共同为客户设计解决方案。