“存量提升、增量创新、能力重塑。将成为未来中国银行业的关键词。”

作为有着半个多世纪历史的全球管理咨询公司,在访谈了来自全球的一百余位学者后,在《银行转型2025》一书中,波士顿咨询为中国银行业提出了未来的三大方向。

某种程度上,确实如此。在中国,银行业正面临着更为复杂的内外部环境。

一方面,宏观经济处于新旧动能转换阶段,供给侧由粗放式增长迈向集约化增长,对中国银行业提出了更高的要求——即以更加高效地方式配置金融资源以支持实体经济的结构化升级。

另一方面,与宏观经济唇齿相依,银行业自身的改革也在持续深化,近年来银行纷纷转型收益更高、质量更优且资本更节约的零售业务。当前,零售转型正为商业银行这金融产业链中最古老的形态带来新的生机。

作为近年来零售转型最成功的商业银行新秀,结合过往的表现,和8月18日发布的半年报数据,平安银行在得到资本市场的高度认可的同时,也依托“零售转型”,成功走出了一条轻重并举的“深蹲起跑”之路。

零售业务的价值有多高?

在银行领域,广泛流传的一句话便是“得零售者得天下”。

相较于“大水漫灌”式的对公业务,零售业务无论是从金融效率,还是周期风险来看,都要显著优于前者。

对比企业信贷,个人贷款业务不仅收益率高、更节约资本,其稳定的需求和可控的风险,更是银行赖以穿越周期动荡的关键,其中,以个人按揭贷款为代表的业务,更是各大银行梦寐以求的优质资产。

在美国,大名鼎鼎摩根大通银行,就是凭借零售业务端的优势,才得以越过富国、美国和花旗三大银行,雄踞华尔街银行业首座。

因此,早在20年前加入WTO时期,中国银行业就广泛形成一种共识,要大力发展真正的零售银行。一时间,工农中建等国字号大行纷纷发布零售银行战略,逐步摸索零售银行的打法。

伴随着先行者成果的展露,近年来,光大、中信、民生等股份行,南京、宁波等区域城农商行都已经纷纷抛出“大零售转型”方针,可以说,如今的零售业务,已然成为了商业银行大势所趋的未来。

然而从口号回归现实,这条转型之路的过程却不乏坎坷。

对于中国银行业而言,零售业务长期乏力的根源,不在于系统的决心,而在于银行业内部技术水平与渠道的专业能力普遍不足。

从这个角度来说,眼前的“零售新兵”们,距离专业化还有不短的路程。

同“零售新兵”们的尴尬处境相对应的,则是“零售新王”平安银行的强势崛起。

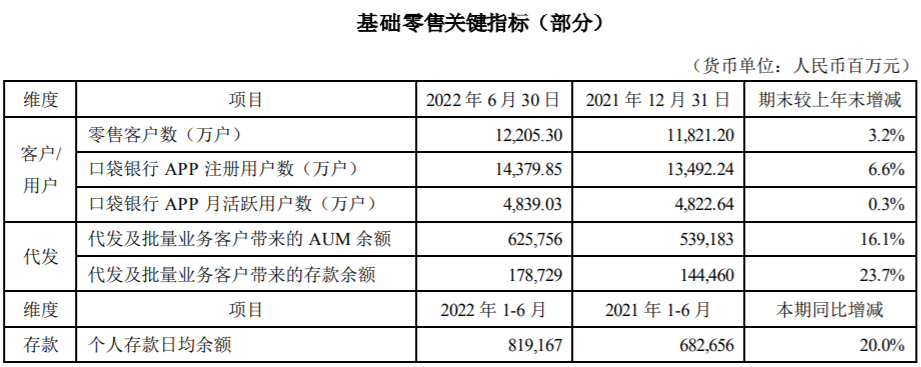

最新发布的半年报数据显示,平安银行零售业务表现出了强大的发展韧性,无论数量还是质量,均整体逆势上扬。

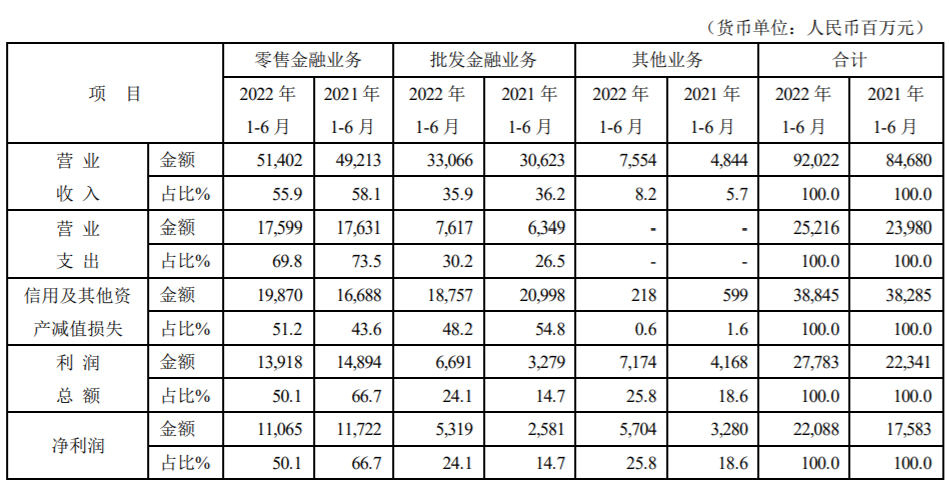

具体来看,一方面是零售业务的深化发展,在维持了过往零售与对公“六四开”格局的同时,如今的平安银行,已经走出了比拼零售业务规模的初级阶段,更注重精细化配置资源。

2022年上半年,平安银行零售业务实现营业收入514.02亿元,同比增长4.4%,在全行营业收入中占比为55.9%,在业务稳健提升的同时,得益于降本增效措施的持续推动,零售成本收入比同比下降1.54个百分点。

另一方面则是护城河的加深,在存款端,零售业务越高,越能获取更低成本的存款,构筑稳固的金融蓄水池。

得益于零售业务良好发展的推动,2022年上半年,平安银行资产负债经营成效显著,存款规模增长9.5%,负债成本率从两年前2.42%大幅优化到了2.16%;风险指标保持稳定水平,不良率、拨备覆盖率都实现了历史最好水平。

从这个角度来说,五年转型发展后,平安银行的“零售名片”已经赢得了广泛认可,并源源不断为市场创造价值。

而这一切的起点,仍然要归功于决策层在转型初期的战略眼光。

在一众银行忙于起跑、甚至抢跑零售转型时,平安银行是为数不多扎稳步伐、深蹲蓄势的企业,面对零售业务客户分散的特点,一般的银行很难用经济、理性的方式实现规模化获客。

相形之下,平安银行走出的,则是一条背靠“新技术浪潮”和“集团生态”的深耕之路。

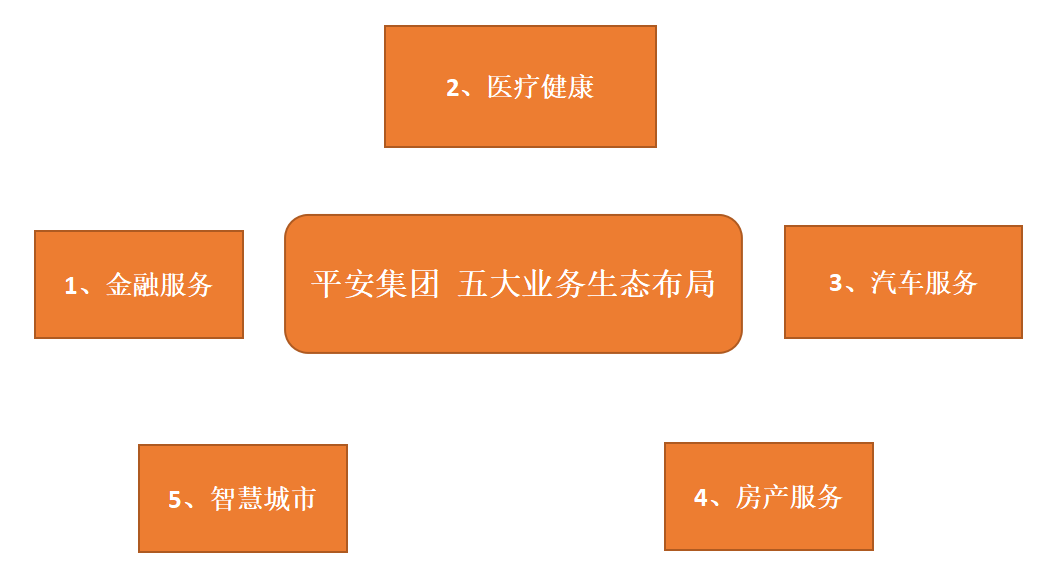

对于平安银行来说,其母公司平安集团坐拥“金融服务、医疗健康、汽车服务、房产服务、智慧城市”五大生态圈,各条业务线的产品在交叉销售的过程中,就已经产生了金融需求。

而平安银行的深蹲蓄势,无疑为其后续深度挖掘、转化集团的优质客户资源埋下了伏笔。最终,在其他同行还挣扎于获客阶段时,平安银行已经高速迈入了发展车道,并率先铸就了围绕“新一贷、信用卡、汽车金融”的LUM“三驾马车”。

不仅如此,除了背靠优质资源,将客户“引进来”,平安银行还在不断借助新技术,将金融产品、服务以标准化、组建化、组合化形式向外部对流,实现金融品牌“走出去”。

一进一出之间,所体现的,正是“五位一体”理念中,对于“开放银行”的诠释。

结合此次半年报数据来看,平安银行在“输入”与“输出”端,均已经构筑了其他平台难以企及的优势。

截止目前,平安银行开放银行平台已对外输出超7100个接口,已发布近8000个组件化、标准化的API、SDK接口,直接服务3.6万核心客户、2000万小微企业平台商户。

其中,仅2022年上半年,开放银行平台发布的217个API及H5接口,月日均调用就达到了1792万次。

可以说,围绕“五位一体”模式中的“开放银行”理念,平安银行在金融产品整合端的优势,正在被不断放大,并不断连接生态伙伴场景,打造金融产业的“流量活水”。

在此基础上,坐拥庞大“流量池”的平安银行,还在不断借助技术维度的“中台打通”和服务模式升级,为后续场景和体验端的腾飞埋下动能。

这也正是平安银行董事长谢永林口中的“颠覆性创新”——ATO模式(“AI+T+Offline”)的由来。

作为“五位一体”中,继“开放银行”之后的模式组合,AI银行、远程银行、线下银行的结合,更像是围绕用户体验的一场全方位升级。

如果说开放银行瞄准的,是消弭同1.22亿零售客户之间的“物理隔阂”,让合作的链接可以穿越空间、场景而存在,那么“AI银行+远程银行+线下银行”所打通的,则是距离客户的“心灵隔阂”。

从客户的视角看,一两次AI、远程的服务,或许只是日常生活中一段不起眼的插曲。但从银行运作的深层次来看,它所代表的,则是运营模式的根本升级,从让人适应制度,变成了以全生命周期为保障,为客户构建一站到底的陪伴式服务。

这种“技术的温暖”,首先照耀的,就是过往因为种种限制而被忽视的“长尾用户”,他们将收获被照顾、被关心的体验。

正如平安银行董事长谢永林曾经说过的那样:

“过去我们做零售银行更多的是靠人,长尾客户就不管了,但科技进步使得我们可以通过AI驱动来改变这一点。”

长期来看,这一举措不仅能为平安银行激活“情感加分”,更有助于长尾客户的留存,构建有梯度、向上流动的客户结构。

半年报的数据同样也证实了这一点,截至2022年6月末,“AI+T+Offline”模式已上线超3200个应用场景,上半年为超3500万客户提供服务,同比增长约130%。

与之相对应的是,截至2022年6月末,平安银行大众富裕层级客户较上年末增长 5.5%,大众万元层级客户10较上年末增长4.6%;投资理财客户数11较上年末增长19.5%,其中理财客户数较上年末增长32.4%。

从这个角度来说,平安银行今日的零售上层建筑,离不开在开放和模式端所付出的深厚汗水。

而有了丰富的用户矿山,优质的模式矿工,平安银行的下一步,便是在“技术”这一出色矿机的推动下,挖掘金矿,主动融入开放场景和生态,打造全新增长极。

这也是“五位一体”理念中,“综合银行”的来源与意义。

所谓的“五位一体”,并不仅仅是一种新模式,新说法,同样也是平安银行过往数年零售转型中的智慧结晶,它传递了下一阶段零售业务竞争的方向,同样也描摹了平安银行零售业务的第二增长曲线。

正如平安银行董事长谢永林所说的那样,“五位一体”模式是一个系统性、全局性的工作,能驱动平安银行成为国内甚至是国际上领先零售商业银行,真正锻造“规模更大、体验更佳、成本更低、科技更强”的护城河优势。

这之中,“综合化银行”更是平安银行零售“五位一体”的基石所在,宏观来看,这一理念承载着银行获客、留存与经营之外的价值——一种互联互通的全新定位关系。

在这种关系下,银行的服务可以在客户间任意流动,而客户也可以在平安体系内自由寻找全方位,高匹配度的产品与服务。

实现这一全新的关系,背后离不开平安集团以及平安银行的科技赋能。

2020至2025年,平安集团计划金融科技投入达1000亿,横向对比来看,这一科技投入力度高于普通商业银行。如招行与中信,在2021年的金融科技投入分别为132.91亿和75.37亿元。

平安银行方面,截至2021年12月末,平安银行科技人员(含外包)超过9000人,较上年末增长6%;2021年IT资本性支出及费用投入为入73.83亿元,在高基数基础上同比增长2.4%。

如果将“零售转型”比作“道”,那么“五位一体”作为实现远大目标的“术”,经过多年的实践,这一商业模式已得到了验证。

这一商业模式让平安银行能够更懂客户。借助“五位一体”模式,平安银行以更高效且成本更低的优势搭建了一条触达客户的通路。如AI客户经理队伍可以7×24小时工作,在AI技术的赋能下,将财富管理、优质权益等服务,带入用户身边。

不难发现,在这一过程中,从转型中的零售银行,到五位一体模式下的综合银行,当以往传统获客的模式被打破,成本与服务端的堵点被打通,通过串联平安集团内专业能力,平安银行的客户得以享受一站式、全方位、高匹配度的产品与服务,而银行内部也实现了价值的正向循环。

与此同时,背靠“星云平台、开放银行、数字口袋”等渠道,平安银行还在对公业务端,批量触达客户,并通过匹配产品、权益和客户转介实现用户转化,夯实客群基础,完成轻重平衡发展。

从这个角度来说,平安银行这条轻重并举的发展之路,离不开强大的背靠底蕴,出众的团队和技术实力和长期的战略执行定力。

而在那之外,依靠上述能力,平安银行在完成深蹲起跑,跃居银行梯队先行者的同时,同样也成为了市场经济的深度参与者和瞭望者,并凭借自身的转型经验,为身处改革深水区的金融事业,提供了良性的参照。