在各行各业数字化转型如火如荼的今天,在银行办理业务居然还会碰上要证明“我是我”的尴尬?

▍故事要从一张银行卡说起:

因工作需要,我到某银行网点办理开卡,银行大堂经理接待我并通过手持pad为我做了一系列信息登记。一切都很顺利,直到人脸扫描时,pad提示人脸和身份证照片不符,多次尝试后还是审核失败。

当时正是下午正常的工作时间段(既非午间轮值人手不足时,也非临近下班要急于盘点清算的时间),甚至连排队等候业务办理的其他顾客都没有。就在我以为要柜台人工开卡时,大堂经理告知我:

你要去派出所开证明,证明你确实是身份证上的这个人,我们才能给你开卡。

多番确认并没有听错后,想着银行的操作标准应该不会有什么差别,于是周末返回户籍地开了证明。

讽刺的是,当再回到该银行重新办理时,这张大费周折开的证明并没有派上用场。柜台工作人员接过身份证和表单后很快办理好银行卡,而要证明“我是我”的事情好像从未发生过……

出于职业本能,我很习惯性地就想要从客户体验管理的角度重新复盘一番这段“自我证明”的经历:1、问题出在哪里——我为什么觉得体验很糟糕?

2、问题怎么解决——银行顾客体验到底如何改善?

问题出在哪?

我为什么觉得体验很糟糕?

虽然整个过程中笔者非常平静地交涉并接受了“安排”,但仔细想想,在整个业务办理过程中其实有几个关键的体验低谷:体验1:“人有我无”的尴尬

当大堂经理拿出平板电脑开始填写信息时,我已经有些震惊了。毕竟,线下自助开卡设备早已不是什么潮流新物了。但是在这家位于上海城区内的、国有大型商业银行的服务网点,区区开卡业务居然还要依附人力解决,体验落差毋庸置疑。

当你的服务能力与水平落后于同行,“什么都不做”就已经成为致命伤。小结:体验2:南辕北辙的“外挂”

当系统识别证件与真人不匹配时(此前从未碰到过),一方面是我并没有看到大堂经理在系统中有人工审核的动作(不知道是“不想”还是“不能”);另一方面,在岗位权责范围内也没有提出请柜台人工开卡等解决办法。在身份证都已经可以异地办理的年代,仅仅因为要办理一张银行卡就粗暴地被“打回户籍地开证明”的做法,实属把体验值跌进了“大峡谷”。

小结:大多数情况下,系统、机器确实可以帮助提升效率、降低成本,并且可能在此基础上带来不错的顾客体验,但这仍然离不开以“人”为核心的底层逻辑。

如果原本始于服务的“智能外挂”在实际应用中却背离了初衷,那么身为服务者应该“手动”拨乱反正,而不是听之任之。毕竟,这种被机器“牵着鼻子走”的感觉,对于用户来说体验可太糟糕了……体验3:服务体验岂能“狼来了”

等到我千里迢迢带着一纸证明再回到银行继续办理开卡时,此前的经历仿佛从未发生过,原本大堂经理参与办理的环节没有了,而是直接带着身份证和手写表单直接去了柜台(并且顺利完开卡),“证明我是我”的要求也没有再出现。前后两次不一致的流程与结果,不禁让我陷入自我怀疑中:我是为了什么要高铁往返6小时回一趟户籍地?如果换个营业网点办理是不是有可能免去往返奔波?

小结:对于顾客而言,体验有记忆。优质体验不仅要满足“普适性”需求、还应该有超出期待的创新服务。如果明明可以提供5分体验,却因管理方法、职业素养等因素只提供了2分体验,这中间的落差大概也就是形成不佳体验的原因。

更可怕的是,这种在线上、线下不同环节造成的体验落差可能永远都没有机会被服务主体感知(比如我这次的体验),规避或优化也就无从谈起。

问题怎么解决?

银行的顾客体验到底如何改善

2.1、从【开卡】触点说起

1)厘清体验不佳的因素:

从上述经历可以看到,影响我在开卡触点上体验变化的因素无外乎3条:

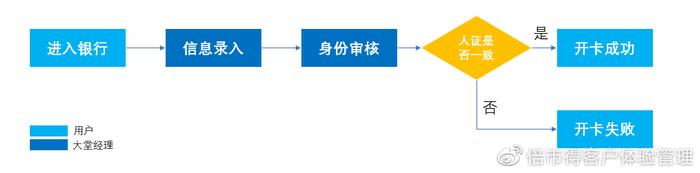

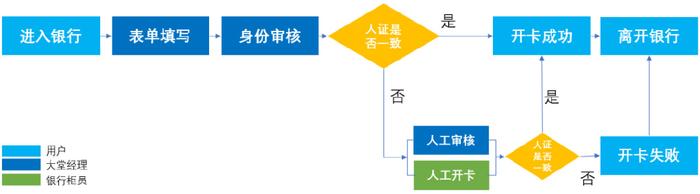

▷ 服务形式:第一次开卡是由工作人员协助,通过工具线上信息录入、审核,可以理解为是“线上+线下”,第二次开卡则完全由柜台人员完成,姑且理解为“线下”;▷服务流程:无论是线上还是线下,开卡流程关键环节基本都是【信息录入】-【身份审核】-【完成出卡】;▷服务人员:大堂经理、柜员。我们不妨结合上述3条影响因素,重新对【进入银行】到【离开银行】的过程做个假设:

2)如何规避“不佳体验”产生:

——>【进入银行】

— 大堂经理协助线上信息录入,

— 在身份审核时出现信息不匹配的情况时,为了解决服务流程不顺畅的问题,

▷ 如果此时大堂经理可以在系统中人工完成身份审核并顺利出卡,显然体验并不会差;

▷或者是大堂经理引导至柜台人工开卡,大概率也可以顺利出卡(毕竟通过平板扫描受光线、角度等问题影响,出现人、证不符的情况也是有的)。

——>【离开银行】

和此前我实际经历的开卡过程相比较,上述开卡过程中,服务流程调整、服务人员引导等都在一定程度上,或规避可能产生的坏情绪、或挽回已经产生的不良体验。其核心都主要在我进出银行之间完成开卡的需求。换言之,我去银行是为了开卡,也就是所谓的“买锤子是为了洞”的道理。这里我们不妨再更进一步思考,如何从“规避不佳体验”到“提供优质体验”?那可能性就很多了,比如:

a、服务形式:全程线上即可完成、“傻瓜式”操作等;

b、服务流程:信息录入量少、身份识别快速精准、开卡效率快、卡面可个性化定制等;

c、服务人员:大堂经理服务细致、问询响应及时、答疑专业、需求协调快速等。可以看到,而在银行面向大众提供服务与产品,【开卡】只不过是再微不足道的一个小触点。如果站在用户与银行业各条线产生交集的全过程中,银行作为产品或服务的提供方,将如何从服务人员、服务流程以及服务形式3方面持续优化和改善,以保持持续不断的优质客户体验呢?“优质体验”的关键点主要在于——超出期待。

所以接下来就从客户体验全旅程的角度来聊聊银行业的客户体验管理,因为主要基于个人业务办理的感受来做分析,所以下面也主要是以零售银行的业务场景为例。2.2、从【单一触点】到【体验全旅程】

1)体验管理是成为零售银行业服务新范式:

根据毕马威今年6月发布的《中国银行业调查报告》,进入2022年,银行业除了面临宏观经济短期形势严峻、银行经营承压、监管趋严趋细等挑战之外,客户结构转换与需求持续升级、内外部竞争激烈趋势明显:

“移动互联网在“十三五” 期间已经完成普及并逐渐和居民的个人、消费、金融生活高度融合,数字化场景越来越普及。同时个人客群的需求特征日益分化,新市民、亲子族、银发族等都有各自的特点和诉求。”

“……虽然部分银行在优势领域脱颖而出,但是多数银行产品和服务同质化的现象日趋严重。”

“……以平台金融为代表的创新模式持续对银行业务形成冲击……规范化运营的互联网巨头必将利用其在技术、数据、高频、场景等方面的优势卷土重来……在新的监管框架下,非银金融机构和银行在资管、财富、投资银行等中介服务领域的竞争也将持续升级……”

于是,在诸多内外部发展压力下,银行业数字化转型的核心价值聚焦在“提质创新”和“降本增效”上:

▷ 比如面对用户需求持续升级的情况,储蓄、消费、理财等需求重叠且高频,银行服务与产品将更加场景化;除了传统的以银行网点为代表的线下体验触点将逐渐向线上转移之外,还可能产生更多新的线上化体验触点。

例如过去转账、取款、购买理财产品等需要本人到网点办理,而现在只需要在银行官网、App、公众号、小程序上就能完成。

▷再比如面对用户结构更加多层级化的特征,银行将需要更加细化的用户标签,更精细化的用户画像是精准服务的前提,也是银行形成差异化优势、摆脱“千行一面” 的重要机会。

显著变化之一是“Z时代”的崛起,作为新一代网民他们在诸如储蓄、理财等业务办理习惯上的特征或需求点就与70年代、80年代的相差较大;再或者如报告中指出的亲子族、银发族等,都需求各异,对银行的产品或服务提出更多个性化的要求。

总结下来,在不同场景之下、以有效的产品与服务,确保多结构层用户满意成为银行业数字化转型趋势下发展的新要求;这在本质上与笔者一直关注的体验思维不谋而合,即:基于客户体验旅程上的关键触点提供(并优化)产品与服务,以实现管理客户对产品或公司的全面体验。具体如何落地,以下也展开聊聊。

2)以银行零售业务为例,说明如何落地体验管理:

前文提到,笔者在某银行办理开卡业务时,因身份审核不通过而被粗暴“打回”户籍地开证明的精力。

作为办理业务的银行用户,我因为服务人员一句不太准确的服务指令,闹了一场为了证明”我是我”而跑短腿的乌龙并且无处发声;而提供服务的银行,也丝毫不知道曾经发生过这样的乌龙事件。

作为银行服务用户全程中的一个缩影,银行要如何避免这类体验插曲再次发生?

▷比如针对线下网点的服务满意度:如果对已完成业务办理的用户,能以短信、邮件、微信服务通知等方式发送满意度相关的调研问卷,或许能为传递用户好的或不好的体验与感受提供桥梁;

▷再例如用户在手机银行App上购买理财产品、查看理财产品但未购买等,此时也能通过线上化的方式触发用户满意度相关调研问卷,将为相关产品优化与改善提供更多中肯意见。

▷再例如住房贷款申请等流程,线上化的贷款前、中、后客户体验调研也更能从用户视角改善流程、提升贷款流程申请便捷度等体验……

根据倍市得服务多家银行落地体验管理的实践经验来看,以上几类用户满意度相关的调研场景,也是银行零售业务中的重点业务旅程触点。

通过对关键触点上的梳理、重塑以及指标统一规整等,能在客户体验管理的体系化、及时性上得到改善,为银行接下来的一系列体验数据收集、分析以及行动指导提供基础。

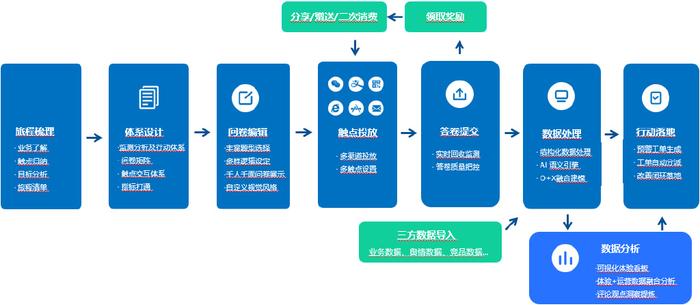

于是为了形成更及时有效的管理,银行在开展客户体验管理时,就有了如下步骤:

▷ 锁定核心目标——从战略层面确立管理方向与目标,将为后续确立指标、开展行动奠定基调;

▷关键触点梳理——抓主要矛盾,对影响客户体验的重点区域优先关注;

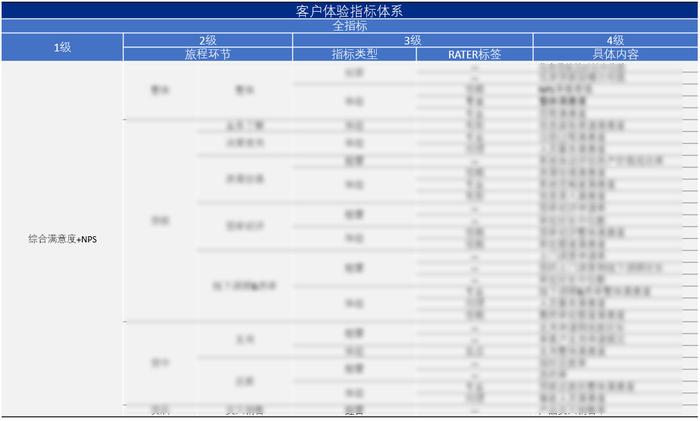

▷构建指标体系——量化是管理的前提,对于感性的客户体验需要首先构建一套指标体系用户对比和分析,便于明确优化和管理方向;

(仅示例)

▷数字化体验管理系统部署——面对银行业多客群、多触点的客户体验管理需求,要做到全量触达、及时反馈、快速分析并指导行动,需要数字化技术的加持。

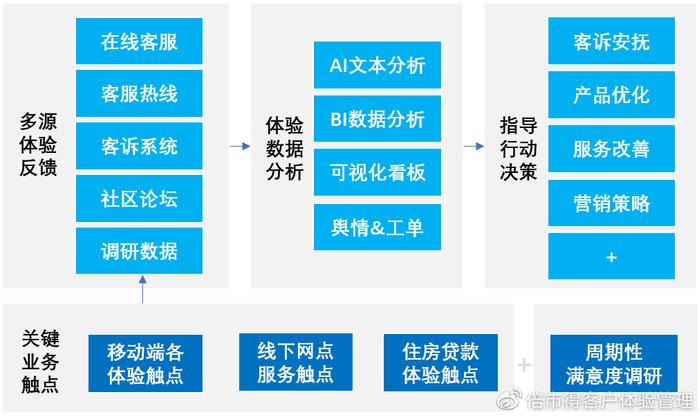

事实上,除了从重点业务旅程触点上投放问卷以获取客户体验数据,一些专门设置的客户服务入口同样也是客户体验传递的重要途径,比如在线客服、客服热线、客诉系统、社区论坛等,以及以手机银行中“吐槽建议”等为代表的非关键用户触点,同样成为重要客户体验数据收集入口。

于是,覆盖线上、线下客户体验心声全量触达、监测的零售银行客户体验监测闭环到这里基本成型:

▷当用户行为触发银行业务关键字段设置或业务周期性调研需要时(when)

▷基于关键客户体验触点(where)

▷针对关键体验对象(who)

▷以调研问卷为主要手段(how)

▷多维度获取客户体验数据(what)

▷了解客户体验好/不好的原因(why)

这成为银行服务和产品优化的GPS,帮助定位问题、发现机会、指引方向。

银行业体验管理观点总结

除了零售业务,对公业务、财富管理同样是银行业中需要以体验思维为导向的重点业务领域。延续本文关于零售业务中客户体验从【收集-分析-行动】的管理路径,对公与财富管理相关业务的体验管理动作同样需要:

由此达到精准化服务、提升客户体验的目标。

虽然落地流程上大多相似,但对于国内很多银行而言,具体到行动上仍有较长一段路要走。这个过程中,将对银行自身业务赋能、人员能力、管理工具等方面不断提出新要求,倍市得认为:除了银行【自建能力】,通过【外部合作】共同打造数字化的银行客户体验将是必然趋势。