化妆品产品可为皮肤护理、头发护理、美容化妆、香氛香水及其他五大类,产品种类繁多,需求多样化,消费人群细分度较高。化妆品终端渠道可分为商业超市、专卖店、电子商务、直销、药店、美容院等。

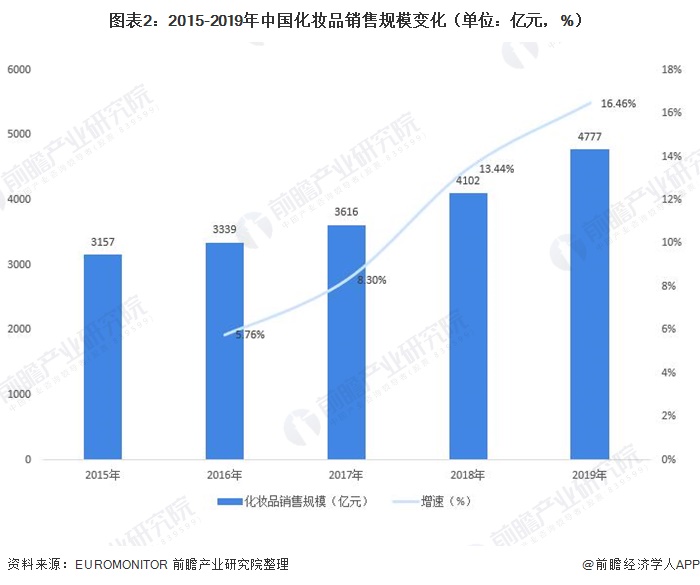

国内化妆品行业经过多年的发展,市场规模保持稳定增长。随着居民收入的增长、城镇化率的提升、化妆品消费观念的转变,化妆品日益成为广大消费者的刚性需求。据Euromonitor数据,2015年至2019年,我国化妆品销售规模自3157亿元增长至4777亿元,显著高于其他化妆品消费大国。

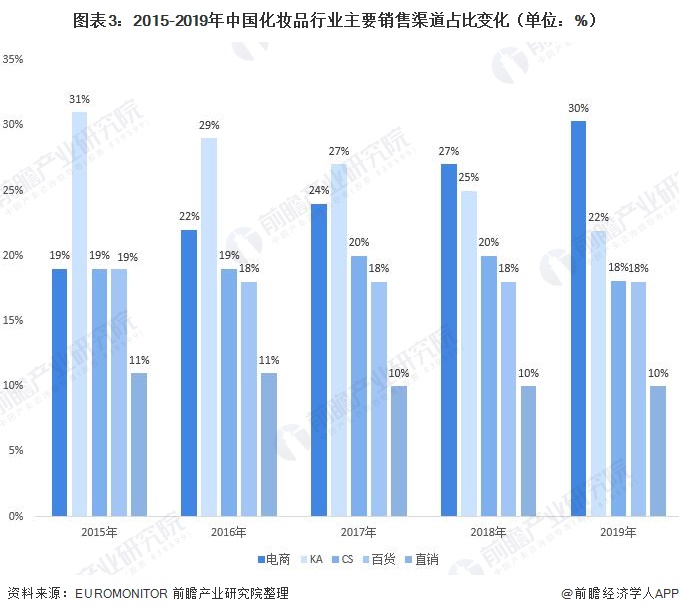

化妆品行业主要销售渠道方面,中国化妆品销售渠道中,具有传统优势的百货、KA(商超卖场)等渠道份额下滑明显,二者在化妆品销售额中的占比分别下降至18.0%和22%,百货专柜所售卖的美妆产品相比KA 渠道更为高端,近年来百货渠道的份额所受冲击相对较小,其份额稳定在18%-19%的水平范围内。

电商渠道高速崛起,市场份额从2015年的19%上升至2019年的30%,超过KA渠道和百货渠道,成为现阶段内化妆品销售的第一大渠道。专业性更强的CS(药店、美妆店)渠道市场份额波动发展,2019年其销售额占比为18%,略微超过百货渠道,位列第三。

2015-2019年中国化妆品行业电商渠道销售规模持续增长,2019年达到1473亿元,同比增长31.05%。

分产品销售渠道看,2019年化妆行业中彩妆化妆品利用电商与百货销售渠道比重较大,比例达到38%和36.1%,均超过护肤品。护肤品在专业美妆店、商超、直销、药妆店等渠道占比超过彩妆化妆品。

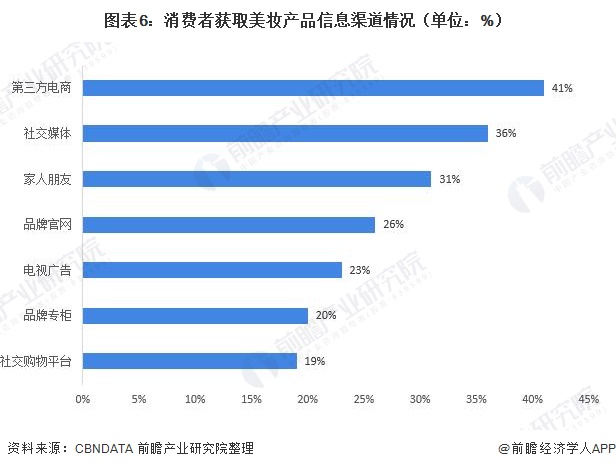

消费者倾向于通过第三方电商渠道获取美妆产品信息

从消费者角度看,根据CBNDATA和微博数据,消费者通过第三方电商渠道获取美妆产品信息的比重最高,达到41%。其次36%的消费者通过社交媒体获取美妆产品信息。表明营销在化妆品消费者决策过程中起着重要的引导作用。

疫情影响下,我国化妆品线上销售规模进一步增长。化妆品在双十一等活动的刺激下,线上销售额屡创新高。根据淘数据粗略统计,2020年双十一期间(11月1日至11月11日,化妆品行业合计成交额为458.31亿元,超过2019年整个11月的成交额434.20亿元,其中,美容护肤/美体/精油销售额占大类,达330多亿元。

注:2019年统计时间自11月1日-11月30日,2020年统计时间自11月1日至11月11日,数据提取时间为11月15日,可能存在部分偏差,仅供参考。

分产品看线上销售渠道化妆品销售情况,2020年双十一美容护肤彩妆销售TOP10品类中,面部护理套装销售额排名第一,达111.78亿元,其次为面部精华,达59.38亿元,前四位均为美容护肤品,彩妆产品排名较后。一方面与我国护肤品市场规模远高于彩妆产品市场规模有关,一方面相较于护肤产品,彩妆产品对于线下体验的程度与要求相对较高。

注:数据更新区间为11月1日-13日,仅供参考。

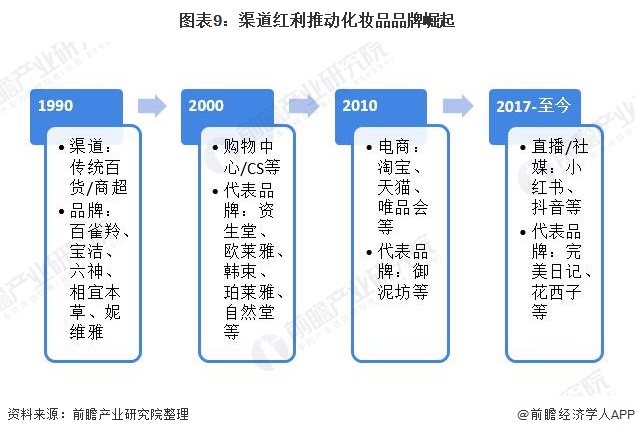

渠道红利推动化妆品品牌崛起

化妆品品牌崛起与渠道红利高度相关,每一次渠道流量变革都孕育着新的成长机会。

20世纪90年代,百货/商超兴起,宝洁、百雀羚等走进消费者视线;2000年后,消费体验更好的购物中心蓬勃发展,资生堂、欧莱雅等海外品牌通过进驻购物中心专柜;2010年后,互联网电商渠道发展带来线上红利,御泥坊等淘品牌乘风崛起。2017年后,社交电商、短视频、直播等新兴渠道先后崛起,完美日记、花西子等新锐国货品牌,抓住社媒流量入口,实现快速增。

2020年,直播、短视频等营销模式仍在风口,双十一直播引导成交量创造新高,而化妆品作为直播销售模式下的重要品类,充分享受直播流量红利。完美日记、花西子等分别位于2020年双十一化妆品销售额第一和第二位。

更多数据请参考前瞻产业研究院发布的《中国化妆品终端渠道建设与投资前景分析报告》,同时前瞻产业研究院还提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。