韩冬:中国期权专家,金融学硕士,首个提出“三维金融市场”概念的职业投资人,并创立三维投资体系,将理论与投资技术工具相结合,将股票、股指期货、期权融为一体构筑投资新思维。

今天为大家分享的,正是韩冬先生在阿尔法工场线上活动的一篇主题为《期权让A股进入三维时代》的演讲,涉及期权多方面内容,祝君开卷有益!

期权的意义

之前有一部大片叫《星际穿越》,很多人都去看了那个电影,都知道讲的是一个从一维到十二维的世界,大家在微博里面也转了很多。

我记得有一个蚂蚁的例子:

说蚂蚁是二维的生物,它只会走直线,如果你给它一张纸,蚂蚁只会延着直线走从A点到B点,但是人类是三维的生物,人类告诉它把这张纸折在一起就可以从A点走到B点了,蚂蚁会说:“唔,这么神奇!”

同样的,期权也是让中国的资本市场从一维到二维到三维的一个变化。

对于在过去二十几年的资本市场里,摸爬打拼的各种投资者,牛市喜悦、熊市忧伤,好像我们很难逃脱这样历史的轮回;市场总是在一片欢腾中被套在了高点,然后要经历慢长的熊市缩水痛苦。

作为中国的普通投资者,我觉得他们一直是这个市场的弱者,因为他们没有机构的资金优势,也没有机构专业的投资能力,包括快速的信息获取。

所以在没有股指期货的时代,他们只能用自已的热情,追逐市场的热点。但是当市场降温的时侯,很多投资者都会因为过高的成本被套在高位,而风险来的时侯,如果他们没有很好的资金管理,他们又会经历漫长的熊市带来的痛苦,如果他们没有止损,会一直被套在很高的位置。

我个人认为,这种情况对于普通投资者来讲,在股指期货出现以后也没有得到解决,虽然说股指期货意味着这个市场从能够单边做多获利转变为可以做空获利,可以对冲风险,但是对于普通投资者来说,似乎意义不大。

股指期货的做空,对冲风险的功能,相对于机构更有优势;股指门槛相对较高,而且股指跟部分个股是有弱相关性的,所以更加凸显了这种对冲的武器是掌握在机构手中,普通投资者很难用股指期货来对冲它的风险。但是期权的出现可以改变这种情况,期权的本质相当于市场给普通投资者提供的一种金融保险,它可以保护投资者在这个市场里资金的安全。

期权将改变整个中国金融市场交易的结构,在没有股指期货的时代,市场的交易策略是以配置持股的品种,调结持仓的结构为主,被动地应对市场的变化。

在股指期货出现以后,市场的交易策略变得相对灵活,涌现出了各种基于股指期货的对冲交易策略,通过配置不同的品种和比例的股票,同时持有一定比例的股指期货。

但是期权出现以后,中国的金融市场将演化出无穷无尽的交易策略,你可以持有不同比例的股票,持有不同比例的个股期权,持有不同的价位的股指期货的多仓或者空仓,你可以在不同的行权价、不同的合约月份、持有不同方向的期权。

那么我们就可以这样推导一个市场,如果说没有股指期货的市场是一条直线的一维市场,那么有了股指期货的市场就是由线及面的一个二维市场,期权出现以后将把中国金融市场推进一个三维立体的时代。

我们来看上面的图,首先我们来看一下K线图,K线就是我们做股票也好,做期货也好,我们持仓根据这个K线的变化,我们的收益曲线会发生变化。下面这个是一个三难立体的图,这就是加入期权以后我们持仓的变化会变成一个三维立体的状态。

所以在这里,我们会说,期权能够实现什么呢?

在一维和二维的资本市场里,我们很难实现稳赚不赔的交易策略,在期权出现的交易市场里稳赚不赔的策略非常多,可以说是无穷无尽的一种组合。这种状况就像是我们对蚂蚁说,从A点到B点,只要你把纸对上去就可以了,蚂蚁会觉得很神奇。

如果我们了解期权的话,那么在资本市场可以让我们的资金曲线变得非常平缓,稳定盈利、稳赚不赔的策略可以非常容易地去实现。

如果你只是了解股票交易,或者是股票和期货的一个结合,那么你很难去理解有了期权以后的三维的金融市场;这就是今天我们大家坐在这里听我讲,为什么我们要学习期期权,了解期权的必要性。

当中国的资本市场进入一个三维世界的时侯,如果你不了解期权,很容易被这个三维市场打败了;我们今天抛开各种期权复杂的数据模型,抛开各种理论,我们想用最简单的方式,把期权的本质和一些基本的交易的方式,还有期权可以做什么,分享给大家。

期权有什么用?

首先我们了解期权是什么,期权实际上就是你的权力。

你有一个权力在某种价格买入,或者卖出一个标的的权力;你可以选择行权,也可以选择放弃行使这个权力。

举个简单的例子:假设现在我们渴了,手里拿一个杯子去喝水,那么这个杯子现在市场的价格是10块钱,我们担心它未来的价格会变,可能明年这个杯子会涨到20,也可能会跌到5块;如果我们想买这个杯子,今年这个杯子10块钱,我们不希望这个价格发生变化,我可以花1分钱,买一个10块钱买这个杯子的权力。

如果第二年这个杯子涨到了20块钱,那我可以选择行使这个权力,以10块钱的价格买入这个杯子,我还可以把这个杯子以20块钱的价格在市场上卖掉;那么我的成本只有1分钱,我的收益却达到了10块钱。

如果明年这个杯子价格跌到了5块钱,我要不要行使这个权力呢?当然是不要了,因为没有必要,市场价已经是5块了,我还要行使这个权力10块钱去买这个杯子?我直接去市场上以5块钱去买到这个杯子就好了,那么我们的损失是什么呢?我们的损失只是一分钱,非常非常的少。

但是如果没有期权的话,我们可能要囤一个杯子,买了一个杯子如果涨了的话,我们会赚10块钱,如果跌了的话,我们会亏5块钱,一个杯子是5块,十个杯子是50。同样的,如果你是一个手中持有杯子要去卖杯子的人,那么你选择买入一个卖出它的权力也是一样的。

如果明年这个市场涨了,现在这个杯子是10块钱,我花一分钱买一个10块钱卖这个杯子的权力。

那么如果明年这个杯子涨价从10块涨到20,我要不要去行施这个权力,当然不要,我直接20块钱把我的杯子在市场上卖掉就好了,但是我花1分钱买的这个权力可能就没用了。但是如果明年这个杯子从10块钱跌到5块钱,对于我来讲意味着什么,市场价这个杯子只有5块钱,但是我可以行使这个权力,以10块钱把这个杯子卖掉,这样的话我10块钱买的杯子10块钱卖出去,我一分钱也不赔。

期权的本质

我们知道了期权其实就一份权力,那么我们现在来了解一下期权的本质,期权的本质实际上就是一份金融保险。

举个最简单的例子,如果没有期权的话,我们买了股票涨了赚钱,跌了赔很多,如果有了期权的话涨了赚钱,跌了的话赔很少,甚至不会赔钱,这就是期权可以达到的效果。

我们看这张图,我们买保险花钱,发生风险被赔付,卖保险是收钱的,如果风险发生的时候你要赔钱给别人,期权也是一样的,在期权的交易当中,作为期权的买方你是要花钱的,当风险发生的时候就会得到保护,作为期权的卖方是收钱的,发生风险的时候就要支付别人的风险。我们举一个股指期货的例子。

假设在2200点的时候,我买入一手股指期货,那么我怕市场下跌,我买一个在2200点的卖权,也就是说我2200点买了,我再买一个以2200点卖的权力,比如说花了20块钱,那么这个时候市场下跌了,市场从2200跌到了2100点,在没有买期权的情况下,我亏了100个点,一个点300块钱,那么我亏了30000块钱。

但是买了期权之后是什么结果呢?

我的亏损为零,我只付出了20块钱的期权费用,因为我可以2200点买入再2200点卖出;那么这3万块钱的亏损由谁来承担,是由卖期权的人来承担。通过以上的例子,我们就能知道期权的保险功能,期权和你的持仓之间是一个正负的关系。

如果你做多股指期货,你就要买卖权、买PUT,如果你做空股指期货,你就要买买权、买CALL,同样在ETF的交易当中也是这样的,如果我们买入ETF,我们就要买一个卖权、一个PUT,如果我们融券做空卖出ETF的话,我们就要买一个买权CALL。

平值、实值和虚值期权

在期权的交易概念当中有三种期权:平值期权、实值期权、虚值期权,我们在实际交易当中如何来判断它们之间的区别呢?

我们还是用刚才水杯的例子,比方说你买水杯的这个权力,如果现在市场价是10块,我们可以看到有不同价格购买水杯的权力,市场价是10块。

如果你拥有的是以10块钱去买到的权力,它就是平值期权,如果市场价是10块你以20块去买这个杯子,这就是一个虚值期权,因为是以高于市场价的价格去买这个杯子的。

如果你能够以5块钱买到市场价是10块钱的杯子,那么这个权力就是实值期权。反过来也是一样的,如果是卖出的话,你以市场价去卖出这个杯子就是平值期权,你以高于市场价来卖出这个杯子,可以赚到钱的,这就是一个实值期权,如果你是以低于市场价来卖出这个杯子的权力,它就是一个虚值期权。

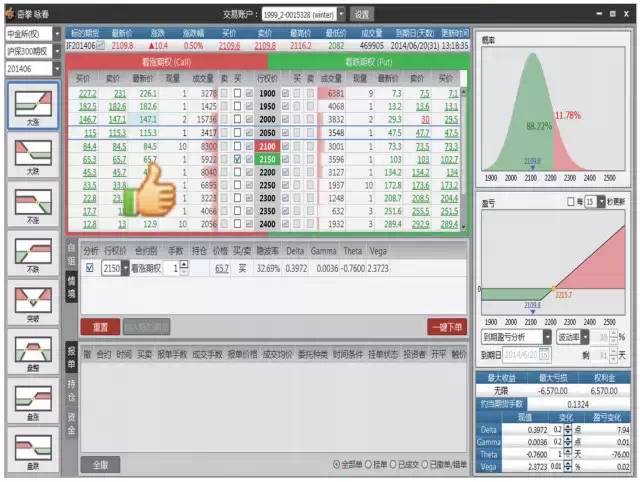

我们可以看到这是一个大家在做期权交易时候的一个T形报价(如下图),左边是买权CALL也叫看涨期权、认购期权,右边是卖权PUT,也叫认沽期权和看跌期权,根据这个图我们可以看到红色的部份是实值期权,绿色的部份是虚值期权,划一条横线蓝色的部份是平值期权。

期权行权价的形成过程

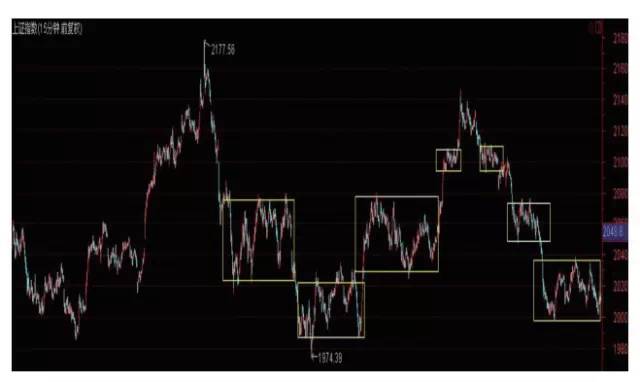

讲到平值期权,我们现在要讲的是一个根据平值期权而发生的期权行权价的合约生成。首先交易所的规则规定,如果标的资产的收盘价,例如50ETF它的收盘价离哪个行权价格最近,那么第二天哪个价格就是平值期权。

在平值期权上下会各挂出一定数量行权价位的期权合约,如果标的资产50ETF的价格发生了变化,50ETF的平值期权的价格也会发生变化,这个时候它上下的行权价的报价合约就会不够。

根据交易所的规则,当平值期权价位发生变化的时候,就会新生成更多的行权价位的期权合约;大家来看这张图:

我们来看最左边一列,它是一个当月合约开始时的样子(如上图),最右边竖列它是当月合约到期的样子;当这个市场价格上涨的时候,它会形成新的行权价的合约,当标的资产价格下跌的时候,它生成了新的下面的行权价格的合约。

根据这张图,我们可以想像,当50ETF的价格大幅波动的时候,你可以看到左边是50ETF当月期权合约月初时的样子,最右边到期时的样子,也就是开始的时候可能只有7个行权价位的合约,到了合约到期的时候有十几个,甚至二十几个、三十几个行权价位的合约。期权新的行权价格形成的过程大家一定要记住,当我们做期权交易的时候,我们上面这张图会帮助大家去分析,我们赚钱的交易机会会在哪个点位出现,什么样的价格会让你利益最大化。

期权的定价

我们说期权最难的就是定价,定什么价呢?定的是期权的时间价值。

下面我们来看一下期权价格的构成;通过上面这张图我们可以看到,所有的期权报价都是由内含价值和时间价值构成的,内含价值是它标的资产和行权价格的差,实值期权有内在价值,虚值期权没有内在价值,虚值期权全部都是时间价值。时间价值是期权价值减去内在价值的差。

我们可以看两个例子,在这个交易的软件当中我们可以看到时间价值和内含价值是如何计算的。

我们看这两张图,我们还是以CALL买权为例来看,标的资产性的价格是2272,我买一个2250的买权,也是就现在价格是2272,我以2250去买到它,那么通过这个公式可以看到内含价值是22,时间价值是75.3。

目前在市场上除了Black-Scholes期权定价模型以外,还有一些其他的模型对期权进行定价,那么我们可以看到标的资产的价格是确定的。内含价值也是很容易计算的,最难计算的就是期权内部所包含的时间价值,无论你是用Black-Scholes模型还是其他的模型,在我们做期权交易的时候,期权定价定的最难的就是它的时间价值。

期权交易软件

了解完期权的本质、期权的特性、期权的时间价值之后,我们再来了解一下简单的一些期权交易,在讲交易的时候我们先讲一讲交易的软件。

古人说,“工欲善其事,必先利其器”,交易软件是我们在这个市场上拼杀的一个基本的武器,但是目前来讲,中国国内的软件商给投资者用的这些软件是参差不齐的。

首先来看这几张图,第一张图是我们在韩国做期权交易时的一个软件,它的好处是在于,右边可以做期权的交易,我左边可以做期货和现货同时对冲的交易,我可以同时在现货、期货和期权上同时下单,我可以看到它收益的曲线,还算一个不错的软件。

第二张和第三张是IB在国外的软件,我们可以看到我们的收益曲线,仓位,持有的国债、期货、黄金、股票、债券、外汇的总体的收益曲线。以及期权加入以后,我们收入曲线的一个变化。

还有就是在期权交易的时候,我可以看到市场波动率,根据它现在的报价、到期时间周期估算出来的,未来标的资产波动的一个范围,每笔期权交易的收益曲线、盈亏平衡点,以及我赚钱赔钱的概率是多少,都是可以计算出来的。

在2013年期权模拟开始到2014年个股期权的模拟开始之后,我们对中国市场上出现的、所有软件商提供给期货公司、证券公司的交易软件做了测试,以下我们能看到的是各家软件公司的一个截图。

当然现在这些公司也有一些改进,但是比较遗憾的是我们发现作为一个交易软件的提供商,他们不懂得期权的特性,所以编出的软件竟然还是按照一个交易股票、交易期货的方式呈现期权的交易,这是一个痛苦的事情。

在ETF期权的交易市场上,有五六家公司,比如说像通达信、钱龙、汇点,还有我们最后看到这张图的叫奇拳咏春。

这个叫奇拳咏春的软件是目前我们测试出来之后,觉得是一款最友好、简单易操作的一种软件。就算是这样,基本上目前国内的软件还是不太满足我们对于期权交易的需求,至少跟国外的软件比起来差距还是很大的,但就目前来讲至少奇拳咏春这款软件已经算是非常不错,可以满足我们交易需求的一款软件了。

如何看待期权的交易

为什么要讲软件呢?这是我们今天接下来的重点,就是如何抛开期权的各种公式理论来看待期权的交易。

像我们说的期权就这么简单。我的理解就好比说,我们大家都不会特别精通编程,大家很难说我自己编一个WINDOWS出来操作的。那么期权的这些复杂的理论、公式、模型也好,对普通的投资者来说是一个非常痛苦的事情,包括我们看这些期权的理论书籍,里面有非常复杂的高等数学公式,你让普通的投资者去学这些复杂的公式,是很为难的。

所以我们只要会用WINDOWS就好了,不需要懂编程。那么期权交易也是一样的,我们接下要讲一些简单的期权交易,然后我们来接合我的一个手指操作,很容易记住期权的交易。

那么这个时候你会发现,其实交易期权就像玩游戏一样,你只需要对市场有一个判断,那么接下来根据你的判断去点几下鼠标,选择合适的相应的策略就好了。

我们来看期权与其他品种的不同,股票是一个方向做多,期货是两个方向做多和做空,期权上是四个方向。

如果大家现在有兴趣的话,可以对着期权的T形报价,伸出你的双手左右和右手,我们用最简单的方式去练习记住这个期权的简单交易;当我们面对T形报价的时候左手买权,右手卖权,拇指向上代表买入,拇指向下代表卖出,拇指向上代表的是获利无限,拇指向下代表的是亏损无限。

那么变成最后一张图就是我们对期权交易的四个方向的看法;买入买权看涨,买入卖权看跌,卖出买权看不涨,卖出卖权看不跌。

因为时间的关系我们就不做这个游戏,大家有兴趣的时候可以试一下用这个手势,也就是说你在做期权交易的时候买方、卖方、买权、卖权、CALL和PUT,根据你对市场的看法不同,你可以选择四种方向的操作:

看涨、看跌、看不涨、看不跌;我们说完了期权最简单的四个交易方向,我们来把期权稍微结合一下,做一些期权简单的组合。

我们可以看到,基本上这个市场上会有这样的介绍,跨式、宽跨式、牛势价差,熊市价差的策略、鹰式套利和蝶式套利。

那么实际上我们发现,如果要是把这些收益曲线和一些交易的策略方法,加入刚才我们讲的这种通过手势来去记忆和判断交易的话,是一个非常容易和简单的过程;所以基于手势的这种方式,相对于我们做期权的投资者来讲,我们就是在用玩游戏的方式,来做这种期权的简单交易的操作。

我们来看这个图片左边的部分,它其实都在程序里已经设定好模块,你对市场的看法涨、跌、不涨、不跌;包括突破,盘整、盘涨、盘跌。

你只要选择你对市场未来走势的看法,相应的就会选择一些期权报价的交易,然后你再根据盈亏平衡点和收益曲线,包括收益、赚钱、赔钱的概率就好了。

你可以选择一个期权的交易,这是在交易初期最简的一种交易方式;因为时间的关系,我们就不讲太多的一些实战当中的案例,如果有机会的话,未来我们跟大家分享这种实战的案例。

期权的应用

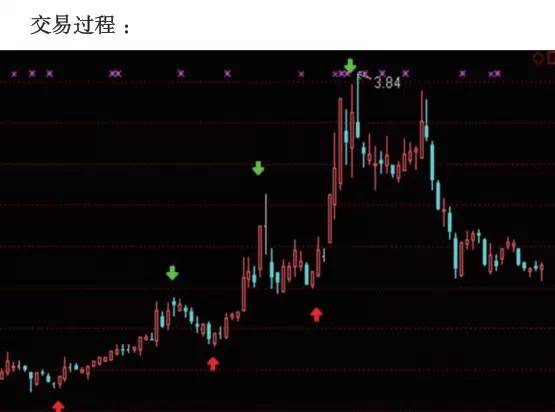

我们今天想简单分析一个期权的应用跟普通交易的不同,大家来看我发的最后面这几张图,这几张图讲的一个是震荡收窄的走势、一个是震荡突破、还有一个是这种震荡期间上升下降的阶梯式走势。

在没有期权的时候,我们做这样的交易往往是很难赚钱的,比方说一个震荡收窄的结构,可能我们是要等到它突破,我们再去做这笔交易,趋势已经确定。

或者是说我们稍微激进一点,我们先做一个交易,比方说对这个市场看涨,我们先买入,那如果跌破了下面的支撑线,我们要卖出止损;但是有了期权以后,我们就可以选择突破的策略或者是盘整的策略,就可以赚到钱了。

基于这部分我们可以做一个总结,在没有期权的市场里面,我们做交易其实是判断价格的变化涨跌,就是你买入如果它涨了你才能赚钱,跌了你要止损。

但如果有期权的交易,我们判断的不是涨跌,判断的是市场的结构,它是一个震荡的结构,还是一个突破的结构,只要你把市场的结构判断正确了,你就可以赚钱。

所以我们刚才看到的两种:买入跨式和买入宽跨式的策略,它适合市场突破;卖出跨式和卖出宽跨式的策略适合市场盘整,尤其是我们看到的这种震荡收窄的结构。

我们看到的这些价差策略,牛市价差牛市套利,或者熊市价差熊市套利,适合的是刚才我发的最后一张图,这种震荡区间像上台阶一样,这种市场结构,特别适合牛市价差策略或熊市价差策略。

10

期权交易的逻辑

交易期权的三大要素:

如果我们不做这种组合的策略,只是刚才我们说的那四种手势简单的策略,那么我们在做期权交易的时候要注意三大要素:市场变化的方向、盈亏平衡点、还有风险收益的概率。我们还要想讲的是期权跟普通交易在交易逻辑上的不同,股票和期货交易的是过程,期权交易的是结果。

交易的逻辑:

无论是股票还是期货,我们在做交易的时候,我们是判断它上涨下跌,价格变化的一个过程,我们在交易的过程中希望是低点买入,高点卖出,低点做多,在高点卖空。但是我们交易期权,面对的只有两种结果:行权,还是不行权。我的理解,我们把期权跟易经做一个对比,我说期权就是易经,看到下面这张图,这个圆形的期权的各个收益曲线的图,它看上去就实际上就相当一个太极图。

实际上,期权是一个像易经一样无穷无尽的组合,道家说:“道生一、一生二,二生三,三生万物。”期权也是这样的,如果我们说股市生了股指,股指是一个方向做多,股指又生了股指期货两个方向做多和做空,股市期货又生了股指期权,期权有四个方向,看涨、看跌、看不涨、看不跌。

那么就像这张图一样,如果我们把买入做多买权看做是阳,我们把卖出做空卖权是阴的话,我们可以想象,就像我们现在发的这张图一样,它是一个太极八卦最基本的六爻的一种形式。

我们可以想象,如果你把现货、期货和期权结合在一起,你就可以演化出无穷无尽的投资组合。你在不同价位持有不同股票的现货,你在不同的点位做多做空股指期货,你在不同行权价、不同的合约、不同的点位价格、做多或做空期权的CALL和PUT,你可以想象这是一个无穷无尽的投资组合。

如果你没有一个完整的模型,如果你这样做的话,你甚至不知道你的仓位是做多还是做空,你甚至不知道当价格变化时,你的收益曲线会发生什么样的变化。所以今天这些朋友在刚刚接触期权的时候,我们可以先学一些简单的期权交易。

11

对投资的理解

我分享个人对投资的理解,就是我把股票当做定存,期货用程序化来做,期权当做固定的收易;股票作为定存是什么呢?

是因为这个市场有涨有跌,不可能有一直上涨的市场,所以它涨的时候你就做多,它跌的时候你就空仓,所以它像定存一样,市场价格比较低的时候我买进去,市场价格比较高的时候我卖出来,相当于存了一笔钱一样到期了我取出来;这是一个定存的概念。

期货为什么要用程序化呢?是因为期货它加入了非常大的杠杆,它把人性的弱点充分暴露和加倍呈现出来,我经常看到身边有一些人做期货,亏了钱以后非常疯狂地满仓杀进杀出。

一个投资者可能一年365天里真正最亏钱也就那么几天,那几天是他人性的缺点暴露的时候,可能有点理智失去的时候,疯狂的时候很容易爆仓。

程序是可以摒弃掉这些人性的弱点的,所以我把期货定义为程序化,并不是说用程序来跑,你可以通过程序的方式辅助你做一些回撤的设置,包括一些止盈止损的设置,这些都是可以摒弃掉人性弱点的东西,我们也是这样做的。

期权叫固定收益,是因为期权的最大优势一个是可以管理风险,一个是可以获得无风险的利润。在期权的世界里,你可以零风险的获得回报。无论是用期权跟期权之间的投资组合,还是期权和期货、期权跟现货跟股票之间的投资组合,你都可以去获得一些无风险利润。

12

交易前的定位

在大家最初做期权的时候,你一定要给你的交易的角色做一个定位,你是做期权的买方,还是做期权的卖方,定位你做买方还是卖方,接下来定位你赚什么钱,最后定位你的风险在哪里。

作为买方你希望你持有的ETF基金或者是股票当市场风险发生的时侯获得保护,你扮演的是一个买保险的角色,风险发生的时侯有人来保护你。

作为期权的卖方,实际上你扮演的是一个保险公司的角色,比如说车险,卖了10辆车的车险,收了10个车的保费,可能一年当中10个车只有1辆车发生的剐蹭,它要赔付这1辆车,剩下9辆车没有发生剐蹭,那么它赚剩下这9辆车的保费的钱。

作为期权的卖方你要做的就是扮演保险公司的角色,哪些期权会不被行权,到期的时候你赚得大量的权利金,也就是说你赚得大量的时间价值。

13

期权交易的三层境界

我把期权的交易分成三层境界,第一个境界就是我们今天所学的只交易期权,第二层境界是期权加期货,或者ETF期权和ETF的现货,第三层境界就是刚才我们说的做市商、或者像我们这种专业机构,我们在不同价格持有不同的现货期货期权,用模型来计算我们的收益在哪里。

无论是哪一种都可以演化出无穷无尽的组合,都有无风险获利、稳定的零风险获利的交易机会。

其实做期权交易最简单的获利方法,是以下这四点:

第一,首先你判断接下来会是一个什么样的行情结构,第二,根据你判断的行情结构来确定用什么样的策略方法去做这笔交易,第三,你确定了获利方法以后你确定通过对行情的判断和策略方法去赚什么钱,第四,最后最重要的是评估这个策略的风险在哪里,投资一定是永远要把控制风险放在第一位的。

今天我们用一些最简单的方法,就把最简的一些期权交易的方法跟大家分享,希望对大家有一些帮助。最后我想把我这本书第一页写下的这三句话跟大家分享,也是我这十几年来做交易的一个心得的体会:

Trading is simple, People is complex, So make it difficult!交易其实是很简单的,只是因为人的思想太复杂了,所以让它看起来很难!

13

总结

真的非常感谢大家,听我在这里讲了这么多,我还是真的希望大家能通过对期权的理解,去改变自己投资收益的曲线。

另外还想说的事情就是我在跟英国的投资机构做交流的时候,大家对期权的一个定义,其实期权是真正能让普通投资者去赚机构钱的一个投资工具。

因为在市场大幅波动的时候,这些大的机构持的庞大持仓,需要用期权来对冲风险,所以这个时候每当市场有一个大波动的时候,期权的内含波动率会大幅上升,这个时候期权的时间价值非常巨大,报价都非常高,这个时候我们去赚机构的钱是很容易的事情。

最后这张图是我对交易的总结,我把它凝练为三句话和一个字,三句话就是“顺势而为,知足常乐,是为不争”。在所有的交易过程当中一个精神就是一个字——“让”,我们不做市场里第一个抄底的,也不做市场里第一个摸顶的,我们把不确定的交易机会让出去,只做那些我们能够看的懂,能够做的好的交易机会;希望这13个字对大家的投资也会有一些帮助。