我国衍生品市场缘起于“经济转轨”和“对外开放”。经过三十年的艰难探索,初步建立起适应中国特色的市场生态、产品和监管体系,为实体经济管控价格风险提供了有效工具。在新发展格局下,衍生品业务有望迎来跨越式发展。

金融衍生品的理论基础及价值功能

(一)金融衍生品的交易标的是风险

金融衍生品是基于标的资产风险管理需要而设计的伴生产品。买卖双方签订交易合同,交易标的不是商品、股票或债券本身而是它们的价格风险,比如商品期货对应商品现货的价格风险、股指期货对应股票指数的价格风险、国债期货对应国债利率的价格风险。

衍生品主要有三种分类方式,分别是产品形态、原生资产和交易场景。根据产品形态,可分为远期、期货、期权和掉期;根据原生资产,可分为股票类、利率类、货币类和商品类;根据交易场景,可分为场内交易和场外交易。场内交易通常所指的是交易所交易,也即所有供求方集中在交易所进行竞价交易的交易方式,场外交易即柜台交易,是交易双方直接成为交易对手的交易方式。

(二)理论基础:卖方提供风险补偿,买方提供流动性

金融市场流行一句话:买卖双方都认为自己比对方聪明。对衍生品交易来说,首要问题是弄清楚自己是风险卖方还是风险买方。其次,既然卖方将价格波动风险转移给了买方,那么买方为什么愿意承担风险?经济学家凯恩斯在1930年提出风险补偿理论,认为卖方为了吸引买方承担风险并提供流动性,需要将衍生品价格定在低于市场预期价格的区间。

举例来说,当前5月份的玉米现货价格是2000元/吨,市场预期种植面积增加而增产对秋季价格形成压力,9月份预期价格为1700元/吨,作为玉米种植农场如果将9月份销售价格定在1700元/吨无疑没人愿意接单,因此只有将9月销售价格下调100元/吨到1600元/吨才有可能吸引投资者或玉米深加工企业接单,100元/吨的让利作为给交易对手的风险补偿,也相当于是规避风险的成本。在现实中不难发现,市场流动性越差的衍生品折价越明显,如国内上市的三只股指期货上证50指数期货、沪深300指数期货和中证500指数期货中,中证500期货对其现货指数的折价率是最大的。

(三)金融衍生品的多重价值功能

衍生品是因风险而生的,其价值功能首先体现在风险管理。历史是最好的教科书,2008年国际金融危机触发全球大宗商品价格暴跌,国内大中型有色金属和化工企业利用期货等衍生品工具有效化解了系统性风险,而钢铁由于缺乏衍生品工具成为实体制造业中受冲击最大的行业。随后,钢铁行业协会和龙头钢铁企业联合推动钢材期货成为危机后首只挂牌上市的期货品种。客观而言,2008年是我国期货衍生品市场发展的重要分水岭,2008年之前衍生品对政府、企业和社会认知而言更多的是风险,2008年之后越来越广泛的认知是风险管理。

其次,大宗商品自主定价能力是国家经济安全的重要体现。大宗商品定价影响力的本质在于以物流、信息流和资金流的全球贯通为基础,有效解决信息不对称和定价公允问题。我国是全球铁矿石、有色金属、农产品等重要资源的最大进口国,但“中国需求”的定价影响往往体现在明显溢价上,换句话说是用高价买单。比如,今年初以来铁矿石和有色铜等国际商品价格的持续大幅上涨超越了供需基础和国内制造行业的承受力。美国期货市场的价值功能体现为“美国市场、全球定价”,其中既有美元作为世界货币的支撑,也有市场体系适应国际规则、聚集全球客户参与的机制基础。

最后,衍生品具有丰富投资组合、优化资产配置的价值。相对股票、债券等传统金融资产,大宗商品及金融衍生品通常被称为另类投资工具,也是量化类资产管理产品和结构化理财产品的底层运用。有研究认为,我国商品期货指数的夏普比率大多数时候好于股票指数;商品期货指数的历史统计数据表明其风险性和收益性与股票指数相当,可贵的是商品期货市场的系统风险与股票市场的系统风险是不一致的,同时在资产组合中加入商品期货能起到分散风险、优化投资组合的作用。

中美金融衍生品发展的对比与启示

自1848年芝加哥期货交易所成立,美国衍生品市场迄今已有100多年历史,中国衍生品市场始于1990年。比较来看,美国衍生品市场发展主要受市场需求驱动,我国衍生品市场发展主要受政策供给驱动,二者在监管规则、产品体系、机构主体和价值取向上均存在不小的差异,需要以开放和理性的态度借鉴与扬弃。

(一)金融衍生品前景广阔

历史上最早的衍生品发源于农产品,最早的历史记录来自亚里士多德,他记录了古希腊哲学家泰利斯签订的橄榄契约交易。随着农业经济到工业经济,再到金融经济的发展变迁,衍生品也因时而动、不断拓展,由农产品、工业品等商品衍生品逐步发展到金融衍生品。

金融衍生品产生于20世纪70年代,随着布雷顿森林体系的崩溃,各国货币汇率及利率开始剧烈波动,世界金融市场失去了约束,市场波动更为明显,市场参与者交易商品、证券等产品的风险扩大,并且缺乏合理高效的工具规避风险。为避免因汇率和利率波动所带来的金融风险,各种金融衍生工具应运而生,尤其是外汇、国债相关的衍生品发展最为迅速。

随着经济持续增长,高净值客户人群理财需求大幅扩张。在此背景下,投行迎合多样化投资需求,通过场外期权和固定收益工具,构建能满足高净值客户理财需求的结构化产品,场外期权业务不断扩张。同时,场外交易商可根据客户风险特征,定制风险管理解决方案,以较低的成本达成风险对冲目的,场外衍生品的可定制性很好地满足了不同机构投资者特定的风险偏好。据国际清算银行的数据显示,2020年6月全球场内衍生品规模62.3万亿美元,场外衍生品规模607万亿美元,是场内衍生品规模的9.7倍。

对比来看,我国场内金融衍生品数量偏少。2006年,中国金融期货交易所在上海成立。2010年首只股期货产品——沪深300指数期货挂牌上市,2013年5年期国债期货恢复上市,目前中金所有7个品种。而美国场内金融衍生品合约品种逾2500个,合约总数占到全球40%以上,股指、外汇、利率期货期权等各类品种齐全。场外市场方面,我国场外金融衍生品市场起步较晚,由三大主协议体系共同构成,其中以银行间场外衍生品市场为主。证券期货场外衍生品市场近年来增长迅速。

(二)美国衍生品监管立法值得借鉴

美国衍生品市场发展的历史同时也是立法与时俱进、丰富完善的历史。芝加哥期货交易所成立时,市场监管完全实行自律管理。1922年,联邦政府颁布《谷物期货法》,1936年修订更名为《商品交易法》。20世纪70年代金融衍生品大爆发,联邦政府于1974年颁布《商品期货交易委员会法》,设立商品期货交易委员会替代农业农村部作为联邦监管机构。2008年金融危机后奥巴马政府推出《2009年场外衍生品市场法案》,对场外衍生品交易场所、保证金准备及信息披露等提出监管要求,2010年《多德-弗兰克法案》获得通过,进一步规范场外衍生品交易。

对比来看,国内衍生品市场相关法律法规较少,时隔八年,我国《期货法》立法迎来重大进展。2021年4月26日,《期货法》草案提请十三届全国人大常委会第二十八次会议初次审议,并在4月30日公开征求意见。这是我国首次专门立法规范和促进期货市场健康发展,更是金融市场发展与改革的题中应有之义。客观而言,《期货法》在顶层设计层面的推动标志着期货等衍生品市场服务实体经济和国家战略的价值功能开始得到真正的认可和肯定。此前,《期货交易管理条例》规定期货公司只能从事经纪、投资咨询以及国务院期货监督管理机构规定的其他期货业务,经营活动受到严格限制。通过制定《期货法》,有望进一步拓宽期货经营机构服务实体经济的广度和深度,为期货经营机构探索新的经营模式、经营理念提供发展空间,国有企业参与衍生品市场的法律基础夯实,也将进一步丰富期货市场投资者的结构。

(三)衍生品集中化特征不可避免

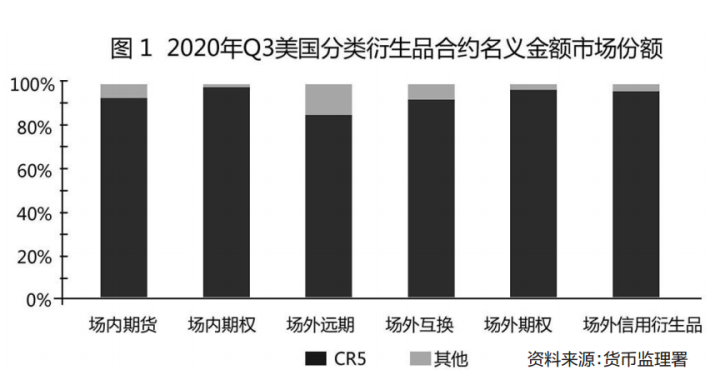

美国衍生品市场份额高度集中于大型银行和国际投行。数据显示,2020年三季度美国衍生品存量合约名义金额1785.79万亿美元,摩根大通、高盛、花旗银行分别占比27%、25%、24%,前五大金融机构合计持有美国衍生品规模的94%。具体来看,场内衍生品市场集中度更高,五个企业集中率(CR5)持有场内期权规模高达99.5%,持有场外远期规模仅87.2%。美国大型银行和国际投行业务经营国际化程度高,资金实力雄厚,开展衍生品业务更具优势。

对比来看,我国场内衍生品市场交易群体较为丰富,包含金融机构、实体企业和个人客户、机构客户(金融机构和实体企业)。数量占比低但影响力不断增强,缺乏集中度效应但未来有望显著提升。数据显示,截至2020年11月,国内期货市场机构客户数5.74万户,机构持仓、成交量分别占全市场的55.59%和37.4%,与2015年相比分别增长2.01倍和2.49倍。场外方面,商业银行作为银行间场外衍生品市场的交易主体,其交易量占市场总交易量的90%左右;在证券期货场外衍生品市场上,2020年存续名义本金规模排名前五的证券公司在收益互换、场外期权中的全行业占比分别为84.05%、64.98%,在整个场外衍生品业务中占比为66.65%。

我国金融机构衍生品业务的竞争格局

不同于欧美金融混业经营的监管和业务模式,我国分业监管体系对应的衍生品市场处于业务条块化的运行状态。银行间场外衍生品市场和证券期货场外衍生品市场分别由央行和证监会监管,场内衍生品市场由证监会监管,而商业银行、保险公司和信托公司进入场内衍生品交易则需要银保监会审批。

开展场内衍生品业务的金融机构主体是期货公司,《期货法》实施后这一主体定位无疑会进一步确立。场外衍生品业务方面,商业银行是利率衍生品和外汇衍生品的交易主体;证券公司主要参与股票期权和收益互换业务;期货公司风险管理子公司主要参与商品期权业务。

(一)证券公司的场外衍生品业务空间大

证券公司的场外衍生品业务近年来发展迅猛。据中证协数据显示,2020年,证券公司场外金融衍生品(收益互换、场外期权)业务新增名义本金4.76万亿元,较上年新增规模增长162.41%;2020年年末,场外金融衍生品存量名义本金1.28万亿元,较上年年末增长105.26%;从场外金融衍生品年度累计新增名义本金来看,2019年和2020年累计新增名义本金增速均在100%以上。据瑞银报告显示,2030年衍生品业务或将贡献国内证券行业8%~25%的利润,相比目前仅贡献4.4%左右的利润,基准情形下2030年衍生品业务将为行业带来512亿元利润,2020年至2030年的年复合平均增长率(CAGR)估计达到23%。

高速增长的背后无疑是强劲的需求驱动。例如,收益互换合约交易对手中交易规模占比最多的是私募基金,2021年2月交易规模占比41.85%;场外期权交易对手方主要是商业银行,2021年2月交易规模占比71.35%。未来两大买方机构的潜在需求依旧旺盛。商业银行方面,银行理财产品净值化管理后,结构性理财产品的占比提升,商业银行需要通过衍生品对冲交易来平滑净值波动;私募基金方面,再融资新规松绑后,私募基金借道证券公司通过“场外衍生品+定增”的模式进入资本市场。因此,场外期权和场外互换的规模不断提升,预计将为证券公司带来较为可观的业绩增量。

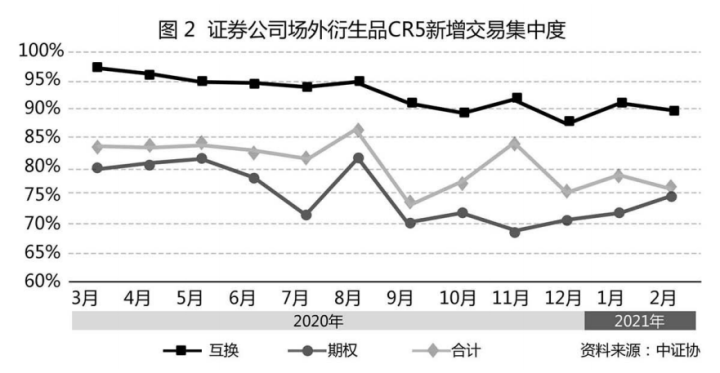

证券公司衍生品业务呈高度集中化态势,与美国衍生品市场类似。数据显示,截至2021年2月存续名义本金规模较大的前五家证券公司在收益互换、场外期权中的全行业占比分别为 82.64%、69.00%,在整个场外衍生品业务中占到 68.75%。究其原因有二:其一,经营衍生品业务对证券公司资本规模、风险管理、衍生品定价能力等方面提出较高要求,而头部证券公司资本实力强,客户基础、风控能力、投资和定价能力均占优;其二,《证券公司场外期权业务管理办法》规定获得一级交易商资质的券商才能够直接参与场外衍生品交易。随着衍生品新规放宽交易商资质,一级交易商数量有望从8家扩充至16家,但后发者的专业人才团队及业务经验还需要时间积累,头部公司在衍生品业务的先发优势有望持续。

(二)期货公司厚积薄发、分化加剧

从行业脉络来看,我国期货市场通过30年的发展经历了四个重要阶段:第一阶段(1988年~1993年)探索和起步,第二阶段(1993年~1999年)清理整顿,第三个阶段(2000年~2007年)规范发展,第四个阶段(2008年至今)加速发展。特别是在“十三五”时期迎来跨越式增长,2020年年末上市期货和期权品种达90个,数量较2016年增长76%。据中国期货业协会数据显示,截至2021年4月全国共有149家期货公司,资产总额1.19万亿元,较去年同期增长55.44%,客户权益1.02万亿元,较去年同期增长62.84%,期货公司成为金融行业成长最快的黑马。

回顾来看,2010年股指期货上市奠定了券商系期货公司占优的行业竞争格局,2015年股灾后部分精耕大宗商品产业链、实体企业风险管理服务的公司竞争力开始显现;2020年公募基金的大发展推动量化对冲类产品大幅增长,叠加实体企业尤其是上市公司参与套期保值的步伐加快,2020年共有537家A股上市公司发布与套期保值相关的公告,占比13.4%。期货公司差异化格局和头部化特征进一步显现,未来预计马太效应会越来越强。

(三)风险管理子公司紧贴地气、探索前行

2012年12月,中期协发布《期货公司设立子公司开展以风险管理服务为主的业务试点工作指引》,标志着期货公司风险管理子公司的开闸。风险管理子公司打通了场内和场外衍生品连接的经脉,在服务实体经济风险管理、解决企业经营痛点方面发挥越来越重要的作用,成为期货公司深耕产业、服务实体的主要抓手。根据中期协《风险管理公司试点业务情况报告》,截至2021年3月共有87家期货公司备案设立90家风险管理公司,其中有89家风险管理公司备案了试点业务。

近年来,风险管理子公司在场外衍生品定价与交易、利用场外衍生品服务实体产业客户等方面实现了长足进步。与此同时,场外衍生品业务服务模式愈发丰富,从只向客户提供场外期权等衍生品工具,升级为目前向客户提供一揽子风险管理方案,含权贸易、“保险+期货”等业务模式应运而生。然而,由于是探索试点的新生事物,风险管理子公司属于传统企业范畴,商业银行、证券公司等金融机构对其缺乏有效认知,在实际业务开展过程中经常受制于资本金不足、抗风险能力低和融资能力限制等问题。

发展金融衍生品的相关建议

“十四五”时期金融市场和金融体系的对外开放乃大势所趋,构建新发展格局下的风险管理体系刻不容缓。场内金融衍生品补短板、提升大宗商品定价影响力、场内场外融合促进是未来发展的核心要义。

(一)明确我国衍生品的定位

2020年年初新冠肺炎疫情暴发正值国内春节假期,面对外盘股市和大宗商品的异常波动,决策层保持高度战略定力正常开市。2月3日国内股指期货和大宗商品期货充分释放风险后展现出强有力的韧性,为统筹疫情防控和经济社会发展提供了坚实的信心支持。

与美国衍生品市场高度金融化和交易化不同,我国应明确将衍生品定位为服务实体经济的风险管理工具体系。“十四五”期间,一方面,衍生品市场将在维护产业链安全、资源粮食安全、防范系统性金融风险等方面发挥更大作用;另一方面,全球商品定价中心的构建是新发展格局的必然要求,随着大国竞争和对外开放的深化,我国衍生品市场有望迎来“对标补短板、融合促发展”的跨越式增长契机。

(二)注重培育专业性衍生品经营机构

衍生品业务对不同金融机构来说价值不尽相同,应鼓励更加侧重服务实体经济风险管理的机构加快发展。例如,作为衍生品业务的经营主体,期货公司经过多年的沉淀积累了一定的场内外衍生品风险管理服务经验、专业人才队伍和风险控制体系。在金融衍生品业务的集中化和头部化特征不可避免的背景下,期货公司发展空间已经打开。2019年两家期货公司成功在A股上市,标志着期货公司登上中国资本市场舞台,步入到一个新的阶段。目前尚有数家期货公司正积极筹备上市,无疑会加快提升国内期货公司资本实力、人才聚集力和市场竞争力。

(三)促进银证期衍生品市场融合

随着国内债券市场、股票市场和期货市场的融合度越来越高,利率、股票和商品价格的联动越来越强,银行保险等金融机构和实体企业进入场内外衍生品市场的步伐正不断加快。特别是今年以来,以铜、钢材等为代表的大宗商品价格持续大涨,对实体制造业构成明显冲击,进而影响企业正常经营和银行信贷资金安全,包括宁德时代、格力电器、恒力石化等行业龙头上市公司纷纷发布套期保值公告。大型上市公司既有利率汇率、大宗商品风险管理需求,又面临投融资过程中资本市场价格波动风险,往往需要多种风险管理工具,衍生品市场融合发展有利于为其提供综合金融服务。(作者:光大集团课题组)