1. 全球三文鱼产业领先企业,盈利表现快速回升

1.1. 并购切入千亿稀缺海鲜赛道,三文鱼全产业链经营

佳沃食品主要从事水产品等高端动物蛋白的加工、销售、进出口贸易,以及牛羊肉及其副产品的渠道运营。

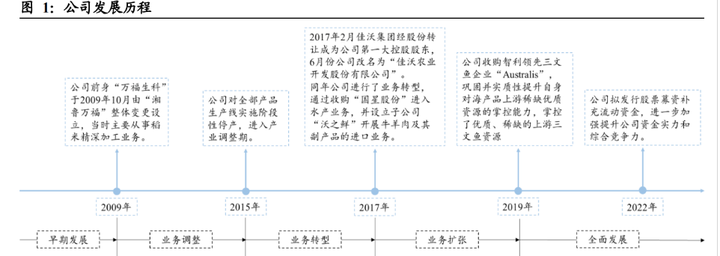

公司在2017年完成对青岛国星股份有限公司的收购进入水产业务,在2019年成功并购智利的三文鱼养殖企业 Australis Seafoods S.A.,进一步加大公司的业务布局,如今三文鱼业务已成为公司的主要营收来源。

公司秉承健康国人的发展理念,把握消费升级的大趋势,聚焦在进口海鲜为代表的中高端动物蛋白领域,坚持“全球资源+中国消费”的战略路线,致力于成为中高端动物蛋白产业的国际型企业。

公司产品矩阵丰富。

公司销售产品主要是三文鱼、北极甜虾、狭鳕鱼、真鳕鱼、比目鱼等优质海产品以及基于以上优质海产品推出的健康营养 3R 预制菜系列产品。

以大西洋鲑为主的三文鱼是公司的核心产品,产品形态包括整鱼、鱼柳、鱼段以及三文鱼鲜松等深加工产品。

公司的三文鱼通过智利子公司 Australis 进行养殖养育,产品销往全球各大市场;北极甜虾、狭鳕鱼等其他海产品通过向海外供应商和大型捕捞船队进购,进一步通过分切、加工等形成不同形态产品对外销售。

全产业链经营三文鱼核心产品。

三文鱼的生产模式主要包括三个阶段:

1)淡水育苗阶段。

子公司 Australis 向全球一流育种公司 Aquagen 进口三文鱼鱼卵后,进行孵化、育苗等前期工作,帮助三文鱼早期健康发育并适应海水环境,这一阶段持续10-16个月;

2)海水养殖阶段。

种苗早期繁育成功后将从陆地被转移至海水中养殖基地进行养殖,公司实施全面的监控管理,这一阶段通常持续14-22个月直至三文鱼幼苗成长至商品化所需重量(平均3-6公斤);

3)收获加工阶段。

三文鱼成熟后将被活体捕捞并转移至加工厂经过屠宰、冷冻等加工程序成为成品。

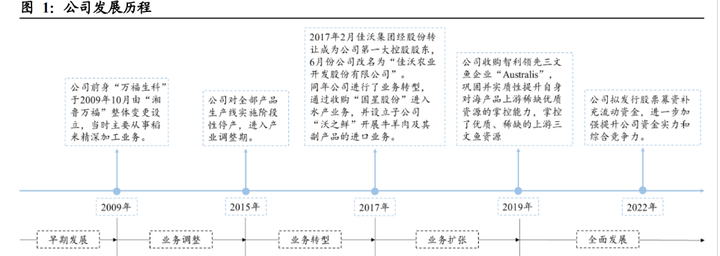

联想控股为公司的实际控制人,业务运作框架明确。

联想控股是公司的控股股东,通过佳沃集团持有公司67.84%的股份。子公司方面,公司拥有境内外多家控股子公司进行不同业务的运作,智利子公司 Australis 是全球十大三文鱼养殖企业,负责公司三文鱼业务的全产业运作;青岛国星主要从事北极甜虾、狭鳕鱼等海产品的加工销售,是中国最大的北极甜虾进口分销商,并在狭鳕鱼加工领域保持行业领先地位;沃之鲜负责公司牛羊肉及其副产品批发业务。

佳沃集团是联想控股旗下现代农业板块的全资子公司,主要从事现代农业和食品领域的投资和相关业务运营。佳沃集团拥有水果业务、蛋白 3R 业务、智慧团餐、创新业务等多个板块,公司是蛋白 3R 业务板块核心企业。

1.2. 收入规模快速扩大,盈利能力不断增强

收入规模快速扩大,净利润持续改善。

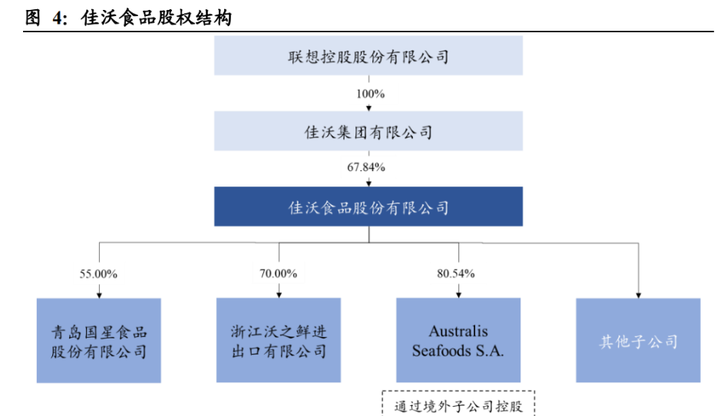

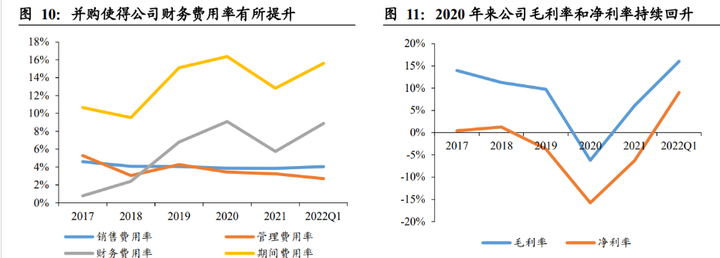

公司通过收购国星股份和 Australis 完成海产品业务的布局,实现业务的转型发展,公司的收入规模也实现快速扩容,2017年至今公司营收年均复合增速达68.2%。

另一方面,收购带来的费用支出对公司利润端有所挤压,2019公司成功收购 Australis Seafoods,较高的财务费用支出下同年净利润转亏,2020年受全球疫情影响,三文鱼等海产品市场需求减弱,市场价格大幅下跌,叠加运输等成本上升,公司归母净利亏损扩大至-7.1亿元;2021年归母净利润较上年同期大幅减亏 4.24 亿元,亏损减至 2.89 亿元。

随着全球疫情冲击减缓,贸易、餐饮逐步恢复,三文鱼价格快速上涨,推动公司业绩回升,2022年一季度公司实现归母净利润 1.1 亿元,由亏转盈。

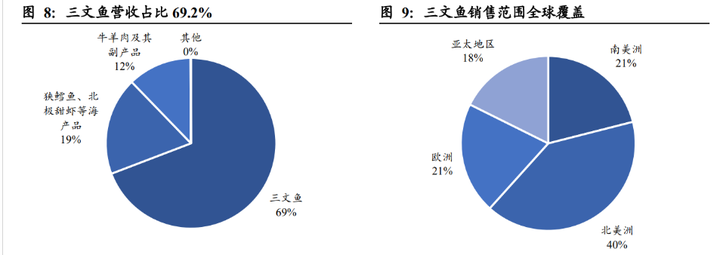

三文鱼营收占比69.2%,销售范围全球覆盖。

三文鱼是公司的主要销售产品,营收占公司总收入的69.2%,2021年实现收入31.8亿元,同比+2.9%,主要系售价上涨拉动;从销售区域来看,三文鱼销售范围覆盖全球,其中美洲销量占比达61.7%,欧洲和亚太地区分别占20.7/17.7%。

狭鳕鱼、北 极甜虾等其他海产品的营收为7.6亿元,同比下降11.1%,主要由于海外原料供给短缺、进出口物流限制等影响下销量大幅下跌所致。

并购短期增加公司财务费用支出。

公司并购境外子公司使得负债有所增长,公司财务费用支出短期内处于高位,2019/2020年财务费用分别同比增加4.4pct/2.3pct 至6.8%/9.1%。随着公司未来资产负债率的下降,公司财务费用率有望持续下降。 毛利/净利率呈现相似的 V 型走势。

盈利能力方面,2020年在疫情冲突和财务支出加大两方面影响下,净利率达到最低位(-15.8%),随着全球疫情对贸易、餐饮等影响的缓解,三文鱼市场需求端逐步恢复,公司整体盈利 水平不断修复,2021年毛利率同比增加12.3pct 至6.1%。2022年一季度三文鱼价格延续增长势头,公司毛利率/净利率均创近年来的新高。(报告来源:远瞻智库)

2. 千亿赛道壁垒高企,价格受需求缺口长期支撑

2.1. 三文鱼营养价值颇高,行业工业化程度高

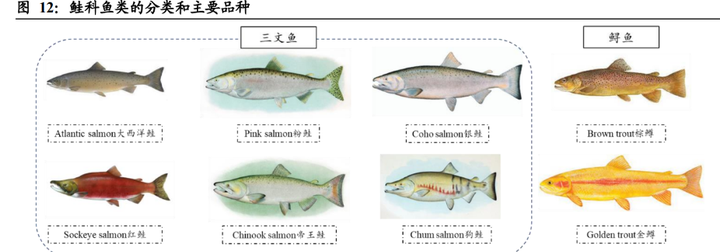

三文鱼是鲑科鱼类下属部分种类的统称,主要包括大西洋鲑、鳟鱼、银鲑、王鲑、粉鲑等品种,而鲑科中其他物种被称为鳟鱼(如褐鳟、金鳟等)。大西洋鲑鱼是最主要的三文鱼品种,下游应用广泛,可用于制作烟熏三文鱼、生鱼片、寿司等多种产品挪威和智利是其重要的养殖地。另外的三文鱼品种产量较小,主要适用于特定的食用方式并且消费市场集中在部分国家和地区,如银鲑主要用于制作腌制产品,其大部分消费需求来自于日本。

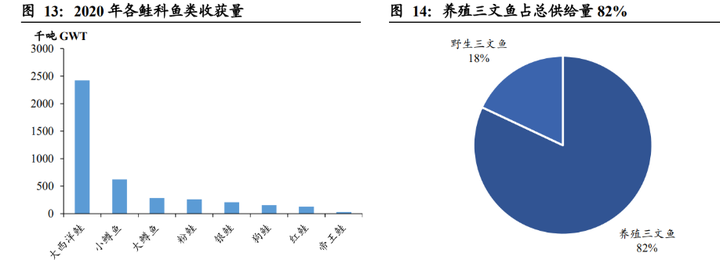

三文鱼主要由人工养殖,大西洋鲑的收获量占比达 76%。

三文鱼的供应主要来自于人工养殖场,野生捕捞的数量较少,过去十年一直稳定在 50~100 万吨,2020 年仅占三文鱼总供给量的 18.0%。由于三文鱼野生捕捞供给受海洋渔业资源的衰减和配额的限制,其收获量未来增长空间也较为有限。

从具体品种来看,大西洋鲑是市面上最主流的三文鱼品种,并且基本都是通过人工养殖所得,2020 其收获量占三文鱼总收获量的 75.5%。

三文鱼营养价值位于海产品前列。

三文鱼富含 Omega-3、18 种氨基酸(包含人体必需的 8 种氨基酸)、维生素以及铁、钙、锌、硒等多种微量元素,能够促进大脑发育、增强记忆力、提高身体免疫力、预防心血管疾病、抗衰老、抗肿瘤、防止视力衰退,营养价值极高。

参考美国食品药品监督管理局(FDA)数据,以大西洋鲑为主的三文鱼在多项营养指标中在主要的海产品中排名靠前,综合营养价值位居前列。

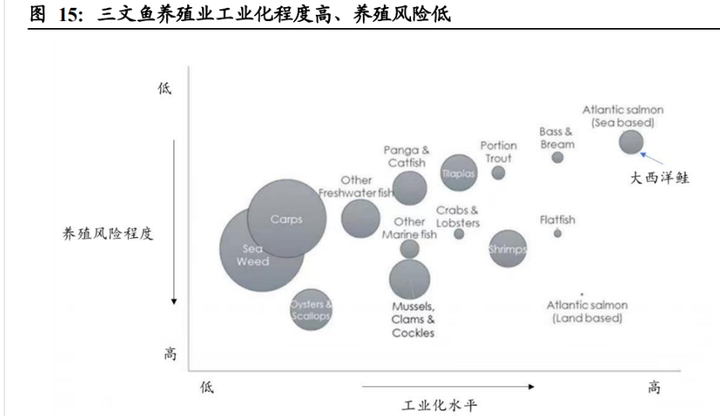

三文鱼养殖业的工业化程度高、养殖风险低。

全球三文鱼养殖业基本上通过规模化、集约化的模式进行生产,行业内形成了一套成熟稳定、智能精细的养殖体系,在淡水种苗繁育、海水养殖和收获加工全流程实施信息化监控,并依托先进的信息化系统实现了三文鱼少食多餐、精准投喂、全程可视化的科学饲喂管理体系;在疫病防控方面,行业主管部门已设立一套高效的管控模式,实现对疫病的高效防控,行业整体的系统性风险可控;另外,生产单位重量食用三文鱼对应的碳排放和淡水消耗量均低于猪、牛、鸡等其他蛋白产品,因此三文鱼养殖业具备低碳环保、可持续发展的优势。

2.2. 供给端:壁垒高企,扩张受限,集中度高

2.2.1. 产品供给集中,全球贸易活跃

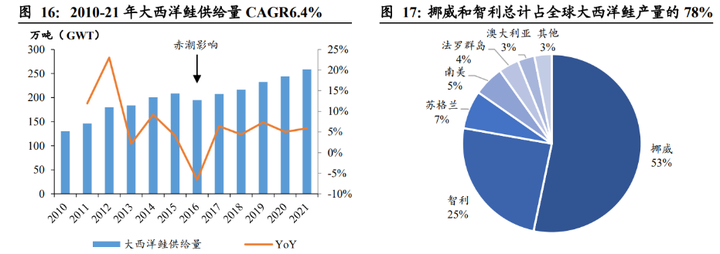

三文鱼产地集中于挪威和智利,全球贸易活跃。全球三文鱼供给量稳步增长,2010年至今大西洋鲑收获量CAGR为6.4%,2021年全球收获量为258.4 万吨,两大主产国挪威和智利分别贡献了全球大西洋鲑 53.3%和 24.5%的供应量,而大西洋鲑的市场主要集中在北美地区、欧盟国家和亚洲。

根据《三文鱼养殖行业报告2021》,2020 年北美、欧盟和亚洲大西洋鲑收获量分别仅占其市场需求的 25%、16%和 0%。由此可见,大西洋鲑全球的产销明显分离,因此贸易活跃,同时也易受到全球疫情波动的影响。出于运输成本等因素考虑,挪威大西洋鲑主要出口欧洲和亚洲地区,而智利产品主要供应美国、南美和亚洲地区。

2.2.2. 进入门槛较高,生产扩张受限

全球范围内仅少数国家地区适合养殖三文鱼。三文鱼养殖对自然环境的要求较高,首先是生长水质要求清澈纯净,溶解氧含量、海水 PH 值等指标有一定限制;其次是水温要求,大西洋鲑是一种冷血动物,水温将影响其生长速度,对三文鱼生长最有利的养殖水域温度应保持在 8-14 摄氏度,目前地球上仅有南北半球特定的高纬度范围内水域温度适于养殖三文鱼;

另外,最佳的三文鱼养殖水域需要有一定程度的海水流动,让其能够自由移动,因此合适的养殖区通常在受群岛和峡湾保护的水域。全球范围来看,三文鱼养殖区域只有挪威、智利、苏格兰等 10 个国家地区的海域适合。

三文鱼养殖需获取牌照,生产扩张受到严格限制。

出于自然环境和海洋生态系统的考量,三文鱼养殖业受到政府监管,只有获得养殖许可证的企业才可在相应海域开展养殖。近年来,由于三文鱼养殖业的持续扩张,水域环境的承载压力增大,挪威、智利等主产国均加强了管控,限制现有养殖场的扩张和新玩家的进入,因此也控制了全球产业的三文鱼产量增长。

1)挪威:限制三文鱼养殖牌照发放,设臵养殖区域生产量上限。

挪威从 1982 年开始限制三文鱼养殖牌照的发放,只在特定年份颁发新的牌照,2011-2020 年十年间大西洋鲑和鳟鱼养殖牌照的数量总体增长不到 10%。

每个牌照对应一个最大的养殖量(Maximum allowed biomass 或 MAB),即规定在海域内所养殖的三文鱼数量上限——一般情况下一个牌照对应的 MAB 为 780 吨(活鱼重量),因此公司最大养殖量取决于所持有牌照对应的 MAB 总和。

除了牌照数量外,挪威还对每个养殖区域的三文鱼养殖量上限实施限制,即每个养殖区设臵了一个 MAB,每年所有养殖区对应的 MAB 会根据其海虱数量水平进行调整,调整幅度分为增加 6%、减少 6%和不变三种情况。2020 年挪威每个牌照的平均年产量为 1021 吨(去脏重量)。

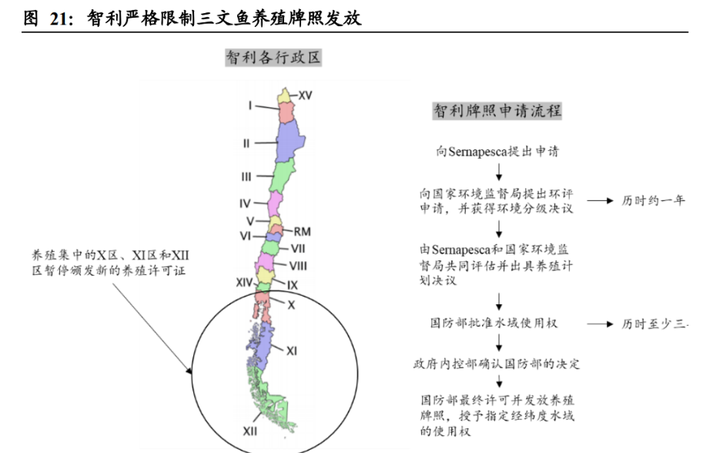

2)智利:养殖大区已暂停牌照申请,未来或将限制养殖场扩张。

智利三文鱼养殖业受到政府的全面监管。智利政府的监管覆盖了养殖牌照申请、淡水种苗繁育、海水养殖以及收获加工等全部环节。智利国家渔业与水产养殖管理局 (Sernapesca)、海军、国家劳工部等多个政府部门分别参与了三文鱼养殖不同环节的监管。智利三文鱼养殖业有完备的行业法规,养殖商需遵守一系列法律法规。智利三文鱼养殖牌照申请流程时间长,资质审核严格。

牌照申请流程步骤包括:

1)向 Sernapesca 提出申请;

2)向国家环境监督局提出环评申请,并获得环境分级决议(历时约 1 年);

3)由 Sernapesca 和国家环境监督局共同评估并出具养殖计划决议;

4)国防部批准水域使用权(历时至少 3 年);

5)政府内控部确认国防部的决定;

6)国防部最终许可并发放养殖牌照,授予指定经纬度水域的使用权。

三文鱼养殖业集中区域已暂停牌照申请,未来行业扩张或将进一步受到限制。智利目前已经在三文鱼养殖集中的 X 区、XI 区和 XII 区暂停颁发新的养殖许可证,并且智利总统今年五月表示智利政府正在制定一项法案,将会限制三文鱼养殖场扩张,并禁止在海洋保护区发展三 文鱼养殖业。未来三文鱼养殖行业获取新的养殖牌将更加困难,整体养殖规模不会大幅扩张。

2.2.3. 行业不断整合,份额头部集中

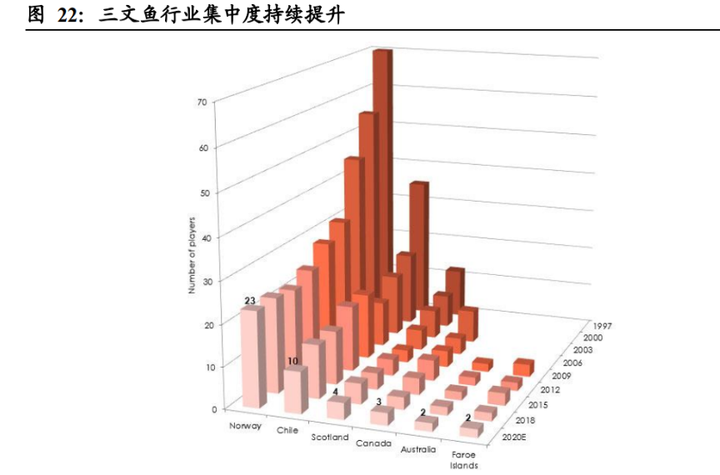

行业集中度持续提升,头部企业占据行业话语权。过去二十年间各大三文鱼主产区均经历了行业的整合,表现出参与企业数量快速减少、市场份额向头部集中的趋势。

根据《2021 年三文鱼养殖行业报告》,三文鱼各主要生产国中占据 80%的三文鱼和鲟鱼产量的企业数量不断减少,其中 2020 年挪威和智利市场份额占比 80%的企业数量分别为 23 和 10 家,仅为 1997 年的三分之一左右。

头部企业产量占比持续提升,牢牢占据行业的话语权,其中挪威和智利大西洋鲑行业 CR4 均超过 50%,而其他地区一直以来均由几家公司占据着绝大多数市场份额,其中北美和英国地区 CR4 更是高达 97.1%和 85.8%。

随着牌照发放限制趋严以及行业监管的加强,未来头部企业将长期保持着行业地位。公司子公司 Australis 是全球前十大三文鱼企业,并且在智利同行业公司中名列前茅,2021 年产量占智利总产量比例为 8.5%。

2.3. 需求端:欧美占比超七成,中国市场亟待开发

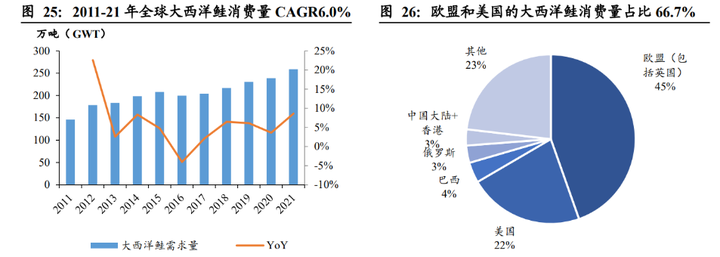

2021 年大西洋鲑消费量为 259.1 万吨,欧盟和美国总计占比 66.7%。过去十年大西洋鲑需求量稳步增长(CARG 为 6.0%),2021 年全球需求端疫情后快速恢复,全年需求量为 259.1 万吨,同比+8.6%,增速为近年来新高。

欧盟和美国是全球大西洋鲑的主要消费地区,两者总共消费全球三分之二大西洋鲑产量。具体来看,欧盟(包含英国)为大西洋鲑最大的需求区,2021 年消费量为 115.6 万吨,占全球总消费量 44.6%,而剩余欧洲国家总计消费 11.4 万吨,占比仅 4.4%。第二大消费地区美国 2021 年大西洋鲑市消费 57.0 万吨,占比 22.0%,其他国家或地区的消费占比相对较小。

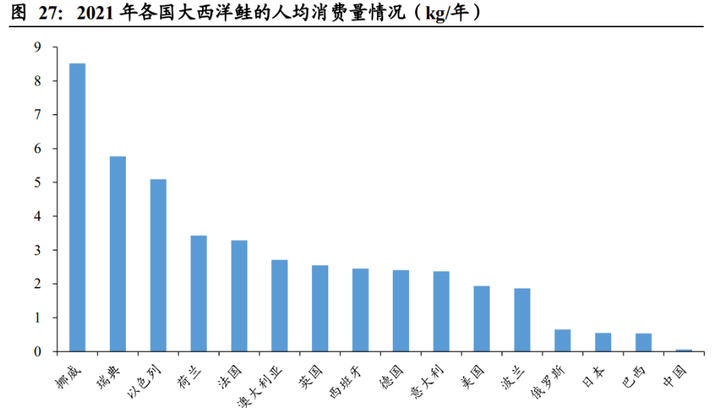

欧洲国家人均消费量居前,中国远低于世界平均水平。

从人均消费量来看,欧洲国家排名靠前,其中全球最高的挪威人均销量达到 8.5kg/年,是其他欧洲国家的 2-4 倍;全球最大的大西洋鲑消费国家美国人均消费量为 1.9kg/ 年,相较于其他发达国家还有一定的提升空间;中国、日本等亚洲国家的排名相对靠后,我国的人均消费量仅为 0.06kg/年,远低于其他国家,而日本人均消费量为 0.55kg/年,约为我国的 9 倍。

中国是未来三文鱼的新兴市场,C 端消费增长潜力巨大。

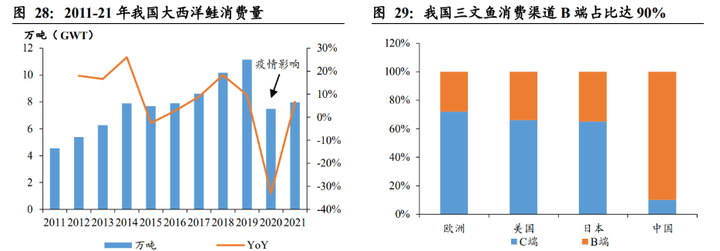

2011 年至今我国大西洋鲑鱼需求量增长较快,从 2011-2019 复合增速达到 11.9%,同期全 球需求量增速为 5.9%。

2020-2021 年受疫情影响我国海鲜的进口受阻,三文鱼需求量有所回落。随着疫情对进出口贸易的影响逐步消退,我国三文鱼消费增长潜力将得到释放,根据三文鱼研究机构 Kontali 预测,2030 年 我国三文鱼消费量将达到 21 万吨,相较于 2021 年约有 13 万吨的增长空 间。

而不同于欧美日以 C 端消费为主(C 端消费占比分别为 72/66/65%),我国三文鱼消费主要以餐饮渠道为主,其占比高达 90%,C 端消费还处于萌芽阶段,巨大消费潜力亟待开发,有望成为我国三文鱼行业的新增长点。

2.4. 价格端:短期内将维持高位,长期受需求缺口支撑

全球范围疫情影响减缓,2021 年下半年来三文鱼价格持续上涨。2020 年 受疫情影响,三文鱼进出口贸易受阻,需求端低迷,鱼价开启持续下跌的 走势,根据挪威统计局数据,大西洋鲑全年价格跌幅超 30%。

而随着全球范围内的疫情趋于常态化,餐饮、贸易逐步有序恢复,三文鱼需求端回暖,三文鱼价格从 2021 年下半年开始回升,同时叠加成本端涨价和供给端减产因素,鱼价在 2022 年来持续走强,截止第二十二周上涨 41.3%,价格创近十年来新高。

以 2021 年平均价格(59.2 挪威朗克/kg,即 39.7 元/kg)和消费量(259.1 万吨)计算,全球大西洋鲑市场规模达 1029.7 亿元。

价格短期内将维持高位,长期受需求缺口支撑。

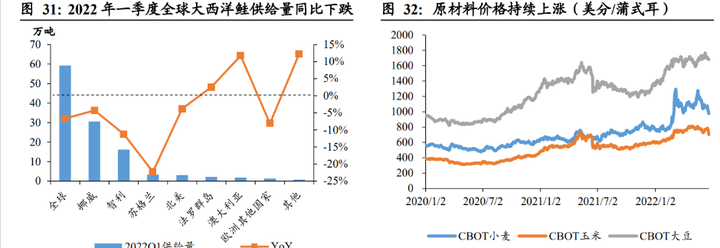

1)短期来看,供给紧缩,需求恢复,成本高涨,价格将维持高位。

三文鱼整体的养殖周期为 1-2 年,2020-2021年行业整体的投苗计划受到疫情的波及而推后,因此未来的收获量预计将出现下滑。2022年一季度全球大西洋鲑的收获量为 59.2 万吨,同比下降 6.7%,其中智利地区降幅达 11.2%;根据挪威银行预测,2022年全球三文鱼供给量将负增长。另外,玉米、小麦、大豆等饲料原料价格持续上涨也对价格起到助推作用。

2)长期来看,养殖扩张受限,需求缺口支撑价格。

由于挪威、智利等国家出于海洋环境和生态系统的考虑对三文鱼养殖扩张进行严格限制,三文鱼供给量增速长期将趋于平缓,难以匹配需求端的增长,因此长期的需求缺口将推动三文鱼价格中枢上移。(报告来源:远瞻智库)

3. 紧握上游优质资源,大力开拓国内市场

3.1. 坐拥优势区域牌照壁垒,养殖技术行业领先

养殖区域自然条件优越,牌照构筑行业壁垒。

三文鱼养殖需获取牌照,企业的牌照数量即决定了其生产量上限。目前全球各大生产区的牌照主要掌握在头部企业中,平均每年新增牌照数量少,因此行业壁垒较高。

公司的子公司 Australis 在智利拥有近百张养殖牌照,主要分布在智利第十一区和第十二区(目前均已暂停发放新牌照),其中第十二区海洋资源禀赋优越,拥有高含氧量的纯净水质,是目前智利唯一仍然具有增长潜力的养殖区域,Australis 已成为该区实际产量最大的三文鱼企业。

根据 Seafood Watch 对智利第十到十二区的评级,第十二区的大西洋鲑在污水排放、生态环境、化学用品使用情况等十项指标的综合得分及最终评级最高。

十二区加工厂将落成,就地加工能力进一步强化。

公司在境内外构建了充足的专业加工厂网络,以保障产品的加工效率和产品品质,在第十区公司建有年加工产能 6 万吨的高品质三文鱼加工厂 Fitz Roy,拥有清洁、切片、分料、各类增值产品加工、包装等 13 条生产线,负责公司在第十一区所养殖三文鱼的加工,而对于第十二区,公司目前拥有 4 万吨年加工产能,新建的加工厂 Dumestre 是十二区首座拥有陆地超纾压暂养池的屠宰厂,同时具备屠宰和深加工能力,在今年 3 月已进入试运营阶段,未来将为公司提供 7.2 万吨年加工产能,并起到提升加工、运输环节效率,降低相应成本的作用。

优质种源供应稳定,养殖技术行业领先。

1)优质种源稳定。

公司与世界一流的知名育种公司 AquaGen 公司就三文鱼鱼卵的供应签署了长期协议,使公司淡水种苗繁育团队得以长期稳定地与其合作,保障上游优势种源的供应。

2)养殖技术领先。

子公司 Australis 在三文鱼饲料转化率、死亡率控制等养殖技术指标上显著领先于智利同行业公司,饲料转化率指转化一公斤三文鱼重量所需要投入饲料的重量,指标越低表明养殖效率越高,成本管控更优,2021年公司三文鱼饲料转化率 1.25,优于智利三文鱼养殖行业的平均值 1.37。另外,公司三文鱼死亡率(6.4%)也显著低于行业平均水平(15.3%)。

根据 Biomar 定期发布“智利年度前 10 大三文鱼养殖场”的行业分析报告,Australis 2020年和2021年两年间共有 9 个养殖场入围,均为当年入围数量最多的公司。

3.2. 布局国内 C 端,打开增长曲线

依托于上游稀缺优质海鲜蛋白产品资源的优势,在国内健康消费的升级趋势下,公司未来将发力布局国内 C 端市场,打开业绩增长新曲线。

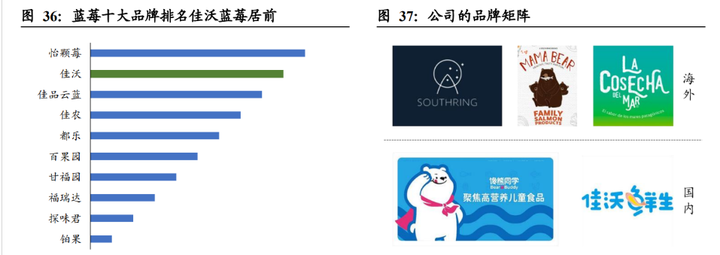

借鉴“佳沃蓝莓”成功经验,打造国内三文鱼终端第一品牌。我国三文鱼人均销量远低于世界平均水平,随着人们健康饮食意识崛起和新零售的发展,国内三文鱼尤其是 C 端市场具备巨大的发展潜力。而目前市面上三文鱼品牌的空缺给予了公司树立C端品牌先发优势,抢占消费者心智的机会。

公司将借鉴股东佳沃集团成功打造蓝莓产业领先品牌“佳沃蓝莓”的经验,通过轻资产模式进行运营,发力打造国内三文鱼终端第一品牌。目前公司在海外市场拥有全球品牌“Southring”和零售品牌“Mama Bear”,在国内市场打造了海鲜电商品牌“佳沃鲜生”和高营养儿童食品品牌“馋熊同学”。

加大渠道的开拓力度,提升产品覆盖度。

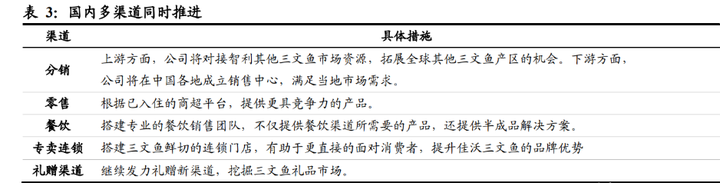

公司在全球范围内构建了多元化的渠道网络,为推进中国市场发展,公司未来将多项举措并进,将重点发力 5 个销售通路:

1)分销端,上游拓展智利以外的三文鱼资源,下游在中国各地成立销售中心,细致化服务当地市场;

2)零售端,为已入住的商超平台提供更具竞争力的产品;

3)餐饮端,搭建专业的餐饮销售团队,提供更丰富的产品选择;

4)专卖连锁,搭建三文鱼鲜切的连锁门店,有助于更直接的面对消费者,提升佳沃三文鱼的品牌优势;

5)礼赠渠道,继续发力礼赠新渠道,挖掘三文鱼礼品市场。同时,公司丰富的线上销售渠道也将助力提升产品 C 端消费者的覆盖面。

持续开拓增值产品,不断加强消费者培育。

除了传统的三文鱼、北极甜虾、狭鳕鱼等海产品整鱼或者切片形态,公司将大力推广预制菜等增值产品,贴合家庭餐饮的发展模式,培育消费者海产品的饮食习惯。

目前公司的增值产品包括了全球销售的鱼段、鱼肉丁等精细分割产品,专注于家庭消费细分市场品牌“Mama Bear”系列产品,“佳沃鲜生”、“馋熊同学”等三文鱼深加工品牌食品。

控股股东拟注入 KB FOOD,公司业务协同效应增强。

佳沃食品和 KB FOOD 均为佳沃集团旗下蛋白 3R 业务板块企业。

KB FOOD 是澳大利亚最大的海产企业之一,主要的经营业务为澳大利亚区域性的水产品捕捞、贸易、加工和销售,产品矩阵丰富,SKU 超过 6000 个,主要销售的产品包括新鲜和冷冻海鲜(主要品种包括澳洲对虾、澳洲活龙虾、新西兰长尾鳕、三文鱼等),以及冷冻食品、干货、奶制品等多个品类。KB FOOD 是澳洲第二大西澳龙虾出口商,拥有3700多个龙虾捕捞点,产品畅销全球。

2021年公司主营业务收入为 20.1 亿元,净利润 1177.1 万元。为整合优质资源、增强企业协同效应,佳沃集团将不晚于2023年底将 KB Food 注入公司,届时将极大地丰富公司的优质海产品品类,提升公司整体实力。

4. 盈利预测与估值

盈利预测:

1)三文鱼:随着全球疫情影响平缓,进出口贸易、餐饮旅游逐步恢复,三文鱼市场需求快速增长推动价格持续上涨,公司产品销价同步上升,预计2022-24年三文鱼分别 43.7/53.7/60.9 亿元,同比增速分别37.5/22.8/13.5%,毛利率在产品价格快速走高的带动下有所提振,2022-2024 年分别为 18.3/20.8/20.4%。

2)狭鳕鱼、北极甜虾等海产品:公司从事狭鳕鱼、北极甜虾等海产品的进出口贸易,考虑到狭鳕鱼主产国俄罗斯和美国预期捕捞配额预计有所减少,产品价格将会提升,同时考虑国际形势和国内疫情的影响,预计公司狭鳕鱼、北极甜虾等海产品2022-24年收入分别 11.1/12.6/14.2 亿元,同比增速分别 29.9/13.3/13.3%,毛利率分别10.8/11.9/13.0%。

3)牛羊肉及其副产品:预计2022-2024年公司牛羊肉及其副产品营收分别 6.5/7.7/9.3 亿元,同比分别增长 15.5/18.8/21.0%,毛利率分别 5.4/5.8/6.2%。

全球三文鱼需求回升推动价格快速上涨,疫情对进出口贸易和公司投苗、收获节奏的影响逐渐消退,我们预计公司2022-24年净利润分别为 2.51/3.84/4.86 亿元,对应 EPS 分别为 1.44/2.21/2.79 元,对应当前 PE 估值 分别为 19.6/12.8/10.1 倍。

估值:对比海外三文鱼养殖企业,佳沃食品估值被明显低估。

Mowi 和 Salmar 市值分别为764.2 和 517.7 亿元,2021年三文鱼收获量分别为 46.6 和 18.2 万吨,对应的每吨市值分别为 16.4 和 28.4 万元,平均值 22.4 万元,而公司每吨市值仅为 8.0 万元,存在较大差距。

参考可比公司估值水平,并考虑到公司持有牌照的稀缺性,给予公司 2022 年 25 倍 PE,对应目标价 36.03 元。

5. 风险提示

1)自然灾害风险。

三文鱼海水养殖阶段可能受自然灾害及三文鱼海洋掠食者影响,常见的自然灾害包括海啸、飓风、赤潮等,三文鱼掠食者如海狮等。

2)生物病害风险。

三文鱼繁育过程易受到细菌病害侵蚀并产生二次感染,影响出产品质,降低收获量,对企业造成损失。常见的三文鱼病害有:海虱、三文鱼立克次体败血症、传染性三文鱼贫血症等。

3)食品安全风险。

若出现产品安全问题对公司的品牌形象、消费者购买意愿造成打击,进而影响公司业绩和发展。

弓中号:搜索老范说评