Matrix 精选

Matrix 是少数派的写作社区,我们主张分享真实的产品体验,有实用价值的经验与思考。我们会不定期挑选 Matrix 最优质的文章,展示来自用户的最真实的体验和观点。

文章代表作者个人观点,少数派仅对标题和排版略作修改。

我大概三四年前就已经开始尝试在生活中实行数字化和无纸化,把一切资料上传云端,并且利用 app 来管理生活的数据。但过去几年,我们能够选择和使用的工具并不像今天一样丰富,所以这些尝试一直不算很成功。

今年至今终于有了整个体系成熟的感觉,一方面是工具基本都强大到可以满足所需了,另一方面我自己的「数字化生活」体系也建立得更系统化了。

所以今天我就来介绍一下自己是如何利用 MoneyWiz 来搭建记账体系。

太长不看软件清单:

MoneyWiz一个就够了。

我试用过市面上大部分记账软件,并给好几款付过费,结论:最能打的一定是 MoneyWiz。刚接触可能会有点畏难,觉得太专业难上手,但其实只要试用两三天,就可以很好进入状态。

要付费,但很值,我已经把它和其他几个必买软件的年费都列入年度固定支出了。相比之下,某些国产记账软件的年费居然也和 MonwyWiz 相差无几,而我居然也买过,只能感叹年轻时候没见过好东西。

开始记账前的误区误区一:想要一个可以自动导入消费记录的账本,不用自己动手,自动生成账本。

这是我过去两年追求的状态,总想偷懒。——其实 MoneyWiz 也有这个功能,只是暂时不支持中国的银行卡导入,所以约等于没有。我之前试用了所有号称自动导入消费记录的工具,结论是「不行」。主要是两个方面不行:

(1)自动导入的消费分类很容易错乱。但根据自己生活实际制定的支出分类非常重要,后面也会讲到,分类分不对,也就无法进行良好的分析,并指导之后的消费。

(2)花出去的钱如果自己没有记一笔,依靠机器完成,其实不会意识到自己花了这样的钱,对自己的花钱状况还是没有感知。

所以今年我开始直接放弃所谓的自动导入,完全依赖手工记账的方式,听起来很麻烦,但养成每花一笔钱就打开MoneyWiz记一笔的习惯大概只需要一周,现在我的手工记账几乎已经零误差了,在对账上花的时间也越来越短。

误区二:开始记账的时候新鲜感和干劲儿足,总想多导入一些消费记录,不断把之前的消费追加记录进来。

很简单的道理,如果一直想要往前追溯,前面的消费是追溯不完的,追溯之后也很难体现到现在的生活账单中。所以一旦开始决定记账,就从现在开始,从今天开始,除了债务和应收款项之外,过往消费一概不再纠结。

开始记账

收入、支出、转账等概念过于基础,这里不赘述。开始记账只需要做一件事情,就是清点各个账户里面目前分别有多少钱,然后在 MoneyWiz 里面建立相应的账户。

中国大陆的用户直接选择「添加手动账户」即可,然后选择账户类型,填写名称和初始余额。信用卡账户会显示为负债,还信用卡的时候记为一次转账即可。

新建账户,账户是记账的基础

所有账户都 ready 之后,我们还需要定制支出分类,这样才能在每次记账的时候把一笔消费记到正确的类别里面。

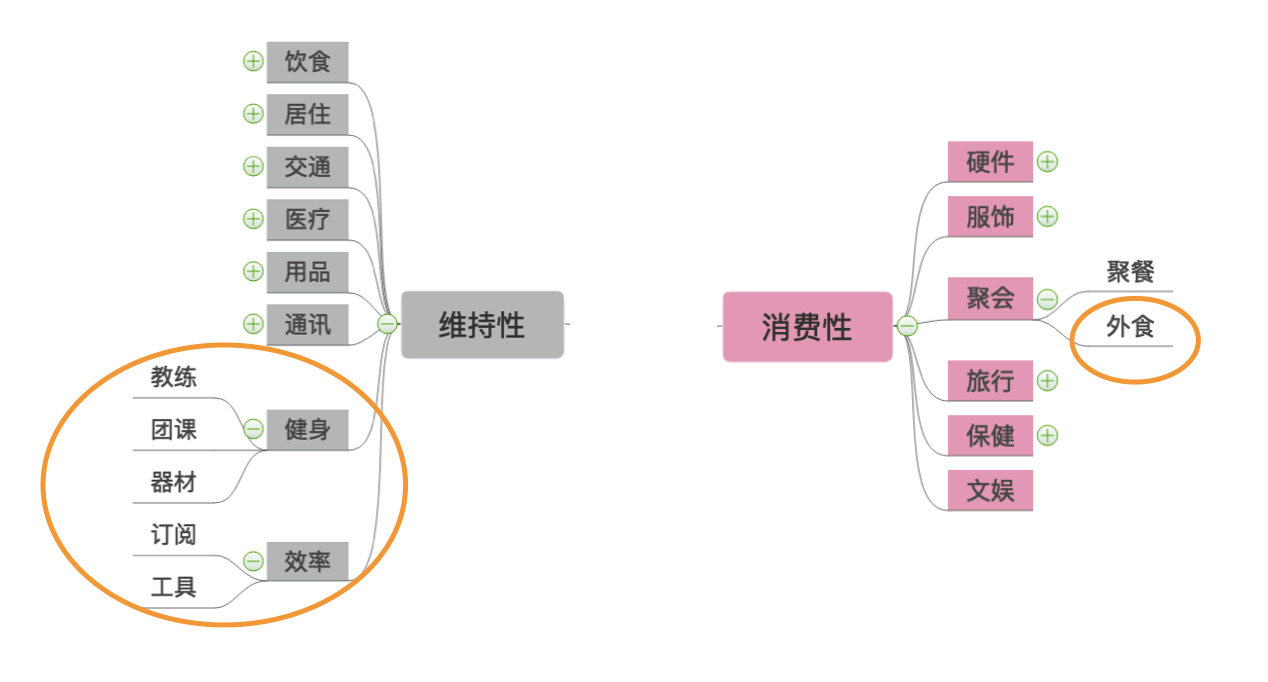

如果你刚开始记账,还不知道怎么分类是适合自己的,那么可以先用 MoneyWiz 里面默认提供的分类。使用过程中觉得哪里不合适了,再自己进行调整。我记账至今 8 个月,支出分类已经调整了两次,刚刚进行了一轮非常大的调整,目前的支出分类是我认为最合适自己的一版,下文展开讲。

第二版支出分类概览图

接下来需要的就只有坚持了,每产生一笔消费,就马上进行对应的记录。我的建议是,在进行信息输入的时候,反正只占用不到一分钟的时间,尽量把每一项信息都填写准确,这样有利于后续的分析和筛选。MoneyWiz 的统计分析很强大,而能够利用上强大分析的前提是前期数据有效性较高。

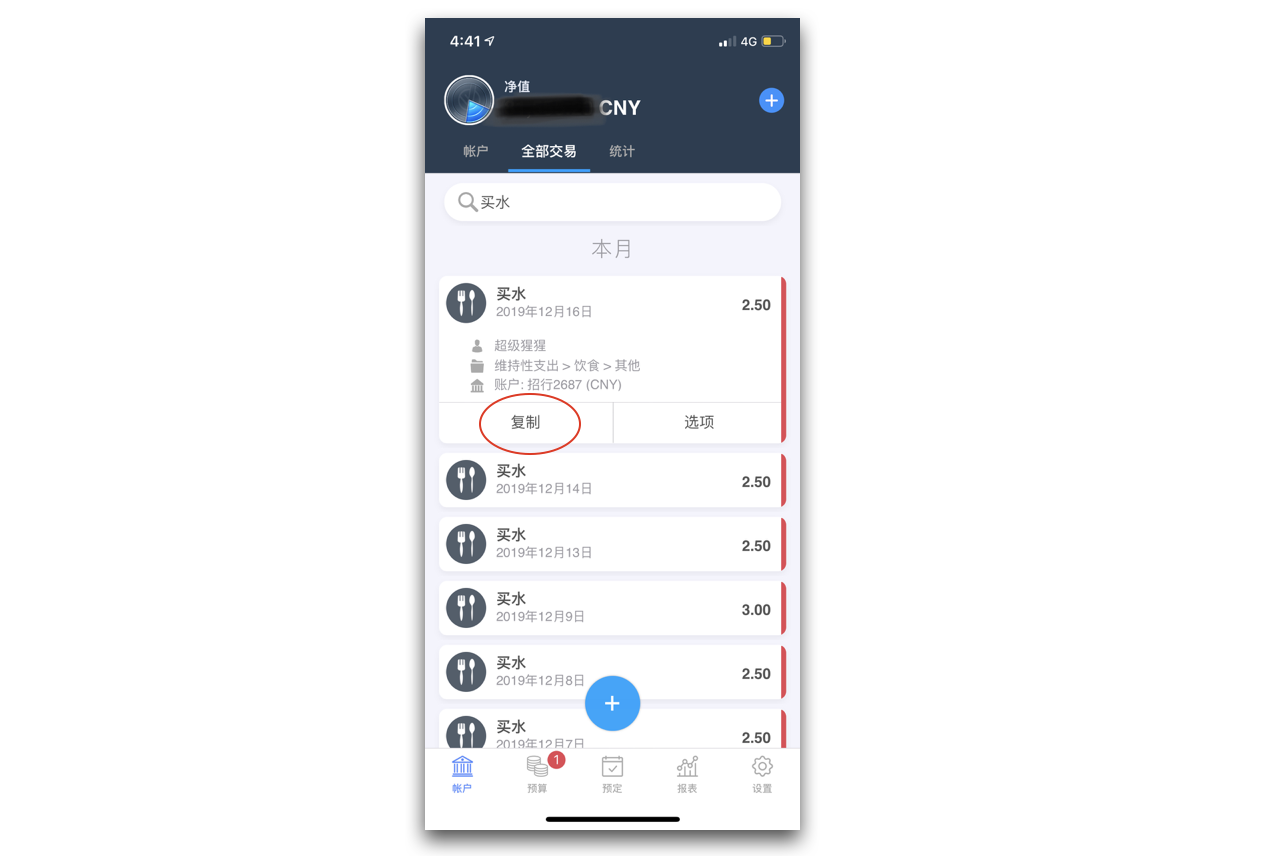

填写的项目看起来多,但其实相同或类似的消费会被 MoneyWiz 自动填充。比如每次上健身课前都会买一瓶水,我命名为「买水」,只要填写了一次,下次当我输入「买水」的时候,系统会自动填充剩下所有信息,你稍作检查调整即可。

甚至都不用重复输入,对于相同或类似消费,你可以直接通过关键词找到之前的那笔,直接复制。

通过复制和填充,生活中大部分的日常消费可以很快被记录

我现在每周完全新增的消费可能不到 3 笔,大部分都通过填充和复制完成,记账效率其实很高。

实践中的问题及解决方案

记账中遇到过一些实践问题,探索了一些办法,目前基本都解决了。问题大致可以分成两类,第一类是兼具多种性质的消费的归类问题;第二类是有关先垫付再付款的资金周转情况。

支出如何分类

我的第一版支出分类,完全依据衣食住行用等大类来分,于是有一类问题时常出现——当一笔消费同时兼具两种性质的时候,如何归类才合适?比如:

(1)和同事出去聚餐、请朋友吃饭,这类消费确实属于「吃饭」支出,但从目的性来看却又更靠近「社交」。

(2)今年基本没买衣服,买的全是运动内衣、瑜伽裤等,这些确实属于「衣服」,但从目的性来看却好像应该归入「健身」支出。

(3)旅行途中发生的交通和餐饮,算入「交通」「吃饭」还是算入「旅行」?

我思考记账的目的,最初只是为了对消费情况心中有数。我的消费习惯向来没什么节制,无论该不该花,结论都是花。记账一段时间之后发现了某些开支惊人,且完全可以被节省,比如经常为开发者冲动付费,但很多付费工具到最后却并没有真正使用起来。

所以第二个阶段我有了新的记账目的:考察什么样的消费可以进行合理收缩。

在这样的指导思想下,我首先把消费大类分成了「维持性支出」和「消费性支出」,前者属于维持生活的必须开支,后者属于有收缩空间但可以提升生活质量的开支。

根据这一大的指导原则:日常吃饭、房租水电、交通、医疗、日用品、话费必然都属于「维持性支出」;衣服、聚餐、旅行、游戏充值、数码产品等都属于「消费性开支」。

初步划分「维持性支出」和「消费性支出」

然后根据自身实际情况,健身的开支比较固定且持续支出,长期订阅的软件和云空间也需要按年付费,这两项都应归入「维持性支出」。和男朋友时常会出去大吃大喝,这部分消费照理说应该算入「维持性-饮食-吃饭」,但根据目的来看,其实更应该归到那部分可以「合理收缩」的支出,因此最后我把「外食」作为了「消费性-聚会」的一个子类。

一些细节展开

有一些不常发生的消费类型,单独归类没必要,就直接找一个近似的塞进去,比如剪头发和美妆消费直接放入了「服饰」,运费和话费网费一起算做「通讯」。(完整的分类表见上面的完整大图)

但分到这里,还没有完全涵盖消费类型。我们生活中有一些消费性支出,没必要进行「合理收缩」,它们虽然不直接带来结果,但具有长期裨益,比如购买保险、买书看电影、学习新语言等。

于是我新增了消费大类「提升性支出」。

「提升性支出」展开视图

以上支出都只和自己一个人有关,但我们的消费中往往还存在很大一部分是需要和别人发生关联的。比如亲密关系,包括给父母买的东西,给男朋友送的礼物;以及由此延伸出更远的社会关系,给亲戚的支出,给男友家人买的礼物等。再比如朋友结婚随份子,生活中难免礼尚往来发生的请客支出等。

所有这些,我新增了消费大类「社会性支出」。

「社会性支出」展开视图

只有特定的请客可以纳入「社会性-人情」中来,比如生日的时候请朋友吃饭等。日常生活中礼尚往来的那些我帮你付咖啡、你帮我付饭钱就不算进来了,直接占用「维持性-餐饮」的额度即可。

最后是万能的「其他」,比如去政府办事涉及的手续费,给维基百科打钱等。

「其他支出」

当然手续费还需要区分,比如美区 AppleID 定位到非免税州的时候,每次付费下载 App 都需要交税。这笔钱虽然也属于「手续费」,但如果不买 App 则没有这笔 Apple 税,所以我把税款和 App 本身的钱合并一起算入「维持性-效率-工具」中。

到这里为止,我们已经明确了最大的一项分类原则:以目的性划分支出,为的是让报表不止显示「钱去了哪儿」,还要显示「钱置换了什么」。

——但还没有完全解决最上面提出的问题:如果我把聚餐支出算到「消费性」,虽然确实表达了这部分支出可以节省的意思,但是本该在这一顿出现在「维持性」里的生活费却空缺了。

带来的结果是,如果聚餐次数频繁,「消费性」的聚餐支出就会很高,而「维持性」的生活费很低,当我去回顾分析的时候,就会误导我对维持生活必须开支的判断。

所以我们还必须引入「预算」概念。MoneyWiz里面可以非常方便地设置预算,也就相当于对你前面的消费记录进行数据透视,设置好透视的账户、分类、标签等规则,系统会自动统计你在这项预算里面花了多少钱。

为了解决上面的问题,我可以设置一个名为生活费的预算,选取「维持性-饮食」里面的全部,「消费性-聚会」里面的全部,「社会性-人情-请客」,甚至「消费性-旅行-吃」,这些有关「吃喝」的类别,统一监测预算。

同理,我们可以监测交通花费、在效率工具上付费的总花费等。

预算视图示例

最后一项「结转」建议开启。结转就是上个月的余额可以留给下个月,上个月花超下个月预算就变少。通过结转,预算就成了一个整体,不必过于纠结某个月的超支,整体规划消费。

现在我们终于可以解决上面提出的问题了:

聚餐、请客甚至外食,都独立出」维持性-饮食」,单独成类,但用预算监测花在吃喝上的总额。虽然运动服确实和健身有关,但仍是穿在外面的,这部分花费可多可少,所以应该算「消费性-服饰」。旅行中的吃喝交通与旅行本身的存在强相关,如果没有旅行就不会有这些花费,所以都算入「消费性-旅行」,但同时都归入相应的预算进行监测。

其他类似问题也是一样的思路,举一反三,分类汇总。

先垫付再收款的资金周转

这类消费之所以麻烦,是因为从实际收支平衡来看,它们并没有改变你的财产余额,但是如果不记,则会引起对账混乱,还可能因为遗忘而最终没有收回应收款项。

报销、垫付、朋友之间的 AA 都属于这种情况。

为了让记的账与实际消费情况相符,我刚开始记账的时候直接采取最浅显的方式,垫付直接记一笔支出,款项收回来就记一笔收入。

但这会带来一个很严重的问题,即,表现到最后的统计分析图表里,你的支出会高于实际的支出,而你的收入也会高于实际的收入。垫付的金额越大,也就越偏离你的真实财务状况。

不过我很快发现了 MoneyWiz 中专门为此设计的「退款」功能。你可以对某一笔消费选择「退款」,设置退款金额,以及退到了哪个账户。最后统计的时候,退款会抵消支出,从而表现出真实的消费情况。

所以对于日常生活中出现频率较高,回收账期较短的 AA 来说,直接使用「退款」就完全够了。为了方便事后分析,我还额外引入了「AA」这个标签,将所有涉及到AA的垫付和回收都打上这个标签。

但针对公司的垫付和报销就不太适用于这种处理方式。一方面,报销花费的时间往往长达几个月;另一方面,差旅过程中的花费往往金额小、笔数多,报销下来却是一个加总的整数;何况,要检索出几个月前的消费再点击退款也很麻烦。那报销究竟应该怎么记呢?

我们可以选择引入新的账户。

在开始记账的时候,我们会明确一次账户信息,即,你有哪些银行卡、支付账号、储值卡,以及它们里面分别有多少钱。但账户还有另一种用法,就是把账户当成和你发生交易的某个对象。

比如我为公司建立一个账户,命名为「T」,那么所有因为工作发生的垫付和差旅预支,都记为其他账户向「T」账户的转账。当报销的钱打到卡里的时候,则记为「T」账户向其他账户的转账。

这样,无论是垫付还是报销,无论资金出还是入,都没有改变我的财产总额。但每一笔开支和收入都记录在账,后期对账的时候不会发生混淆。

尤其对于我这种经常忘记报销,或者拖几个月才报销的人,当需要报销的款项全部集中在一个账户的时候,顺便也充当了记事本清单的作用。即使隔几个月再整理发票,也不用担心搞不清楚。

思考题:为健身所付费的 App,订阅年费不菲,应该归入「维持性-健身」还是「维持性-效率」?

> 下载少数派 客户端、关注 少数派公众号,找到数字时代更好的生活方式

>半价购买 MoneyWiz3| 特惠、好用的硬件产品,尽在 少数派 sspai 官方店铺